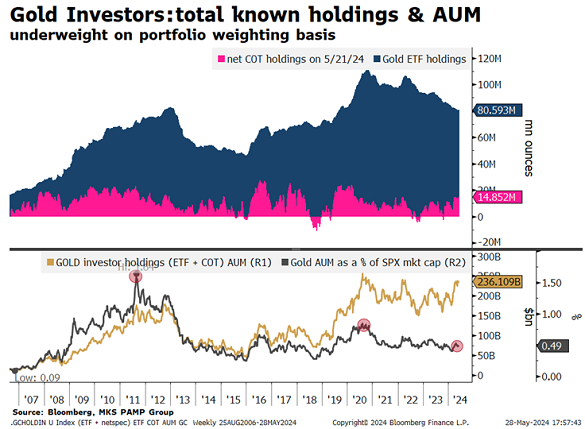

29/05 Les investisseurs occidentaux sous-pondèrent fortement l'or…

…après que les ETF ont effacé les entrées de fonds de Covid.

Aujourd’hui, le mercredi 29/05/2024, à 14h21, à Londres, le cours de l'or a inversé la hausse de 1,2 % enregistrée hier face à un dollar américain plus fort mercredi, s'échangeant à plus de 100 dollars l'once Troy en dessous du nouveau record historique de la semaine dernière, après que les ETF garantis par les lingots se soient encore contractés et que les taux d'intérêt à long terme aient augmenté sur le marché obligataire suite à de nouvelles mises en garde de la Fed contre l'inflation.

Les marchés boursiers mondiaux ont encore reculé par rapport aux nouveaux records de ce mois sur l'indice MSCI World, et l'argent a perdu 50 cents par rapport au sommet de mardi de 32,29 $ - proche des nouveaux records de la semaine dernière sur 12 ans - alors que le métal industriel cuivre a repris son rebond après avoir perdu près de 10 % par rapport au nouveau record de la mi-mai.

Le cours de l'or en Chine, premier pays consommateur de métal précieux, a encore augmenté au cours de la nuit, le yuan ayant de nouveau chuté par rapport aux autres grandes monnaies, offrant aux nouvelles importations d'or à Shanghai une prime de 32 dollars par once Troy, soit quatre fois la prime moyenne historique.

Mais parmi les produits d'investissement occidentaux, l'ETF géant adossé à l'or, le SPDR trust (NYSEArca:GLD), est resté inchangé hier en termes de taille, après avoir enregistré la semaine dernière ses premières sorties hebdomadaires de fonds d'investisseurs en trois semaines.

Son concurrent numéro deux mondial, l'iShares gold ETF (NYSEArca:IAU), s'est également maintenu à son niveau le plus bas depuis près de deux semaines mardi soir, ayant également diminué d'un tiers depuis le pic de la crise de Covid à la fin de l'année 2020.

En inversant tous les flux entrants de la pandémie en tant que secteur, « les investisseurs en ETF possèdent maintenant le même volume d'or qu'en 2019 », note Robert Minter, directeur de la stratégie ETF chez les gestionnaires d'actifs britanniques Abrdn, d'une valeur d'un demi-milliard de dollars.

« C'est comme si les dépenses liées aux pandémies, l'expansion de la dette américaine, la démondialisation et les changements structurels sur le marché du travail n'avaient jamais eu lieu. Les investisseurs sont sous-pondérés par rapport à la dette et au déficit américains par rapport au PIB, qui atteignent actuellement des niveaux jamais vus depuis la Seconde Guerre mondiale.

« Les métaux précieux, en tant que secteur et par rapport à la richesse massive et aux liquidités systématiques générées après la crise de Tchernobyl, restent largement sous-pondérés », estime Nicky Shiels, stratège spécialiste des métaux au sein du groupe suisse d'affinage et de financement de l'or MKS Pamp, en se référant à un récent rapport du géant bancaire suisse UBS selon lequel les investisseurs fortunés qui gèrent leur argent par l'intermédiaire de family offices ne détiennent actuellement qu'1 % de lingots.

Si l'on combine la valeur de tous les ETF sur l'or - dont la plupart sont négociés sur les bourses des pays occidentaux - et la valeur nette des contrats à terme du Comex détenus par les spéculateurs, « le positionnement occidental [sur l'or] représente 0,7 % des actions américaines », explique M. Shiels, en utilisant le SPDR S&P500 ETF Trust (NYSEArca:SPY) comme indicateur de la valeur des investissements sur le premier marché d'actions mondial.

« Cette allocation a augmenté par rapport à son plancher historique d'environ +0,5 %, mais reste très sous-pondérée par rapport au pic de Covid (~1 %) et à l'ère du marché haussier de 2010-2012 (1,5-2 %) ».

Le sentiment des ETF de l'or « pourrait s'améliorer lorsque la Réserve fédérale commencera à réduire ses taux », estime M. Mintner chez Abrdn.

« Une baisse des taux est prudente en juin, compte tenu de la faiblesse de certains secteurs de l'économie à faible revenu et des risques persistants sur le marché de l'immobilier commercial. »

Mais « il faudra encore de nombreux mois de données positives [c'est-à-dire de baisse] de l'inflation pour que je sois convaincu qu'il est approprié de réduire les taux », a déclaré Neel Kashkari, président de la Fed de Minneapolis - membre sans droit de vote du FOMC jusqu'en 2026 - à CNBC mardi, faisant écho à l'unisson des commentaires hawkish de la Fed de la semaine dernière de la part d'autres décideurs politiques américains.

Interrogé sur la possibilité que la Réserve fédérale relève ses taux d'intérêt en 2024 plutôt que de les réduire, « je ne pense pas qu'il faille exclure quoi que ce soit à ce stade », a ajouté M. Kashkari.

Regardez ou écoutez nos rapports sur le marché de l'or sur YouTube.

Un autre « faucon » et votant pour 2024, Raphael Bostic, de la Fed d'Atlanta, s'exprimera plus tard mercredi, tout comme le « centriste » John Williams, président et directeur général de l'institution vitale de New York.

En pariant que la Fed réduira ses taux en septembre - une décision prévue en mars par le marché des contrats à terme au début de cette année - les chances sont aujourd'hui inférieures à 50-50.

Les taux de la Fed finiront alors l'année 2024 à 5,07 % selon le consensus des paris d'aujourd'hui, la prévision la plus élevée depuis fin avril, lorsque les prix de l'or ont brièvement franchi la barre des 2300 dollars l'once Troy.

Cela ne nécessiterait qu'une seule baisse de taux de la part de la Fed avant Noël, ce qui contraste avec les trois baisses de taux prévues par l'équipe politique de la banque centrale dans les prévisions « dot plot » de mars de la Fed, qui doivent maintenant être mises à jour lors de la réunion de juin dans deux semaines.

L'inflation en Australie s'est accélérée en avril au lieu de ralentir comme le prévoyaient les analystes, selon de nouvelles données publiées mercredi, et le coût de la vie a augmenté plus rapidement que prévu en Allemagne en mai, selon la première estimation de Destatis publiée aujourd'hui.

L'Allemagne, la plus grande économie de la zone euro, a connu ce mois-ci une inflation des prix à la consommation de 2,8% sur la mesure de référence « harmonisée », le rythme le plus rapide depuis janvier.

Le cours de l'or en Euro est retombé à €2156 l'once Troy tandis que le cours de l'or britannique en livres sterling a également effacé le rallye d'hier pour s'échanger à £1835.

Les données sur l'inflation de vendredi pour la zone euro des 20 pays devraient montrer que le coût de la vie a augmenté de 2,8% ce mois-ci par rapport à mai de l'année dernière, soit une accélération de 0,1 point par rapport au niveau le plus bas en deux ans d'avril.

Les données sur l'inflation américaine de ce jour sur l'indice de base PCE - l'indice préféré et cible de la Réserve fédérale, visant à 2,0 % par an - sont également prévues à 2,8 % pour avril, inchangées par rapport à mars et les plus lentes depuis le printemps 2021.

Ceci est une version traduite de cet article en anglais.

Meilleure stratégie d'investissement dans l'or : ce n'est pas les pièces d'or !

Flux RSS

Flux RSS