Les facteurs qui influencent les cours de l’or

Liste non exhaustive des éléments influençant les cours de l’or.

L’ancien président de la Fed Ben Bernanke avait déclaré au Congrès américain que personne ne comprenait vraiment l’or. Plus d'un siècle avant, le banquier de l’ère victorienne et magnat des métaux précieux N.M. Rothschild avait affirmé la même chose, bien que de façon plus spirituelle. « Je pense qu’il y a deux hommes qui comprennent vraiment la valeur de l’or », avait dit Rothschild au milieu du 19ème siècle. « Un employé inconnu dans le sous-sol de la Banque de France et l’un des directeurs de la Banque d’Angleterre. »

« Malheureusement, ils ne sont pas d’accord. »

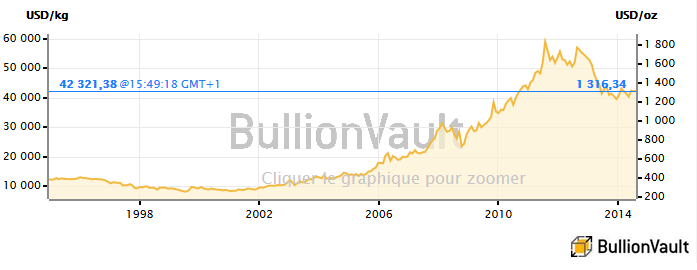

Cours de l'or sur 20 ans

Beaucoup d’analystes ignorent maintenant le bon mot de Rothschild, et gagnent leur vie en essayant de prédire la direction de l’or. Mais ils ont été déconcertés cette année, prévoyant de nouvelles baisses après le krach de 2013 pour s’apercevoir qu’en fait l’or a grimpé plus haut que toutes les autres classes d’actifs négociables.

A quoi devraient s’attendre les investisseurs dans le futur ? Voici sept facteurs importants pressentis comme ayant un impact sur les prix de l’or et ce que disent les données historiques concernant leurs réelles influences.

1. L’inflation

Les cours de l’or ont été multipliés par 18 dans les années 1970, alors que l’inflation a atteint des records pour une période en temps de paix. Certainement, beaucoup d’investissements ont été influencés par la « psychologie inflationniste », contre laquelle le président de la Fed à l'époque, Paul Volcker, s’est battu au début des années 1980 avec des taux d’intérêt hauts record. Mais à mesure que l’inflation s’est atténuée au cours des vingt années suivantes, elle a continué de grignoter le pouvoir d’achat en espèce, diminuant par deux la valeur réelle du dollar en 2000. L’or a cependant été plus que divisé par deux, perdant 80% en termes réels. Depuis lors, le métal jaune a grimpé de 350% contre l’inflation américaine officielle la plus lente en un demi-siècle. Au cours des 45 dernières années, les cours de l’or et l’indice des prix à la consommation US ont montré une corrélation moyenne de 12 mois (une mesure statistique qui montre comment deux variables bougent en même temps) de zéro.

2. Les taux d’intérêt

L’or ne paie pas d’intérêt, il y a des coûts d’opportunité pour en posséder. C’est l’argent que vous toucheriez sur votre dépôt bancaire ou vos investissements en bons. Mais si les taux d’intérêt élevés rendent la possession d’or un investissement moins attractive, il n’y a pas de relation constante avec les cours. En fait, les prix de l’or et les taux d’intérêt ont bougé dans des directions opposées que pendant la moitié de la période depuis 1969. La deuxième moitié, ils ont augmenté ou baissé ensemble.

3. Les marchés boursiers

Comme avec les taux d’intérêt, l’or bouge dans une direction opposée à celle des marchés boursiers moins que la moitié du temps, quelques 48% en fait sur des périodes de douze mois depuis 1969. De plus, la corrélation mobile de 12 mois de l’or avec l’indice de New York S&P 500 a atteint des moyennes de zéro ces 45 dernières années. La moyenne est de -0,002 et la médiane de 0,02. Il s’agit d’une non corrélation parfaite. Le type de liens que voudraient bien sûr les investisseurs d’équités souhaitant diversifier leur patrimoine.

4. La géopolitique

Le fameux pic de l’or en 1980 à 850 dollars l’once est survenu quand l’Union soviétique a envahi l’Afghanistan, et a aussi coïncidé avec la crise des otages à l’Ambassade américaine en Iran. L’augmentation vers un pic record en 2011 à 1 920 dollars a vu le jour lorsque diverses révolutions du Printemps arabe sont devenues des guerres civiles, que la Grèce s’est arrêtée suite à une grève générale contre les demandes d’austérité de la zone euro, et que l’Angleterre a souffert les pires émeutes de son histoire moderne. Mais les spéculateurs qui négocient les contrats à terme Futures or et les options influencent souvent les cours de l’or en prenant plus de paris suite à un événement d’actualité. De tels mouvements tendent à être brefs. L’or a bondi de 12% pendant les deux premières semaines de la guerre des Malouines en 1982. La tendance sous-jacente des cours était plus basse, donc ces gains ont été effacés en fin mai avec un nouveau point bas de trois ans atteint après que la Grande-Bretagne a repris Port Stanley en juin. L’or a alors bondi de nouveau quand l’Iraq a envahi le Kuwait le 2 aout 1990, ajoutant 10 dollars par once ce jour-là à Londres à 380 dollars. Mais cela s'est avéré être le prix moyen tout au long de la guerre, avec un pic au début à 412 dollars baissant vers les 365 dollars au moment de la victoire menée par les Américains sept mois plus tard. En comparaison, les gains d’un mois les plus rapides pour l’or au cours des 30 derniers années sont survenus en octobre 1999 (une hausse de 25%, bien que les prix étaient inchangés sur la journée par le coup d'état sans victimes au Pakistan et les explosions des appartements russes qui ont fait 293 morts) et puis en mai 2006 (avec une hausse de 23%, mais inchangés de nouveau avec les nouvelles géopolitiques majeures, l’Iran annonçant son programme d’enrichissement de l’uranium).

5. Le dollar US

Comme la plupart des ressources naturelles, l’or de gros est d’habitude coté et négocié en dollars US. Mais le truisme qu’un dollar plus faible doit faire grimper l’or, et vice versa, ne s’applique en réalité que 60% du temps seulement. Au cours de longues périodes il pourrait aussi masquer les plus grands mouvements de l’or pour les investisseurs en dehors des Etats-Unis. Les hausses des cours en livres sterling, par exemple, ont depuis 1968 étaient 40% plus importantes que les hausses en dollars US. Au cours des dix dernières années, l’or a affiché des gains de 273% pour les investisseurs britanniques (sans les frais) contre des gains de 255% en dollars US. Et son gain le plus fort est survenu quand le dollar a aussi grimpé. L’or en livres a augmenté de plus de 5% en 27 mois depuis 2004. Pendant 21 mois de cette période, le dollar a aussi augmenté contre la livre sterling.

6. Les cours du pétrole

L’imagination populaire associe l’or avec les conflits géopolitiques, et beaucoup de conflits proviennent des sources de pétrole brut dans le monde, on associe souvent les mouvements des deux matières premières et on présume que leurs prix bougent ensemble. L’or et le pétrole bougent certainement dans la même direction plus souvent que l’or ne bouge avec les équités et les taux d’intérêt. Un peu plus que 60% du temps sur une base annuelle depuis 1986. La reprise de l’or à partir de points bas de 30 ans au début du siècle coïncide aussi avec un long marché haussier du pétrole et des autres ressources naturelles. Mais tandis que ce « super cycle des commodités » attire plus d’argent des gestionnaires de fonds de la même façon que ce que faisait l’or, il a changé brutalement de cap, vers la baisse, quand la crise financière a frappé. Ce qui a conduit les cours du Brut 80% plus bas au dernier semestre 2008. L’or au contraire a trouvé son plancher beaucoup plus tôt en continuant son marché haussier, portant ses gains sur les dix ans avant juillet 2014 à 235% contre 140% pour le Brut.

7. La demande asiatique

Les cours de l’or ont chuté de 30% en 2013 contre toutes les devises majeures, ce qui inclut le yuan chinois. Les ménages chinois sont devenus les plus gros acheteurs d’or au monde en 2013. Au premier semestre 2014, les cours de l’or ont alors récupéré un tiers de cette perte. La demande d’or de la Chine a baissé d’un cinquième comparée à la même période l’an passé. La demande asiatique suit clairement les cours plutôt que de les établir. En effet, l’ancien premier consommateur de métal jaune dans le monde, l’Inde, importait des quantités record alors que les cours subissaient un krach vers des points bas de trois ans au printemps 2013. Les cours mondiaux ont alors atteint un plancher quand le gouvernement indien mis fin aux importations légales de métaux en été 2013. L’or cotait latéralement et a augmenté depuis lors malgré une chute de 75% des importations vers l’Inde. Car, il faut le redire, l’or n’est pas influencé par la demande de consommation, pas par les gens qui achètent de l’or parce que c’est de l’or. Ils tendent à en vouloir plus quand les cours baissent, et vice versa. Les gens qui comptent sont plutôt les investisseurs qui lâchent les autres actifs, choisissant d’acheter de l’or car ce n’est pas autre chose, ce n’est pas un autre actif, et amenant de l’argent qui sinon n’aurait pas atteint le marché des métaux précieux. Pour une hausse des prix soutenue, ce qui est important est un mur d’argent professionnel comme l’ont montré les marchés haussiers des années 1970 et 2000.

Ce qui pourrait stimuler ou réduire ce flux est une combinaison de tous les facteurs ci-dessus. Mais des hausses ou des baisses ancrées de long terme des cours de l’or reflètent une crainte plus importante concernant les politiques ou la valeur de la monnaie ou la perspective pour d’autres actifs habituellement plus productifs. Les gens tendent à voir l’or comme une forme d’assurance financière, et le coût de l’assurance est plus important bien sûr quand vous en avez le plus besoin. Les cours de l’or avaient déjà triplé et plus en fin 2008 à partir des points bas de trente ans de 2001. La demande pour les pièces d’or était si forte avant la faillite des Lehman, beaucoup de détaillants étaient en rupture au moment où la banque d’investissement avait mis la clef sous la porte. Le déclin économique a surpris les économistes tout comme les marchés. Les propriétaires d’or de plus long terme étaient moins choqués. Tout comme leur argent.

Flux RSS

Flux RSS