28/05 Le cours de l'or augmente, l'argent rebondit…

…les matières premières ajoutant un « attrait géopolitique » aux couvertures contre l'inflation.

Aujourd’hui, mardi 28/05/024, à 17h11, à Londres, le cours de l'or a augmenté alors que Londres et New York revenaient de leurs longs week-ends de vacances, regagnant 25 des 60 dollars l'once Troy perdus la semaine dernière. Les matières premières industrielles se sont également redressées, mais les marchés boursiers et obligataires mondiaux ont glissé, entraînant une hausse des taux d'intérêt à plus long terme.

Le dollar s'est maintenu à son plus bas niveau en deux semaines sur le marché des changes, malgré l'affaiblissement des attentes d'une réduction prochaine des taux d'intérêt de la Réserve fédérale, le cours de l'or a atteint 2 360 dollars, soit un gain de 1,1 % pour les investisseurs américains.

Mais le cours de l'or britannique en livres sterling par once n'a augmenté que de 0,8 % pour atteindre 1847 livres sterling, tandis que le prix du lingot en gros en euros a augmenté de 0,9 % pour atteindre 2 170 euros.

L'argent a rebondi en même temps que le cuivre et le pétrole brut, repassant au-dessus de 32 dollars l'once Troy - à moins de 50 cents des nouveaux records de 12 ans atteints la semaine dernière - après que les volumes d'échanges sur les marchés chinois de l'argent aient bondi durant la nuit, faisant plus que doubler par rapport au niveau de lundi sur le Shanghai Gold Exchange et augmentant de près de deux tiers sur le Shanghai Futures Exchange.

« Les matières premières telles que le pétrole et l'or restent des couvertures géopolitiques potentiellement utiles », indique une note de la banque suisse et du membre de la chambre de compensation des métaux précieux de Londres, UBS, notant les nouvelles violences et tensions au Moyen-Orient.

Alors que l'ensemble des matières premières a déjà gagné plus de 10 % en 2024, « nous conservons des perspectives positives [...] en nous basant également sur les fondamentaux. Dans l'ensemble, la baisse probable des taux d'intérêt américains cette année et un cycle de restockage modeste sont de bon augure pour une reprise plus soutenue de l'activité industrielle mondiale. »

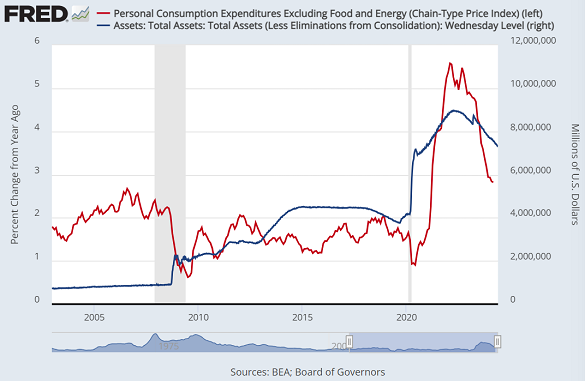

En examinant aujourd'hui la politique de relance de la Réserve fédérale en cas de pandémie, « le FOMC aurait sans doute gagné à [choisir] de commencer à réduire progressivement puis de mettre fin aux achats d'actifs en 2021, compte tenu des signes d'émergence de pressions inflationnistes », a déclaré Michelle Bowman, gouverneur de la Fed, lors d'une conférence sur la politique monétaire organisée par la Banque du Japon à Tokyo.

L'assouplissement quantitatif consécutif à la pandémie de grippe aviaire n'a pris fin qu'en avril 2022, date à laquelle l'inflation américaine mesurée par l'indice PCE de base - qui devrait s'être maintenue le mois dernier à un rythme annuel de 2,8 % selon les nouvelles données attendues vendredi - avait déjà légèrement reculé par rapport au pic de janvier atteint au cours des quatre dernières décennies.

L'utilisation du terme « transitoire » pour décrire l'inflation est restée dans la déclaration du FOMC beaucoup trop longtemps, compte tenu des conditions économiques", a ajouté Loretta Mester, présidente et directrice générale de la Fed de Cleveland, collègue “faucon” de M. Bowman et membre votant pour 2024, qui s'exprimait lors du même événement mardi matin.

Ceci est une version traduite de cet article en anglais.

Meilleure stratégie d'investissement dans l'or : ce n'est pas les pièces d'or !

Flux RSS

Flux RSS