21/09 Le GLD Gold ETF est au plus bas…

…ce niveau est inédit depuis 4 ans alors que la Fed américaine relève ses prévisions de taux d'intérêt pour 2024.

Aujourd’hui, jeudi 21/09/2023, à 15h34, à Londres, le cours de l'or a chuté face à un dollar en hausse pendant que les ETFs de l'or se sont à nouveau contractés. La "pause hawkish" d'hier de la Réserve Fédérale, qui n'a pas augmenté les taux d'intérêt américains mais les a prévus, a été suivie par la Banque d'Angleterre du Royaume-Uni qui a laissé son coût d'emprunt clé inchangé.

Le cours de l'or britannique en livres par once a bondi alors que la livre sterling a chuté suite à la décision - prise par le gouverneur de la Banque Andrew Bailey qui a voté contre l'augmentation souhaitée par la moitié de ses collègues du comité - et a retouché le plus haut de 15 semaines d'hier à £1572, soit 6,2% de plus que le mois dernier, avant de chuter de £10 dans les échanges de l'après-midi à Londres.

L'or en dollars est tombé à son plus bas niveau en une semaine à 1914 dollars l'once Troy - en baisse de 1,7% par rapport au plus haut de trois semaines atteint mercredi avant la Fed - alors que la devise américaine a encore augmenté sur le marché des changes suite à la perspective de la Fed de réduire les taux d'intérêt moins que prévu l'année prochaine.

L'ETF géant de l'or, le GLD, s'est de nouveau contracté mercredi, les actionnaires ayant liquidé leurs actions par le biais de ventes nettes, la quantité de lingots nécessaire pour soutenir ses actions en circulation étant tombée à son niveau le plus bas depuis septembre 2019.

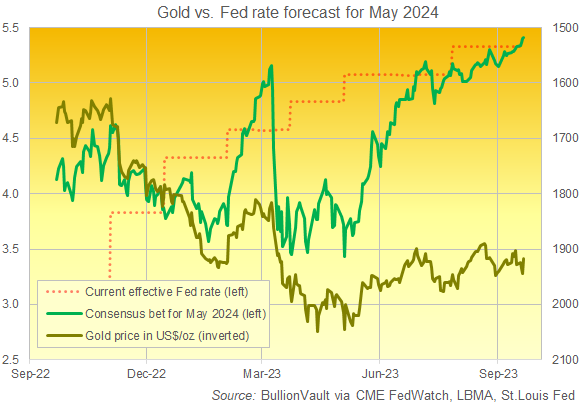

Pour la première fois, les paris sur la décision de la Fed en mai 2024 voient maintenant le taux directeur effectif de la banque centrale américaine se situer à un niveau plus élevé qu'aujourd'hui, soit 5,33 % par an, son plus haut niveau depuis deux décennies, le consensus des contrats à terme du CME pour juin 2024 prévoyant un taux de 5,32 %, en hausse de près de 0,3 point par rapport à la même période il y a un mois.

"Un taux plus élevé pendant plus longtemps ne marque pas de réel changement de position", déclare Rhona O'Connell, spécialiste du marché de l'or, chez StoneX, "mais les marchés obligataires ont toujours sous-estimé les intentions de la Fed".

En raison de la chute des prix des obligations, les rendements des obligations du Trésor américain à 1 an et à 5 ans ont atteint de nouveaux records après 2007 à la clôture de la séance de mercredi, mais les rendements à 10, 20 et 30 ans ont légèrement reculé.

"L'ambiance n'était pas beaucoup plus favorable à l'or que les perspectives baissières pour les métaux du groupe du platine exprimées lors de la récente Semaine du platine à New York", indique la dernière analyse hebdomadaire de la société de conseil spécialisée Metals Focus.

Avec un graphique montrant que les fonds fiduciaires négociés en bourse adossés à l'or ont atteint leur niveau le plus bas depuis le début de l'année 2020 et qu'ils ont effacé l'afflux d'or des ETF de la crise de Covid, "il semble y avoir peu d'intérêt institutionnel pour l'or à l'heure actuelle... [et] l'investissement dans l'or physique est également morose [car] les négociants de pièces/barres ont moins de raisons d'acheter des produits nouvellement frappés étant donné l'abondance de l'offre sur le marché secondaire" de la part des détaillants qui revendent.

La Fed "vise maintenant des taux supérieurs à 5 % sur 18 mois", déclare Nicky Shiels, stratège chez MKS Pamp, groupe suisse de financement et d'affinage de lingots, "ce qui est suffisant pour maintenir le prix de l'or à 2 000 dollars" pour le moment.

Dans le même temps, et alors que "les données américaines s'affaiblissent mais ne s'effondrent pas comme dans d'autres pays", dit Shiels, "le quatrième trimestre verra probablement cette série de coupes budgétaires nationales commencer à mordre et la détérioration des conditions internationales en Chine et en Europe se répercuter sur les États-Unis.

"C'est ce qui incitera l'or à sortir de la consolidation récente et de la fourchette de ~100 dollars.

Comme la Banque d'Angleterre, la Banque nationale suisse a également maintenu son taux d'intérêt directeur inchangé aujourd'hui, maintenant le coût de l'emprunt à 1,75%, au-dessus de la lecture de l'inflation d'août de 1,6%, mais mettant fin à une série de 18 mois de hausses à partir de la baisse record de 2015-2022 de moins 0,75% et défiant les attentes des analystes pour une autre augmentation de 0,25 point.

En revanche, la Norges Bank de Norvège a augmenté le coût de l'emprunt en couronnes à 4,25 % - toujours en retard sur l'inflation de 4,8 % selon les dernières données, mais déclarant que tout "resserrement supplémentaire dépend des développements économiques" - tandis que la CBRT de Turquie a augmenté aujourd'hui les taux d'intérêt de 5 points à 30 % par an, avertissant que l'inflation dans le quatrième marché mondial de consommation d'or est susceptible d'augmenter encore après l'accélération du mois d'août vers les 60 %.

La Suède a également augmenté son taux d'intérêt directeur, la Riksbank - pionnière des taux nominaux négatifs pendant la crise financière mondiale en 2009 - atteignant 4 % alors que l'inflation des prix à la consommation glisse à 7,5 %.

La lire est retombée vers son nouveau plus bas historique du mois dernier par rapport au dollar, tandis que le franc suisse a atteint son plus bas niveau depuis mai, la couronne est tombée aux niveaux de juin, et la livre sterling a perdu près de 2 cents pour la journée, tombant à des plus bas de 6 mois sous 1,2230 $, tandis que les prix des obligations d'État britanniques ont également chuté, poussant les rendements des Gilt à 10 ans à près de 15 points de base par rapport au plus bas de 2 mois atteint la nuit dernière à 4,21 % par an.

Le déficit budgétaire du gouvernement britannique a augmenté plus rapidement que ne le prévoyaient les analystes dans les données publiées aujourd'hui pour le mois d'août. Mais sur l'ensemble de l'année fiscale, le besoin d'emprunt public est désormais inférieur de 15 % aux prévisions faites en mars.

En Asie, les banques centrales d'Indonésie, des Philippines et de Taïwan ont maintenu leurs taux d'intérêt inchangés, les données indiquant un nouveau ralentissement de la croissance économique.

Le cours de référence de l'or chinois à Shanghai est remonté à 472 ¥ le gramme - un nouveau record atteint pour la première fois il y a une semaine - et la prime par rapport aux cotations de Londres s'est maintenue à l'équivalent de 85 dollars l'once.

Cela a également marqué un nouveau record historique la semaine dernière, lorsque l'incitation pour les nouvelles importations de lingots dans le marché de consommation numéro un de l'or a doublé par rapport aux niveaux presque record de la semaine précédente, en raison d'une augmentation de la demande.

Alors que la taille des fonds d'investissement garantis par l'or en Europe et en Amérique du Nord a diminué de 6,9 % et de 3,0 % depuis le début de l'année, les fonds d'investissement garantis par l'or en Asie ont augmenté de 10,5 % - bien qu'à partir d'une base inférieure à 1/20e de leur taille combinée - selon les données du Conseil mondial de l'or (World Gold Council) de l'industrie minière.

Le cours de l'or en euros a franchi la barre des 1800 euros l'once pour la première fois depuis vendredi dernier.

L'argent a été à peine modifié par rapport à la hausse du dollar à 23,20 $.

Ceci est une version traduite de cet article en anglais.

Meilleure stratégie d'investissement dans l'or : ce n'est pas les pièces d'or !

Flux RSS

Flux RSS