08/08 Les sorties massives des ETF sur l'or ne parviennent pas à faire baisser le cours…

…alors que les actions américaines se réjouissent des données sur l'emploi.

"Les actions grimpent alors que les données sur l'emploi apaisent les craintes économiques", titre Bloomberg après que les nouvelles demandes d'allocations de chômage aux États-Unis se sont révélées plus faibles que prévu dans les données de la semaine dernière.

Toutefois, la moyenne mobile sur quatre semaines des demandes initiales a atteint son niveau le plus élevé depuis septembre de l'année dernière, et les demandes continues ont atteint la semaine dernière leur niveau le plus élevé depuis novembre 2021.

La Réserve fédérale réduira le mois prochain les taux d'intérêt américains d'un demi-point par rapport à leur niveau actuel de 5,33 %, le plus élevé depuis deux décennies, selon près de 3 traders sur 5 pour les contrats à terme sur les Fed Funds.

Le ratio or/argent est retombé à 88 après avoir atteint 89 ce matin - un niveau atteint cette semaine par la chute la plus rapide de l'argent par rapport à l'or depuis le krach de Covid début 2020 - alors que le prix de l'actif "refuge" a augmenté jusqu'à 2420 $ et que le métal précieux plus utile à l'industrie a gagné un demi-dollar pour atteindre 27,45 $ l'once Troy.

L'ETF géant SLV silver s'est élargi hier pour nécessiter 100 tonnes supplémentaires de lingots, atteignant ainsi sa taille la plus importante depuis un mois avec un afflux net d'investissements de 0,7 %.

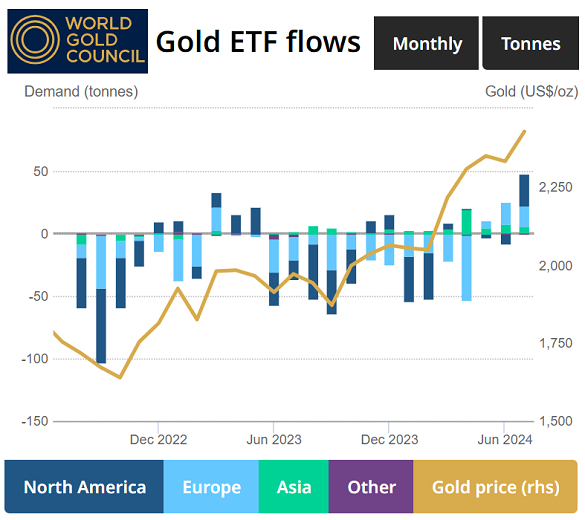

En revanche, les ETF géants sur l'or, le GLD et l'IAU, ont tous deux subi d'importantes sorties de capitaux mercredi, se contractant respectivement de 0,5 % et de près de 3,0 %.

Le GLD a ainsi atteint sa plus petite taille jusqu'à présent en août, tandis que le deuxième ETF aurifère mondial, l'IAU, a atteint sa plus petite taille depuis la mi-février.

Ceci est une version traduite abrégée de cet article en anglais.

Meilleure stratégie d'investissement dans l'or : ce n'est pas les pièces d'or !

Aujourd’hui, le jeudi 08/08/2024, à 16h02, à Londres, le cours de l'or s'est redressé, réduisant de moitié la chute de 100 dollars enregistrée cette semaine, malgré les sorties massives des plus grands fonds fiduciaires ETF adossés à l'or. Et ce, alors que les marchés boursiers mondiaux ont interrompu leur rebond après le krach de lundi, mais que les actions américaines ont ouvert la journée à la hausse.

"Les actions grimpent alors que les données sur l'emploi apaisent les craintes économiques", titre Bloomberg après que les nouvelles demandes d'allocations de chômage aux États-Unis se sont révélées plus faibles que prévu dans les données de la semaine dernière.

Toutefois, la moyenne mobile sur quatre semaines des demandes initiales a atteint son niveau le plus élevé depuis septembre de l'année dernière, et les demandes continues ont atteint la semaine dernière leur niveau le plus élevé depuis novembre 2021.

La Réserve fédérale réduira le mois prochain les taux d'intérêt américains d'un demi-point par rapport à leur niveau actuel de 5,33 %, le plus élevé depuis deux décennies, selon près de 3 traders sur 5 pour les contrats à terme sur les Fed Funds.

Le ratio or/argent est retombé à 88 après avoir atteint 89 ce matin - un niveau atteint cette semaine par la chute la plus rapide de l'argent par rapport à l'or depuis le krach de Covid début 2020 - alors que le prix de l'actif "refuge" a augmenté jusqu'à 2420 $ et que le métal précieux plus utile à l'industrie a gagné un demi-dollar pour atteindre 27,45 $ l'once Troy.

L'ETF géant SLV silver s'est élargi hier pour nécessiter 100 tonnes supplémentaires de lingots, atteignant ainsi sa taille la plus importante depuis un mois avec un afflux net d'investissements de 0,7 %.

En revanche, les ETF géants sur l'or, le GLD et l'IAU, ont tous deux subi d'importantes sorties de capitaux mercredi, se contractant respectivement de 0,5 % et de près de 3,0 %.

Le GLD a ainsi atteint sa plus petite taille jusqu'à présent en août, tandis que le deuxième ETF aurifère mondial, l'IAU, a atteint sa plus petite taille depuis la mi-février.

Flux RSS

Flux RSS