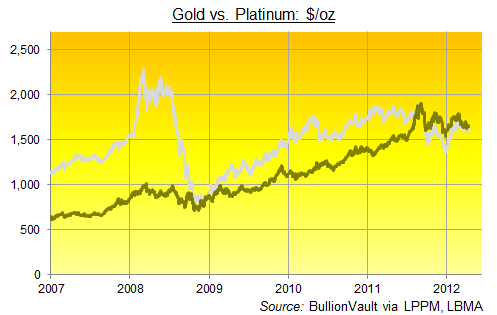

Les cours de l’or contre ceux du platine

Les cours du platine chutent bien derrière ceux de l’or, et ce n’est pas très beau…

« Vous auriez pu faire beaucoup d’argent en achetant du platine et en vendant de l’or depuis [l’affaire] Lehman Brothers » affirme Philip Klapwijk, président exécutif de GFMS aujourd’hui, répondant aux questions des analystes lors du lancement du nouveau Gold Survey 2012.

« Le métal blanc a récupéré plus vite que l’or au cours des 32 mois suivants », écrit Adrian Ash chez BullionVault.

Mais alors, il en avait besoin, après avoir plongé de deux tiers de son cours en dollars entre mars et décembre 2008. Et depuis l’été dernier, l'once de platine est redescendu en dessous du cours de l’once d’or, un mouvement déjà vu lors de trois jours d’échanges brefs au sein de la débâcle mondiale suite à l’effondrement des Lehman.

Figure 1 : Or contre platine, en dollars l’once.

Avant cela, pour trouver les cours du platine meilleur marché que l’or il faudra retourner à la récession qui a commencé en 1991… Au temps où le « dollar fort » était à son apogée, qui avait poussé le monde entier à craindre que la déflation menaçait en 1983-84… le niveau de la bourse mondiale le plus bas de la génération en 1982… et les gros niveaux de l’or de janvier 1980 et de décembre 1974.

GFMS affirmait aujourd’hui que c’était « intéressant » de voir l’or dépasser à nouveau le platine si vite. Mais « terrifiant », ou très angoissant du moins, serait un qualificatif plus juste.

« On pourrait plaider pour que le métal blanc soit échangé aux cours de l’or avec un prime », comme le dit Klapwijk. Leur rareté dans la croute terrestre est à peu près la même (entre 3 et 6 parties par milliard), mais le platine est beaucoup plus diffus. D’un point de vue de la demande, c’est tout simplement plus « utile » que l’or aussi, avec un tiers de la production annuelle pour l’industrie et un autre tiers pour faire des catalyseurs automobiles. 85% de la demande en or, par contre, est pour la réserve de valeur et l’ornement.

L’or est préféré par une vaste majorité d’investisseurs, comme le remarque Klapwijk, un fait que vous pourriez attribuer à 5 000 ans d’utilisation pour l’investissement constante, partout et dans toutes les cultures qui ont découvert le métal jaune, une histoire que l’or partage seulement avec l’argent.

Mais la seconde remarque de Klapwijk était plus importante que cela. Il souligne le manque relatif d’utilisation industrielle de l’or. Et c’est en fait une bien meilleure protection conte le type de troubles économiques qui ont eu lieu au milieu des années 1970, au début des années 1980, en 2008 et encore depuis l’été 2011.

Au cours des derniers neuf mois en particulier, la crise économique de l’Europe a affecté sa demande automobile, dit le GFMS, et cela veut dire une demande plus basse pour les moteurs au diesel et donc les catalyseurs à base de platine. L’or peut avoir souffert d’une demande similairement basse pour la joaillerie en occident, mais les investisseurs de la zone euro sont intervenus pour combler le manque à gagner. Et selon le GFMS aujourd’hui, et selon quasiment tout ceux qui étudient le marché, leurs confrères asiatiques achètent de l’or à profusion quoiqu’il en soit.

Autres articles liés au GFMS :

-Le cours de l’or d’investissement « établira un nouveau record en 2012 », selon GFMS

-Une nouvelle ère » pour la production minière aurifère selon GFMS

Flux RSS

Flux RSS