17/09 Quels sont les facteurs de hausse ou de baisse du cours de l'or ?

La demande d'or détermine les cours. Ou les taux. Ou l'inflation.

Aujourd'hui, le 17/09/2024, à 13h01, à Londres, les cours de l'or ne cessent d'augmenter pour atteindre de nouveaux sommets historiques, affirme Adrian Ash de BullionVault.

Que vous soyez vendeur espérant que la Fed américaine donne le coup d'envoi de son cycle de réduction des taux avec une baisse d'un demi-point ce mercredi ou un acheteur potentiel qui se demande si les prix baisseront un jour en dessous de leur niveau actuel lorsque la Fed commencera à réduire ses taux, la question mérite d'être reposée :

Qu'est-ce qui fait monter ou descendre le cours de l'or ? Pourquoi les prix augmentent-ils ou baissent-ils ?

La Banque de France, grand propriétaire d'or, présente un nouveau document de recherche :

« Le prix de l'or est principalement déterminé par les fluctuations de la demande.”

C'est simple. Mais faux ! Très faux, en fait, pendant la flambée actuelle du prix de l'or, qui atteint de nouveaux sommets historiques.

La demande physique sur les marchés géants de la joaillerie en Chine et en Inde a diminué, comme le montrent les prix locaux qui se négocient à un niveau inférieur à celui des cours de Londres, ce qui décourage les nouvelles importations.

La demande de pièces d'or occidentales s'est effondrée en 2023, et elle est restée en baisse tout au long de l'été et maintenant de l'automne 2024.

La demande d'ETF sur l'or s'est redressée après la chute des deux dernières années, mais seulement pour les fonds cotés aux Etats-Unis et très probablement parce que le fonds numéro un, le SPDR Gold Trust (NYSEArca : GLD), a connu une augmentation des paris spéculatifs sur l'or dans les contrats d'options GLD.

Ces paris haussiers sur la poursuite de la hausse de l'or obligeront les banques et les sociétés de courtage à acheter des actions du GLD, afin de couvrir le risque qu'elles courent en prenant l'autre côté des paris de leurs clients. Cela conduira le GLD à émettre davantage d'actions, qui devront être adossées à davantage de lingots. Depuis le début du mois de juillet, alors que les prix des lingots et des ETF sur l'or se sont accélérés sous l'effet d'une vague de paris haussiers sur les produits dérivés liés à l'or, le GLD a représenté 84 % des entrées nettes dans les ETF sur l'or en Amérique du Nord.

Ce chiffre est nettement supérieur à la position sous-jacente du fonds au sein de ce groupe, où il représente 54% en termes de taille. Les entrées de GLD sont également nettement supérieures à leur pondération globale, représentant un énorme 42% de la croissance mondiale des ETF sur l'or au cours des 11 dernières semaines, alors qu'ils ne représentent que 27% de la taille du secteur dans son ensemble.

Quant à BullionVault la plus grande place de marché au monde permettant aux investisseurs privés de négocier et de posséder des métaux précieux stockés en toute sécurité les utilisateurs continuent à prendre des bénéfices nets, profitant des derniers records de prix de l'or pour conserver une partie ou plus de leurs gains et réduire la quantité d'or qu'ils possèdent dans des coffres-forts spécialisés à Londres, New York, Singapour, Toronto et Zurich.

Et pourquoi pas ? Après tout, la valeur de ces avoirs ne cesse d'atteindre de nouveaux records, dépassant aujourd'hui les 3,6 milliards de dollars grâce au marché haussier de l'or.

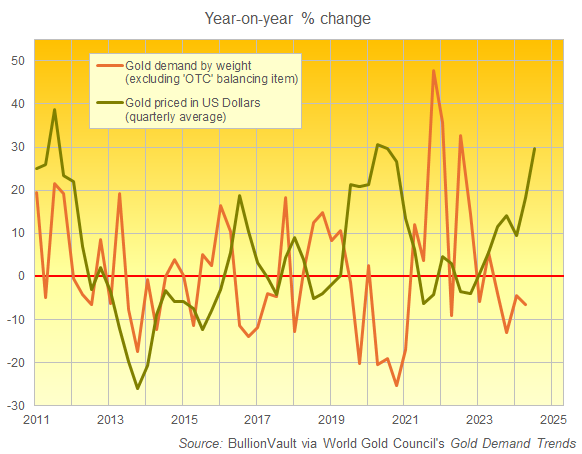

Cette situation n'est toutefois pas nouvelle. L'achat d'or dans le monde entier recule souvent face à la hausse des prix de l'or. Les meilleures données disponibles le montrent clairement, à condition d'exclure le chiffre « OTC », qui couvre non seulement les transactions « non déclarées » (et en fin de compte inconnues) sur le marché mondial des grandes barres en coffre, mais qui comble également tout écart entre la demande visible et l'offre provenant de l'exploitation minière et du recyclage de la ferraille.

Il ne reste donc que la demande de bijoux, de pièces et de petites barres, l'utilisation technologique et les achats et ventes des banques centrales. Ce graphique utilise les estimations publiées par le Conseil mondial de l'or (World Gold Council) de l'industrie minière. En ce qui concerne les avoirs et la demande des banques centrales, ces estimations dépassent souvent les données officielles communiquées publiquement par les gestionnaires des réserves des banques centrales.

Comme vous pouvez le constater, la demande globale d'or a manifestement baissé alors que les cours ont augmenté au cours de la forte hausse de 2024 jusqu'à aujourd'hui. Cette répartition était encore plus remarquable lors de la crise de la Covid qui a débuté il y a un peu moins de 5 ans.

Alors, Banque de France, vous voulez réessayer ?

« Le prix de l'or est fonction des taux d'intérêt américains et de l'inflation... », explique la banque centrale française, qui tente une nouvelle fois d'identifier les moteurs du cours de l'or dans son nouveau rapport.

« ... ainsi que de l'aversion au risque ».

Bon, nous avançons.

Nous reviendrons sur l'aversion au risque dans un instant. Tout d'abord, l'or ne rapporte aucun revenu ou intérêt. Il devient donc moins intéressant lorsque les taux d'intérêt augmentent. En effet, les liquidités en banque deviennent plus attrayantes.

D'où la tendance historique à la hausse du prix de l'or lorsque les rendements des liquidités en banque commencent à baisser.

En fait, au cours des sept derniers cycles de réduction des taux de la Fed, le cours de l'or a augmenté six mois après la première réduction de la Fed, sauf une fois, donnant aux propriétaires d'or un gain moyen de 7,9% en dollars, comme l'a noté Atsuko Whitehouse ici à BullionVault dans le rapport de lundi sur le marché de l'or à Londres.

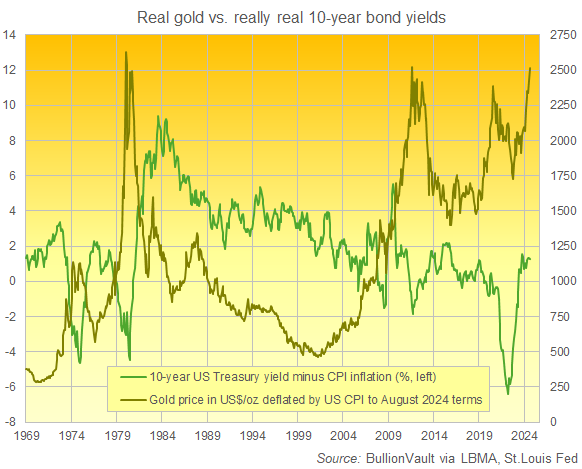

Mais à plus long terme, ce qui compte vraiment (c'est du moins l'avis des analystes, y compris de la Banque de France), c'est le taux d'intérêt réel, une fois pris en compte le rythme de l'inflation.

Pourquoi ? Parce que des taux d'intérêt élevés ne valent pas grand-chose si l'inflation est également élevée. Les liquidités en banque peuvent en fait vous coûter de la valeur réelle !

L'or, en revanche, ne peut pas faire l'objet d'une inflation de l'offre (contrairement aux liquidités ou aux obligations). Il ne peut pas non plus faire faillite (contrairement à une banque ou à un emprunteur). L'or est si peu utile qu'il ne peut même pas rouiller.

En langage financier, cela fait de l'or « un actif durable de longue durée », comme les analystes de la division de Chicago de la Réserve fédérale américaine l'ont appelé il y a quelques années.

Et comme l'or ne rapporte rien (« un rendement de dividende relativement stable » selon la Fed de Chicago, apparemment incapable d'utiliser un mot simple quand 5 mots confus suffisent), cela signifie que le prix de l'or « devrait avoir une forte relation inverse avec le taux d'intérêt réel à long terme ».

C'est exact ! Enfin, la plupart du temps. C'était très vrai dans les années 1970 et ça l'est encore pour la plus grande partie du 21e siècle jusqu'à aujourd'hui...

Mais regardez le milieu des années 1980 et 1990, ainsi que les deux dernières années.

L'or a plutôt évolué dans la même direction que les rendements réels des obligations à long terme défiant ainsi le modèle que les analystes et les négociants aimeraient suivre.

Entre 1984 et le début de l'année 2001, le rendement des obligations du Trésor américain à 10 ans est passé de 7,4 % par an au-dessus du rythme de l'inflation à seulement 1,4 % au-dessus.

Cela a rendu la dette à long terme beaucoup moins attrayante pour les nouveaux acheteurs. Pourtant, au lieu de donner aux investisseurs une raison d'acheter des lingots, le prix réel de l'or a également chuté, passant (en termes de dollar américain actuel) de 1150 dollars l'once à seulement 475 dollars.

La même chose s'est produite au cours des 2,5 dernières années, mais en sens inverse et beaucoup plus brièvement (jusqu'à présent).

En février 2022, le rendement réel des obligations du Trésor américain à 10 ans était de moins 6,4 %. Il a grimpé de plus de 7 points de pourcentage pour atteindre plus 1,3 % à la fin du mois d'août 2024. Mais le prix réel de l'or a également bondi, passant de 2100 dollars corrigés de l'inflation au chiffre actuel de près de 2600 dollars l'once.

Qu'est-ce qui se passe ?

« L'aversion au risque », explique la Banque de France.

« D'une manière générale, l'appétit pour le risque est négativement corrélé à l'or » lorsque la conjoncture est favorable car « les investisseurs privilégient l'exposition aux actifs risqués tels que les actions et les obligations d'entreprises au détriment des actifs défensifs tels que les liquidités, les emprunts d'État et l'or ».

D'où la rupture du mouvement inverse de l'or par rapport aux rendements obligataires dans les années 1980 et 1990. Les marchés boursiers s'envolaient, de même que l'immobilier, car l'Occident avait gagné la guerre froide et la paix régnait partout où les troupes américaines et autres troupes de l'OTAN débarquaient ou bombardaient.

D'où l'effondrement des deux dernières années, mais dans l'autre sens, l'or augmentant alors même que les rendements réels ont bondi.

« Selon la BdF, cette évolution semble avoir été principalement motivée par les achats des banques centrales des pays émergents. La hausse du prix de l'or a été « justifiée par des investisseurs achetant pour des raisons non financières, motivés par des tensions géopolitiques » dans le contexte de l'invasion russe de l'Ukraine les sanctions occidentales en réponse puis l'attaque du Hamas contre Israël en octobre dernier, suivie du bombardement continu de Gaza par Israël sans oublier les tensions croissantes et le risque d'un conflit régional en mer de Chine méridionale.

Mais si les achats d'or des banques centrales ont bondi, ce moteur du prix de l'or était déjà à des sommets d'un demi-siècle avant la pandémie de Covid. Cela contraste également avec l'absence de demande d'or par « aversion au risque » parmi les investisseurs du secteur privé au cours des deux dernières années. En effet, l'aversion pour le risque, tout comme la demande d'investissement en or en dehors des banques centrales, a disparu.

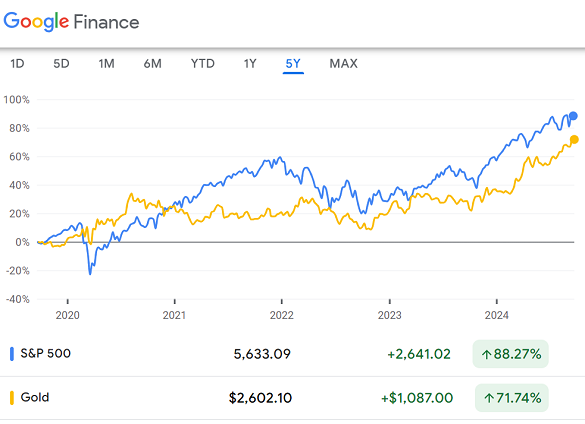

Je commence à être presque aussi fatigué de vous montrer ce graphique que vous l'êtes de le voir.

Mais le fait est que l'or et le marché boursier ont rarement été aussi étroitement corrélés qu'aujourd'hui. Et l'or n'est pas le seul.

« Les fonds négociés en bourse qui suivent la dette publique, le crédit aux entreprises et les actions ont augmenté à l'unisson pendant quatre mois consécutifs », indique le magazine Fortune, “la plus longue période de hausse corrélée depuis au moins 2007”.

Quant au marché boursier américain lui-même, l'indice S&P500 a gagné 25 % au cours des 12 derniers mois. Il « n'a jamais grimpé autant à l'approche de la première baisse des taux d'intérêt d'un cycle d'assouplissement », selon une analyse de sept décennies de données compilées par Ned Davis Research et Bloomberg.

« La décision de la Fed sur les taux d'intérêt va ébranler les marchés », peut-on lire dans un autre titre.

« Les baisses de taux de la Fed pourraient stimuler les actions ou les faire couler », dit un autre...

...aidant les investisseurs à décider quoi faire presque aussi mal que cet article sur ce qui fait monter ou baisser le prix de l'or !

Attendez donc la décision de la Fed de mercredi. Plus important encore, surveillez les prévisions actualisées du « dot plot » (graphique en pointillés) concernant l'évolution future de la croissance, de l'inflation et des taux d'intérêt fixés par les décideurs politiques de la banque centrale américaine.

En effet, si l'aversion au risque revient chez les investisseurs privés - ce qui stimule la demande d'or, tandis que les banques centrales des marchés émergents continuent d'en acheter également -, tout soupçon de doute économique de la part de la Fed pourrait finalement donner aux investisseurs boursiers des raisons de s'inquiéter de la fragilité de l'indice S&P.

L'or, en revanche, ne rouille même pas.

Meilleure stratégie d'investissement dans l'or : ce n'est pas les pièces d'or !

Comment détecter une arnaque sur l’or

Flux RSS

Flux RSS