16/09 Le cours record de l'or frôle les 2 600 dollars...

...les paris sur une baisse d'un demi-point de la Fed s'envolent. L'or atteint de nouveaux sommets historiques, la zone euro réduisant ses taux avant la Fed..

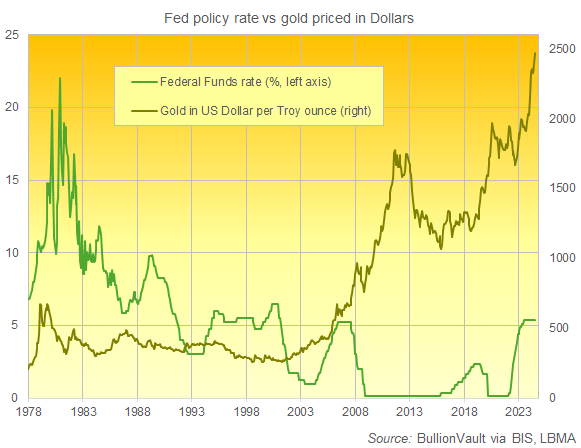

Aujourd'hui,le lundi 16/09/2024, à 15h05, à Londres, les cours de l'or ont continué à atteindre de nouveaux records lundi, s'approchant à 11 dollars l'once des 2600 dollars, alors que les spéculateurs ont fortement augmenté leurs paris sur le fait que la Réserve Fédérale commence à réduire les taux d'intérêt en dollars américains de leur niveau actuel de deux décennies avec une réduction spectaculaire d'un demi-point dans la décision politique de ce mercredi, écrit Atsuko Whitehouse chez BullionVault.

Le cours de l'or au comptant a augmenté de 3,60 dollars l'once Troy par rapport au nouveau record de vendredi pour atteindre 2589,66 dollars lundi matin, prolongeant ainsi la série de records historiques du métal précieux dans la plupart des autres monnaies principales.

Les nouveaux records du prix de l'or d'aujourd'hui ont été atteints alors que les attentes selon lesquelles la banque centrale américaine réduira ses taux d'un demi-point plutôt que d'un quart de point lors de sa réunion de septembre ont bondi à 2 positions sur 3 selon l'outil FedWatch de la bourse de produits dérivés CME, en hausse par rapport au niveau de vendredi qui était de 1 sur 2.

Après que la Banque centrale européenne et la Banque d'Angleterre ont entamé leurs cycles de réduction des taux cet été avec une réduction plus faible d'un quart de point chacune, « une réduction de 50 points de base du taux des fonds fédéraux donnerait probablement un coup de pouce plus important à l'or », indique la dernière note du groupe de raffinage allemand Heraeus.

« Mais quoi qu'il en soit, un environnement de taux d'intérêt plus bas tend à être positif pour l'or car le dollar devrait s'affaiblir et le coût d'opportunité de détenir de l'or en tant qu'actif sans rendement diminue.

L'indice du dollar, qui mesure la valeur de la monnaie américaine par rapport à ses principales contreparties, est tombé à son niveau le plus bas depuis huit mois, tandis que les rendements du Trésor américain à dix ans, le taux de référence pour les emprunts gouvernementaux, financiers et commerciaux, sont tombés à leur niveau le plus bas depuis 14 mois.

Au cours des sept derniers cycles de réduction des taux d'intérêt de la Fed, le prix de l'or n'a augmenté qu'une seule fois au cours des six mois suivants, soit un gain moyen de 7,9 %.

« La consolidation de l'or sur une dizaine de jours a jeté les bases d'une hausse des prix et d'un cycle haussier qui a débuté mercredi dernier », explique Rhona O'Connell, de la société de courtage Stone X Group.

« Les 2600 dollars sont en vue.

« L'or pourrait atteindre 3 000 dollars l'once d'ici à la mi-2025 », estime Aakash Doshi, responsable des matières premières au sein de la division recherche du géant financier américain Citigroup, expliquant que l'or sera porté par les baisses des taux d'intérêt américains, la forte demande des fonds négociés en bourse et la demande de gros lingots d'or conservés dans des entrepôts sécurisés.

Parmi les fonds d'investissement ETF adossés à l'or, le fonds géant GLD a augmenté de 0,9 % la semaine dernière, atteignant sa taille la plus importante depuis le début du mois de janvier, tandis que le deuxième ETF sur l'or, l'IAU, a également connu sa quatrième semaine consécutive de hausse, bénéficiant de son plus grand afflux de capitaux depuis la mi-août.

L'ETF géant SLV, adossé à l'argent, a également enregistré son quatrième afflux hebdomadaire consécutif, le plus important depuis la fin du mois de juin.

Regardez ou écoutez nos rapports sur le marché de l'or sur YouTube.

Le cours de l'argent, dont près de 60 % de la demande annuelle provient d'utilisations industrielles, a augmenté de 0,6 % pour atteindre 30,91 dollars l'once à l'heure du déjeuner à Londres, après avoir fait un bond de 10 % la semaine dernière.

La force de l'argent a poussé le ratio or/argent - qui suit les prix relatifs de ces deux métaux anciennement monétaires - vers le bas, juste au-dessus de 83, sa valeur la plus basse pour l'or par rapport à l'argent depuis près de deux mois.

La réunion du FOMC qui s'achèvera mercredi sera également l'occasion de présenter les nouvelles prévisions trimestrielles du comité de politique monétaire (dot plot), qui indiquent l'évolution de la croissance, de l'inflation et des taux d'intérêt prévue par chaque membre au cours des prochaines années.

Dans les dernières prévisions de juin, la projection moyenne pour la fin de l'année 2024 a été relevée à 5,1 %, mais aujourd'hui, le consensus du marché pour le taux de la Fed en décembre a été le plus bas depuis plus de sept mois, à 4,18 %.

« Je sais ce que je souhaiterais », a déclaré William Dudley, ancien président de la Fed de New York - la pièce maîtresse de la mise en œuvre de la politique des taux d'intérêt - en affirmant que les risques pour l'emploi aux États-Unis sont désormais plus importants que la menace de l'inflation.

« Je pense qu'il y a de bonnes raisons de réduire les taux d'intérêt de 50 points de base mercredi.

Les marchés boursiers mondiaux ont été mitigés, n'ajoutant que 0,1 % à l'EuroStoxx 600.

Alors que les marchés boursiers de Tokyo et de Chine étaient fermés lundi en raison de jours fériés nationaux, le yen japonais s'est renforcé face au dollar américain, atteignant son plus haut niveau depuis juillet 2023, avant l'annonce de la politique monétaire de la Banque du Japon vendredi.

La Banque d'Angleterre fixera ensuite les taux directeurs de la livre sterling jeudi, le matin après la décision de la Fed américaine et les prévisions du dot plot.

Flux RSS

Flux RSS