11/01 Le cours de l'or reste inchangé alors que l'inflation américaine dépasse les prévisions…

…et que les taux d'intérêt de la Fed affichent un bond record en termes réels.

Aujourd’hui, le jeudi 11/01/2024, à 16h24, à Londres, le cours de l'or a peu varié, se maintenant au milieu de la fourchette de 30 dollars de cette semaine, alors que la publication des données sur l'inflation américaine de décembre s'est avérée presque autant un pétard mouillé que l'approbation et le lancement, hier, des ETF Bitcoin.

Largement considéré comme un "événement à risque" pour les marchés financiers et les cours de l’or physique en raison des implications des réductions des taux d'intérêt de la Réserve fédérale, l'indice des prix à la consommation de décembre a été supérieur de 0,3 % à celui de novembre, selon les premières estimations du Bureau of Labor Statistics.

Ce résultat est supérieur aux prévisions des analystes qui tablaient sur un taux de 0,2 % pour le taux global, mais correspond aux prévisions du consensus pour le coût de la vie "de base" excluant le carburant et les denrées alimentaires.

Regardez ou écoutez nos rapports sur le marché de l'or sur YouTube.

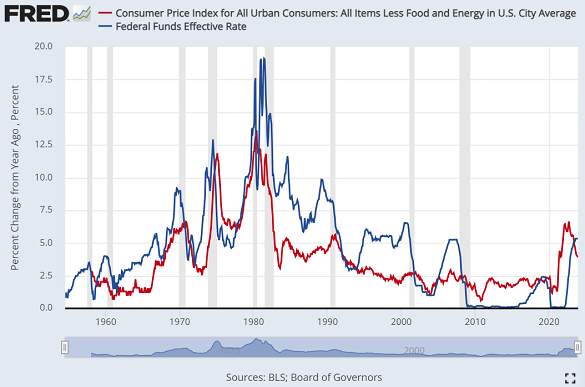

En glissement annuel pour 2023, les données BLS d'aujourd'hui indiquent une inflation globale américaine de 3,3 %, juste au-dessus des plus bas de deux ans de juin et de novembre, tandis que l'inflation de base a ralenti à 3,9 %, en baisse de près de 3 points de pourcentage par rapport au plus haut de quatre décennies de l'automne 2022 et au rythme le plus faible depuis mai 2021.

Le taux d'intérêt des Fed Funds s'établit ainsi à 1,3 % par an après prise en compte de l'inflation de base, soit une hausse de plus de 3 points de pourcentage pour la deuxième année consécutive par rapport au niveau le plus bas de l'ère moderne atteint à la fin de 2021, avec la plus forte hausse sur deux ans depuis au moins six décennies.

Ceci est une version traduite de cet article en anglais.

Meilleure stratégie d'investissement dans l'or : ce n'est pas les pièces d'or !

Flux RSS

Flux RSS