02/01 Le cours de l'or atteint un record chinois..

....alors que les haussiers du Comex parient sur une baisse des taux d'intérêt de la Fed.

Aujourd'hui, mardi 02/01/2024, Le cours de l'or a inversé un gain précoce à Londres, commençant 2024 là où il a terminé l'année dernière avec un record hebdomadaire, mensuel, trimestriel et annuel en termes de dollar américain.

Clôturant l'année 2023 vendredi à 2062,40 $ l'once Troy - 13,7 % de plus qu'au Nouvel An dernier - le prix de l'or à Londres aujourd'hui a augmenté de près de 17 $ au cours des échanges asiatiques, alors que les prix de l'or en Chine, le premier pays minier, importateur, consommateur et acheteur de la banque centrale du métal précieux, ont augmenté pour retoucher les nouveaux records historiques de l'année dernière à 482 ¥ le gramme en termes de yuan chinois.

Mais le prix mondial de l'or est ensuite retombé alors que Shanghai fermait pour la journée, que le dollar se redressait sur le marché des changes et que les actions occidentales chutaient avec les prix des obligations d'État, entraînant une hausse des coûts d'emprunt à long terme, malgré une série de données manufacturières médiocres dans les enquêtes PMI de décembre de la Chine, de la zone euro et du Royaume-Uni.

Regardez ou écoutez nos rapports sur le marché de l'or sur YouTube.

"La première semaine de 2024 présente un risque d'événement élevé", indique une note de trading du stratège Nicky Shiels du groupe financier et de raffinage de lingots suisse MKS Pamp, soulignant l'inflation dans la zone euro et les données sur les emplois et les salaires aux États-Unis prévues vendredi, ainsi que la publication mercredi des minutes de la réunion de décembre de la Fed américaine, lors de laquelle la banque centrale américaine a maintenu son taux d'intérêt directeur inchangé à son plus haut niveau depuis deux décennies, mais a prévu des réductions de taux plus importantes pour 2024.

Ces notes "mettront en lumière le pivot dovish de Powell qui a changé la donne", selon M. Shiels.

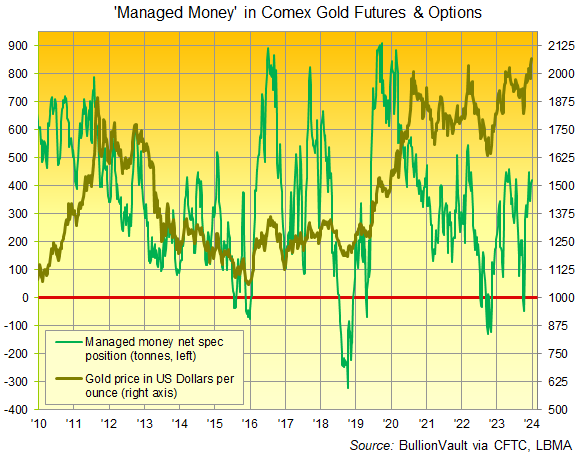

Après le revirement des prévisions de la Fed américaine en décembre, les paris spéculatifs sur l'évolution du prix de l'or ont de nouveau augmenté la semaine dernière, atteignant leur niveau le plus élevé depuis le pic de 6 mois de fin novembre dans la position longue nette détenue par les fonds spéculatifs et d'autres acteurs de la "Managed Money", selon les rapports hebdomadaires du régulateur américain, la CFTC.

Cela équivaut à un total notionnel de 421,5 tonnes de lingots d'or, soit près de la moitié de la position spéculative nette moyenne de 2023 sur les contrats à terme et les options sur l'or du Comex, elle-même supérieure de 60 % à la moyenne de 2022.

Le lingot physique, en revanche, a vu la demande d'investissement privé tomber à son plus bas niveau depuis l'effondrement du prix de l'or en 2013, avec des achats de petites barres et de pièces en baisse, tandis que la taille des fonds fiduciaires ETF soutenus par l'or diminuait pour la troisième année consécutive.

Un léger afflux net vers les produits ETF cotés aux États-Unis en décembre a été plus que compensé par de nouvelles prises de bénéfices de la part des actionnaires européens.

Entre-temps, les banques centrales ont continué à acheter le plus d'or depuis 60 ans, la Chine en tête, et les réserves déclarées sont largement considérées comme inférieures à la réalité.

La demande de bijoux est également restée ferme, avec des importations d'or en Inde, deuxième consommateur, via le complexe de fret aérien d'Ahmedabad (AACC) qui ont augmenté de plus d'un tiers par rapport à 2022, tandis que les ventes dans les Émirats arabes unis sont restées fortes malgré la forte hausse du prix de l'or qui a atteint de nouveaux sommets historiques.

Mardi, les paris sur une baisse des taux d'intérêt lors de la première réunion de la Fed en 2024, le dernier jour de janvier, ont reculé, passant de 17,6 % des positions actuelles sur les contrats à terme de taux d'intérêt à 12,9 %, selon l'outil FedWatch de la bourse de produits dérivés CME.

Les paris sur une première réduction des taux d'intérêt lors de la réunion de mars de la Fed ont également reculé, passant à 2 sur 3 après avoir terminé la semaine dernière à près de 4 sur 5.

"Les haussiers du S&P500 remportent la plus longue victoire hebdomadaire depuis 2004", titre Bloomberg.

"La manie de l'IA est à l'origine de la meilleure performance du Nasdaq 100 depuis 1999", indique un autre titre, rappelant la bulle des valeurs technologiques qui a ensuite éclaté, plongeant de 4/5e au cours des trois années suivantes.

Le S&P a ouvert mardi en baisse de 0,5 % par rapport au dernier jour de 2023, tandis que le Nasdaq 100, à forte composante technologique, a perdu 1,6 %.

La hausse du dollar a également entraîné une forte augmentation du prix de l'or britannique en livres sterling par once, atteignant des sommets en 5 semaines au-dessus de 1638 livres sterling, tandis que le prix de l'or en euros a atteint son plus haut niveau en 4 semaines à 1890 euros.

L'argent, quant à lui, est repassé sous la barre des 24 dollars, soit une baisse de 30 cents par once troy à partir du début de l'année 2023.

Flux RSS

Flux RSS