La bulle du crédit en Chine et l’or

Explosion ou non de la bulle du crédit chinoise et les cours de l’or.

« La Chine est un pays lointain, que personne ne connait vraiment beaucoup. Car il est simplement trop grand pour être appréhendé. Même ces analystes et ces journalistes qui y vivent et y travaillent semblent parfois paumés », écrit Adrian Ash pour BullionVault.

« La bulle de la dette en Chine est en train d’exploser », indique un article.

« Bêtises. Cette affirmation a été faite des milliers de fois avant. La Chine est toujours en croissance », confie un autre journaliste.

On a entendu beaucoup de rumeurs, encore et toujours, sur l’explosion de l’énorme bulle bancaire de la Chine. Et les décideurs de Pékin écrivent toujours les chiffres du PIB et établissent les objectifs.

Mais arranger les chiffres ne cache par la vraie implosion de la dette. Et le boom de trente ans de la Chine a fait du pays la seconde plus grande économie mondiale et aussi le plus grand consommateur de presque toutes les commodités, l’or inclus.

Donc un krach chinois vaut la peine d’être surveillé, où que vous viviez et quels que soient vos investissements.

Souvenons-nous de ce que les subprimes US et leur explosions ont déclenché fin 2008. Et quelque chose se prépare en 2014. En plus du premier défaut du Shadow Banking en Chine en février, et le premier défaut d’un bon régulé chinois ce mois-ci, un bank run local est même rapporté.

Nous sommes certains que les prêteurs chinois les moins averses aux risques vont tous déguerpir ensemble d’un coup. Car toutes les bulles exploseront. Ce que nous ne savons pas encore est comment les cours de l’or et les cours de l’argent vont réagir.

L’opposé des dettes, l’or physique a toujours satisfait la demande record de nouveaux riches et autres dépensiers chinois. A l’opposé, les marchés de l’or occidentaux, crédits et leviers constituent une minuscule part dans la formation des prix de l’or en Chine. Donc l’effondrement de la spéculation à levier ne correspond pas à ce qui s’est passé avec les prix de l’or quand les frères Lehman ont mis la clef sous la porte.

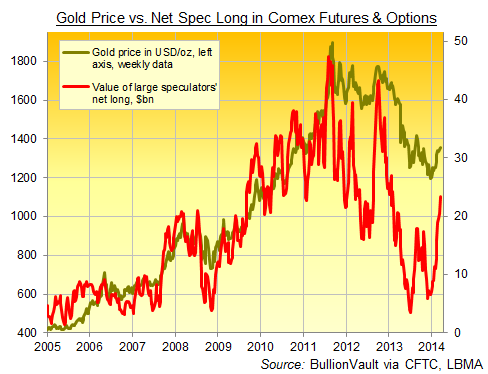

Cours de l'or en dollars / once (données hebdomadaires, gauche) contre la valeur des positions créditrices nettes des plus grands spéculateurs, en valeur (en milliards de dollars), sur les Futures or et les options du Comex.

Mais l’or pourrait jouait un grand rôle dans la bulle du crédit non bancaire de la Chine. C’est ce que pensent du moins les analystes de Goldman Sachs. Le soi-disant financement du commerce avec l’or consiste en l’utilisation des métaux précieux physiques comme nantissement pour lever des emprunts. Utilisation répétée, encore et encore.

L’or pourrait compter pour 30% de tout ce type d’emprunts en Chine, si pas plus, selon la banque d’investissement américaine. Un effondrement du crédit pousserait alors cet or stocké dans des entrepôts vers le marché. Et alors, les acheteurs motivés souhaitant de l’or pour demander des emprunts ne seraient plus là pour l’acheter. Ce qui mettrait à jour la demande en or la plus grande au monde de la Chine comme un trou dans une bulle géante de dettes.

Ce n’est pas le cas, a rétorqué l’analyste d’UBS Edel Tully. Les données conclusives n’existent pas mais après avoir communiqué avec des traders d’or en Chine, « nous estimons que son utilisation comme nantissement est beaucoup moindre que le cuivre » et beaucoup moindre que ce que suggère Goldamn Sachs. De plus, grâce aux changements concernant les taxes et les mesures réglementaires plus contraignantes sur le financement du commerce des devises, cette utilisation de l’or a en effet diminué depuis l’an passé.

UBS pense que les risques pour les cours de l’or résultant du dénouement de ces affaires sont relativement contenus, car les moteurs réels derrière la hausse de la demande d’or de la Chine sont les ménages et épargnants privés.

C’est le genre de personnes capables d’acheter de l’or avec les deux mains quand un effondrement du crédit touche la haute finance, l’immobilier et les banques. Regardez ce qui s’est passé avec la hausse de la demande pour l’or à l’Ouest qui a commencé quand les Lehman ont coulé.

Acheter de l'or physique avec BullionVault.

Il n'y aura pas d'articles De L'or du 28/03 au 31/03/2014 pour cause de congés.

Flux RSS

Flux RSS