L’argent augmente de 14,1% depuis la fin mai

Pas mal pour une saison estivale généralement lente…

« Les cours de l’argent ont atteint mercredi des pics de 15 semaines, augmentant de 14,1% à partir de la baisse de la fin mai, proche des points bas de 4 ans » écrit Adrian Ash pour BullionVault Argent.

L’été est habituellement une saison monotone pour l’or, et par extension pour l’argent. Mais les cours de l’or et de l’argent en 2014 ont résisté jusqu’ici à l’accalmie estivale habituelle. L’or a affiché en juin une hausse de 6% contre le dollar. L’argent a doublé ce mouvement.

La cause immédiate, et certainement pour les cours de l’argent, était simplement les couvertures à découvert ou short covering. BullionVault n’était pas seul à observer le nombre record historique de paris baissiers contre l’argent détenus en début de mois par les hedge funds et autres spéculateurs. Nous n’étions pas seuls à deviner que cela pourrait finir péniblement pour les vendeurs d’argent à découvert si les prix augmentaient.

Mais nous n'avons pas trouver beaucoup d'experts qui notent que, mis-à-part pour le trading des produits dérivés, le mois de juin était en fait calme pour la demande d’investissement dans l’argent. En effet, après la hausse incroyable en mai des réserves des utilisateurs de BullionVault (la plus forte depuis la fin 2012) les réserves sont restées stables le mois dernier, alors que la plupart des utilisateurs ont choisi la prise de profit plutôt que d’acheter plus après le fort rebond vers les 19, 20 puis 21 dollars l’once.

La hausse des cours de l’or et de l’argent a touché ces traders de capitaux fébriles ou hot money, qui ont spéculé contre le métal gris. Et ils se sont tous précipités dans la direction opposée et ce à une vitesse record.

La question est maintenant de savoir s’il reste encore des fonds pour rejoindre les paris haussiers de court terme.

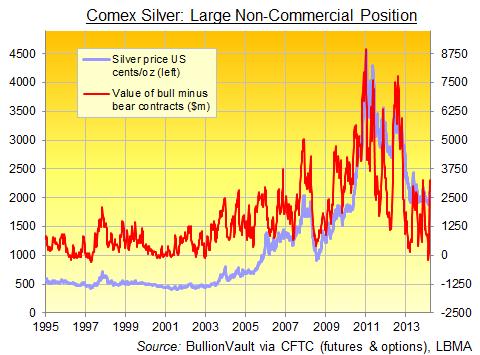

L’argent du Comex, larges positions non commerciales. Cours de l’argent en dollars US/ once (bleu, gauche) et valeur des contrats haussiers moins les contrats baissiers (en millions de dollars US, rouge, droite).

Tous les vendredis, après la fermeture du marché des contrats à terme ou Futures à New York, les régulateurs américains impriment les données montrant les positions des traders le mardi précédent. Le suivi des changements vous permet de voir ce que pensent les participants les plus importants, si toutefois ils pensent.

D’un côté il y a les commerciaux, comme les producteurs et les marchands qui gagnent leur vie en vendant le métal. De l’autre côté il y a les spéculateurs, les fonds de capitaux spéculatifs, qui essaient de gagner leur vie en spéculant sur la direction future des prix.

Au début du mois, les spéculateurs détenaient plus de paris que jamais contre les cours de l’argent. En tant que groupe, ils étaient à découvert nets sur l’argent (paris haussiers moins baissiers) pour la première fois en onze ans.

Cela est logique d’un point de vue technique. Les cours de l’argent, comme l’or, marquent un écart de négoce étroit qui se resserre de plus en plus. Les bas les plus hauts, et les hauts les plus bas ont créé un triangle. Les analystes techniques étudiant les graphiques peuvent voir le dernier coin du triangle se former. Touchant cet apex avec le temps qui passe, l’argent montera encore plus ou coulera complétement. Mais Janet Yellen de la Fed a parlé, et a mentionné que les taux d’intérêt ne bougeront pas de zéro pendant longtemps, et donc les métaux précieux ont bondi exactement là où les spéculateurs short sur l’argent espéraient qu’ils n’aillent pas.

Ayant commencé avec un pari record short spéculatif contre l’argent, le mois de juin a vu le plus rapide retournement de veste des paris haussiers sur l’argent, nets des contrats baissiers, jamais enregistré. Les positions spéculatrices nettes créditrices ont augmenté de 150%, gonflant à plus de 2 milliard de dollars en valeur, et augmentant plus rapidement que lors de toute autre semaine depuis au moins 1986 alors que les prix avaient rebondi.

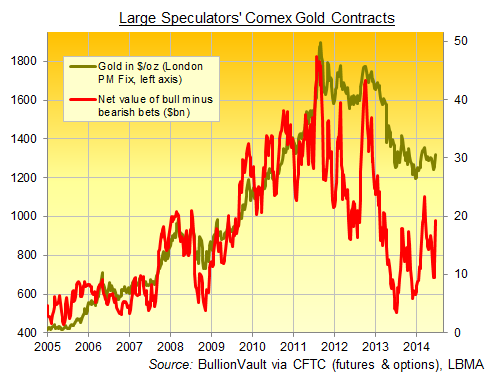

Le pari spéculatif sur l’or était aussi spectaculaire la semaine avant mardi dernier. Plus rapide qu’en janvier 2012, le bond des paris haussiers nets a atteint un total de quelques 7,3 milliard de dollars. Ce rebond a été battu seulement en mi-juillet 2011, quand la dette américaine fut rétrogradée et que la crise de la dette de la zone euro explosa, ce qui déclencha cet été-là des pics record des cours de l’or.

Larges contrats or des spéculateurs sur le Comex. Cours de l’or en dollars US/ once (2ème fixing de Londres, gauche, vert) et valeur nette des paris haussiers moins les paris baissiers (milliards de dollars, droite, rouge).

Les paris spéculatifs ont rebondi de 13 milliard de dollars en juin 2014 du côté créditeur des contrats en or et en argent sur le Comex. Comme nous l’avions suggéré à Alix Steel sur Bloomberg la semaine passée, les capitaux spéculatifs se sont précipités très vite de l’autre côté.

Cela s’est avéré être une dose de bonne chance bienvenue pour les investisseurs en lingots d’argent physiques souhaitant empocher un bon petit gain pour l’été.

Que nous réserve l’avenir :

- La volatilité des cours de l’argent a rebondi à partir des points bas de sept ans de début juin. Mais les contrats sur les options sembleront assez bon marché pour les participants avec des capitaux spéculatifs et qui souhaitent trouver de l’action n’importe où sur les marchés financiers qui sont devenus ennuyeux. Pousser les prix de l’argent vers le haut en prenant l’autre côté des paris aura sûrement un attrait.

- La demande industrielle semble solide. En ajoutant la demande d’argenterie, en fait, il est probable que la production minière s’égalise avec la demande pour la première fois depuis 2011. La croissance de production devrait aussi atteindre un plateau en 2015, selon Société Générale.

- L’investissement dans le physique reste fort, faisant mentier les experts de l’industrie alors que le nombre d’acheteurs privés grossit. Mais les traders des ETF ne sont pas plus immunisés à une petite prise de profits que les utilisateurs de BullionVault. Le plus grand ETF argent, le SLV, a perdu 1,3% de ses encours depuis le 22 juin, soit 140 tonnes.

Avec l’argent en hausse de 12% en 4 semaines, pourquoi pas ?

L’argent est assez volatile comme cela sans qu’il y ait besoin d’emprunter des fonds et de multiplier vos risques d’une mauvaise perte en jouant sur le marché des Futures et options. Laissons donc les hedge funds jouer sur ce marché et se prendre les pieds dans le tapis.

Flux RSS

Flux RSS