31/03 Le cours de l'or établit un nouveau record de fin de mois à 1980 $...

Aujourd’hui, vendredi 31/03/2023, à 15h05, à Londres, les cours de l’or ont augmenté face à un dollar américain en baisse , se dirigeant vers une baisse hebdomadaire de 13 dollars, mais établissant de nouveaux records de fin de mois pour toutes les principales devises. De nouvelles données américaines indiquent également que l'inflation a reculé dans la première économie mondiale avant les opérations bancaires de mars dûes à la peur. Cela a encouragé les paris estimant que la Réserve fédérale cessera d'augmenter et commencera à réduire les taux d'intérêt.

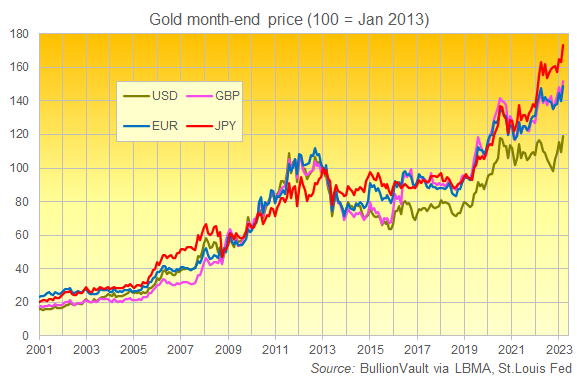

Se négociant juste en dessous de 1 980 dollars l'once après la publication des données d'inflation PCE de février, le cours de l'or en dollars a affiché une hausse de 8,4 % en mars, son plus fort gain mensuel depuis juillet 2020, au plus fort de la première vague de crise de Covid.

Le cours de l'or au Royaume-Uni en livres par once a entre-temps reculé d'un autre bond au-dessus de 1 600 £, soit une baisse de 3,2% par rapport au nouveau record historique de la mi-mars ( atteint alors que la peur bancaire américaine de ce mois-ci s'est propagée à l'Europe) mais 6,2% au-dessus de fin février avec sa plus forte hausse en 13 mois.

L'or en euros a augmenté de 5,9% pour le mois à 1816 € l'once, juste 1 € au-dessus de la finition mensuelle record d'avril dernier, alors qu'une nouvelle estimation pour le bloc des 19 nations indique que l'inflation globale a fortement ralenti ce mois-ci, mais la lecture sous-jacente du « noyau » ( encore une fois hors prix du carburant et de l'alimentation) a atteint un nouveau record de l'union monétaire de 7,5 % par an.

Le cours de l'or en yen japonais a entre-temps atteint un nouveau record historique sur le marché spot ce matin, culminant à seulement 3 ¥ de moins de 8 500 ¥ par gramme et augmentant de 6,0 % par rapport à la fin du mois dernier à l'approche de l'enchère de référence PM de Londres.

Ceci est une version traduite de ce commentaire en anglais sur le graphique des cours.

Meilleure stratégie d'investissement dans l'or : ce n'est pas les pièces d'or !

Flux RSS

Flux RSS