26/10 L'or à la LBMA 2023 : Cours, Qualité, Liquidité

Inventaire à Barcelone. Beaucoup de stocks de barres et de pièces d'or... !

Aujourd’hui, jeudi 26/10/2023, à 16h59, à Londres, l’automne a de nouveau apporté une nouvelle conférence de la LBMA pour l'industrie des métaux précieux, écrit Adrian Ash de BullionVault.

Plus de participants que jamais ont pris part à la dernière comférence de la London Bullion Market Association, qui s'est tenue la semaine dernière à Barcelone, en Espagne.

Mais alors que tout le monde s'affairait à rencontrer des partenaires, des fournisseurs, des acheteurs, des concurrents et des amis, ils ont reçu beaucoup moins de nouvelles que ce à quoi nous étions habitués.

Pas de règles qui changent le marché (approvisionnement responsable pour les raffineurs, LBMA 2011 à Montréal) ou de sorties de crise (Mitsui, Vienne 2015) ou d'acheteurs soudains (Reserve Bank of India, Édimbourg 2009) ou de crises existentielles (réglementations bancaires NSFR, Singapour 2016).

L'événement de cette année a plutôt été l'occasion de faire le point. Et comme l'a montré l'excellente session sur "La demande des consommateurs en période de cours élevés" - ainsi que les commentaires joyeux de nombreux participants autour d'un verre - les détaillants de barres d'or et de pièces de monnaie ont beaucoup de choses à faire en ce moment.

S'il y a eu un scoop (Dieu sait que nous avons essayé d'en trouver un, au-delà des chuchotements et des murmures sur la demande des banques centrales en 2023 qui battrait même le record de demande de réserves d'or de l'après-guerre de l'année dernière), il est arrivé le deuxième jour, lors de la dernière session formelle de la conférence LBMA 2023 à Barcelone.

En effet, quelqu'un a enfin expliqué ce qu'est le HQLA.

Cela signifie "actif liquide de haute qualité"", a déclaré David Gornall, ancien directeur des opérations de la banque d'investissement française Natixis, président de la LBMA pendant la crise du début des années 2010 et aujourd'hui conseiller principal auprès de l'équipe de direction de l'association.

"Continuez...", n'a demandé personne d'autre que moi.

Je veux dire que le HQLA est une réglementation bancaire. Qui s'en soucie ? Qui peut rester éveillé lorsque c'est expliqué, même aussi bien ?

Il s'avère que, peut-être, nous devrions tous le faire. En particulier le secteur bancaire et financier au sens large, sans parler de tous ceux qui détiennent de l'or physique.

Vous trouverez l'explication de David, ainsi que les ramifications pour le futur HQLA du marché de l'or ici sur GoldNews dans les prochains jours.

En attendant, et comme l'a confirmé la dernière conférence de la LBMA, ces mots - haut, de qualité, liquide - s'appliquent déjà à notre marché. Et pas nécessairement dans le bon sens.

Des cours élevés. Même très élevé

Le cours de l'or a rarement été aussi élevé qu'aujourd'hui en dollars américains, et il n'a jamais été aussi élevé en yuans chinois, en lires turques, en euros, en yens japonais, en livres sterling, en dollars australiens ou dans la plupart des autres monnaies.

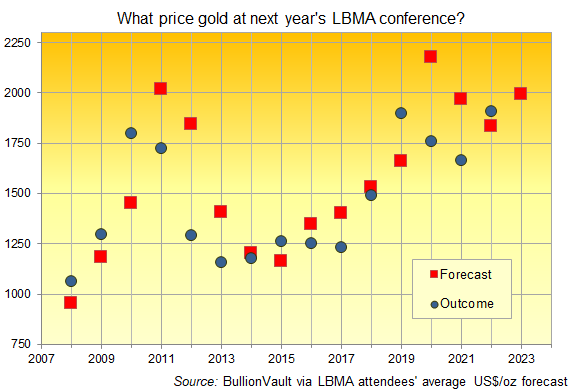

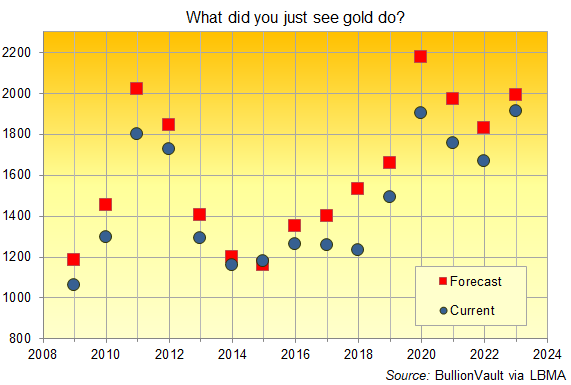

Mais au lieu de donner un ton haussier à la LBMA 2023, et malgré l'humeur très optimiste des délégués eux-mêmes, les prévisions de cours de l'or de la conférence de Barcelone ont semblé plutôt déflationnistes...

...la prévision moyenne des délégués pour octobre 2024 (date de notre prochaine rencontre, à Miami, en Floride) s'établissant à seulement 1 990 dollars l'once d'or.

Oui, c'est un chiffre important. À la même époque l'année dernière, l'or s'échangeait à près de 375 dollars de moins. Mais même si l'or se négocie actuellement à son niveau le plus élevé depuis la conférence d'octobre de la LBMA (même en termes de dollars), il ne s'agit pas de la prévision la plus élevée de l'histoire.

Pour s'en convaincre, il suffit de se rappeler la conférence de Montréal en 2011, qui prévoyait 2 019 dollars sur 1 800 dollars, ou la conférence en ligne de 2020, qui prévoyait 2 177 dollars sur 1 900 dollars au moment de la demande.

En outre, les prévisions de la semaine dernière n'annonçaient qu'une hausse de 4 % par rapport à la valeur de l'or au début de la conférence. Cela a brisé le moule, voire la coupole...

...car si les délégués de la LBMA qui regardent leur boule de cristal ont tendance à prévoir un mouvement haussier après en avoir vu un au cours des 12 mois précédents...

...les 4 % de perspectives sur douze mois de la conférence contrastent avec la hausse de 15 % du prix de l'or au cours des douze derniers mois.

Il s'agit du cinquième plus grand mouvement haussier d'octobre à octobre des 15 dernières conférences de la LBMA. Pourtant, en termes de pourcentage, les participants à la conférence de la LBMA viennent de donner leurs prévisions les moins optimistes depuis les profondeurs du marché baissier post-crise financière de l'or en 2015. Et c'est la seule fois depuis le début des années 2000 que les délégués - en moyenne - ont dit que les cours allaient baisser.

Que se passe-t-il ?

"Historiquement, les délégués ont tendance à être trop optimistes", note Nicky Shiels, stratège en métaux précieux chez le groupe suisse de raffinage et de finance MKS Pamp (et modérateur de l'excellente session PGM du premier jour), dans sa synthèse de la conférence LBMA de la semaine dernière.

"Les prévisions légèrement haussières des délégués témoignent d'un manque de conviction face à des taux d'intérêt plus élevés et plus longs, même si les régions physiques [consommateurs] et les banques centrales continuent à être très favorables.

Une hypothèse contrarienne ? Si l'on examine l'historique des prévisions de la conférence de la LBMA, les gains réalisés par l'or au cours des 12 derniers mois n'étaient peut-être pas suffisants. En effet, si l'on compare les prévisions des conférences précédentes à ce qui vient d'arriver aux cours...

...plutôt que d'essayer de voir si ces prévisions ont une valeur prédictive...

...alors le graphique a beaucoup plus de sens.

Surtout si l'on tient compte du fait que, pour de nombreux participants à la conférence de la LBMA, le prix qu'ils pratiquent - qu'il s'agisse de pièces, de petits lingots ou de bijoux - est de toute façon légèrement supérieur au cours spot.

Qualité de l'or

À la base, la LBMA existe pour fixer et maintenir les normes de bonne livraison concernant la finesse, la forme et la taille des barres d'or acceptables pour le marché de Londres, cœur du commerce et du stockage des métaux précieux dans le monde entier.

Ainsi, les membres de la LBMA - et leurs clients - ne négocient que le meilleur métal, bon à chaque livraison et sans qu'il soit nécessaire de faire appel à un évaluateur pour vérifier et revérifier la qualité à chaque fois que l'or est déplacé d'un coffre-fort spécialisé à un autre.

Mais en plus des exigences physiques, d'autres règles continuent de s'ajouter aux normes de bonne livraison, notamment - et c'est le plus spectaculaire - des exigences ESG de plus en plus nombreuses au cours des dix dernières années et plus encore.

Cet acronyme - environnemental, social et de gouvernance - couvre à peu près tout ce que vous pouvez espérer réaliser (ou être accusé de ne pas réaliser) au-delà de la réalisation d'un profit. Mais l'ESG a aussi de plus en plus d'importance pour le profit. Car comme l'a dit Mehdi Barkhordar, vétéran du marché depuis quatre décennies, lors de la table ronde "Future of Gold" le deuxième jour de LBMA 2023, "ESG est égal à R, et R signifie réputation".

D'où le sujet brûlant (encore une fois) d'essayer d'obtenir plus d'or provenant de l'exploitation minière artisanale et à petite échelle dans les barres londoniennes de bonne livraison. Commencez par ajouter ASM et LGD à votre alphabet. En effet, le volume d'or déterré par certaines des populations les plus pauvres du monde qui se retrouve dans les lingots LGD s'est effondré, ne représentant plus qu'à peine 1 % de la nouvelle offre annuelle du marché officiel.

Pourquoi ? L'ESG, bien sûr ! Sans compter toutes les menaces qui pèsent sur votre réputation et que vous risquez de voir s'abattre sur vous si vous sortez du secteur minier coté en bourse à grande échelle, en raison des règles de plus en plus strictes sur les chaînes d'approvisionnement sans conflit, des règles de plus en plus strictes en matière de lutte contre le blanchiment d'argent dans les secteurs financier et commercial, et de tous les contrôles de diligence raisonnable ajoutés depuis l'entrée en vigueur des premières règles sur l'approvisionnement responsable et durable en 2012. (Oui, ajoutez aussi RSS à vos acronymes).

Aujourd'hui, ce chiffre pour l'or LGD provenant de l'ASM est passé à peut-être 2 % au cours des 12 derniers mois. L'initiative de la LBMA, en collaboration avec le World Gold Council de l'industrie minière, semble donc être utile. Mais ce chiffre de 2 % contraste encore fortement avec les estimations de 15 à 20 % du volume total de l'or nouvellement extrait dans le monde qui provient de la production informelle, parfois illégale et souvent dangereuse de l'ASM...

...et il reste peut-être 20, voire 40 millions de personnes dans le monde qui extraient de l'or du sol, mais qui n'ont pas la possibilité de gagner les prix plus élevés que la chaîne d'approvisionnement en LGD paie par rapport aux offres à prix cassés des gangsters et des escrocs.

Que faire ? Beaucoup de gens ont beaucoup d'idées. Et des demandes.

Le projet ASM de la LBMA applique une diligence raisonnable basée sur le risque, plutôt que de présumer de la culpabilité", a noté Gregory Mthembu-Salter, directeur de la société sud-africaine Phuzumoya Consulting, qui présidait la session sur l'approvisionnement responsable la semaine dernière et qui a fait naître l'espoir que le "parfait" ne reste pas l'ennemi du "bien".

Mais certaines ONG (il y a un autre acronyme : organisations non gouvernementales) s'opposent à cette approche, tandis que d'autres exigent que les raffineurs figurant sur la liste des bonnes livraisons de Londres ne se contentent pas d'acheter du métal aux mineurs ASM, mais qu'ils dépensent également de l'argent supplémentaire pour améliorer leur vie et la société locale.

Ensemble, ces exigences risquent de cimenter le problème du "damned if you do, damned if you don't" qui a contraint certains grands raffineurs à cesser d'acheter du métal à des continents entiers plutôt que de consacrer du temps et de l'argent à la mise en jeu de leur réputation.

Les gouvernements continuent également d'exiger de l'industrie de l'or légal...

...en luttant à juste titre contre le financement de l'or par les conflits, le terrorisme et le crime organisé, mais aussi en augmentant les risques - au-delà de la réputation - de poursuites judiciaires (voire de prison) pour quiconque oserait essayer d'accroître les matières premières de l'industrie formelle en s'engageant auprès des mineurs de l'ASM et en les payant.

Pourquoi les raffineurs et les banques s'en préoccuperaient-ils ? Les affaires marchent bien de toute façon, n'est-ce pas ?

Liquidité en or

Oubliez la cerveza à Barcelone (si tant est que vous puissiez vous en souvenir pour commencer). La liquidité sur n'importe quel marché, comme l'a rappelé la conférence de la LBMA à Barcelone lors de la session "Investment exposure" de cette année et du panel "Future of gold", signifie la capacité de vendre aussi facilement que l'on achète sans subir une forte réduction de prix lorsque l'on fait correspondre son ordre avec le sien.

En ce qui concerne l'or, les détaillants de tout l'Ouest constatent que leurs clients veulent leur revendre l'or à son prix record ou quasi record d'aujourd'hui.

"Selon Wolfgang Wrzesniok-Rossbach, fondateur et PDG de la société de conseil Fragold GmbH, il s'agit de l'évolution la plus spectaculaire de la demande d'or de la part des consommateurs dont je me souvienne sur un marché important.

Quelle est l'ampleur du phénomène ? En Allemagne, la demande de barres et de pièces d'or au détail a baissé de 78 % cette année par rapport à 2022. La demande nette d'argent a chuté de 90 %.

Bien sûr, cette chute part d'une base très élevée. Il s'agit peut-être simplement d'un retour à la normale, les citoyens allemands et européens pouvant enfin bénéficier d'un taux d'intérêt positif sur leurs économies (enfin, positif jusqu'à ce que l'on tienne compte de l'inflation) au lieu de payer un taux négatif comme cela a été le cas de 2014 à 2022.

Le manque soudain de nouveaux acheteurs dans les économies occidentales, ainsi que le mouvement de prise de bénéfices parmi les investisseurs privés existants, ainsi que parmi les actionnaires d'ETF et (par exemple) les utilisateurs de BullionVault, signifient que le métal s'accumule.

La semaine dernière, l'occasion de faire le point sur le marché des métaux précieux à la fin de l'année 2023 a permis à de nombreux participants de ne pas avoir à compter les stocks dans leur bureau, leur magasin ou leur entrepôt. Mais pour les autres, ainsi que pour ceux qui n'ont pas été surpris par les flux de clients dans l'autre sens et qui y sont préparés, l'activité reste soutenue et les perspectives commerciales optimistes.

Après tout, le marché baissier de 2012-2015 est arrivé à son terme. Il en a été de même pour le long marché baissier de 1980 à 2001. Cela aussi passera. Mais c'est une bizarrerie. Des prix record, des sorties nettes d'investisseurs.

En bref, quelqu'un achète et paie des cours records. Il ne s'agit pas des suspects habituels au sommet d'un cycle haussier. Cette fois, ce sont les consommateurs des marchés émergents qui achètent et, surtout, les avoirs en or des banques centrales.

Ceci est une version traduite de cet article en anglais.

Meilleure stratégie d'investissement dans l'or : ce n'est pas les pièces d'or !

Flux RSS

Flux RSS