26/09 Le cours de l'or en baisse…

…alors que le "Bear Steepener" de la courbe de rendement frappe à nouveau les actions.

Aujourd’hui, le mardi 26/09/2023, à 16h04, à Londres, l’or a chuté à son plus bas niveau depuis près de 2 semaines. Il est tombé proche des 1 900 dollars l'once Troy alors que le dollar américain a encore augmenté sur le marché des devises et que la courbe des rendements américains a continué de s'effondrer sur le marché boursier.

L'indice S&P500 de New York a chuté de 0,9 % à l'ouverture, prolongeant la nouvelle chute des actions mondiales après une nouvelle baisse des prix des obligations d'État qui a poussé les coûts d'emprunt américains à plus long terme vers de nouveaux sommets en 16 ans.

Après avoir effacé tous les gains de 2,2% de la semaine dernière lundi, l'argent a entre-temps plongé à 23 dollars l'once avant de se redresser légèrement, tandis que l'or est remonté à 1907 dollars.

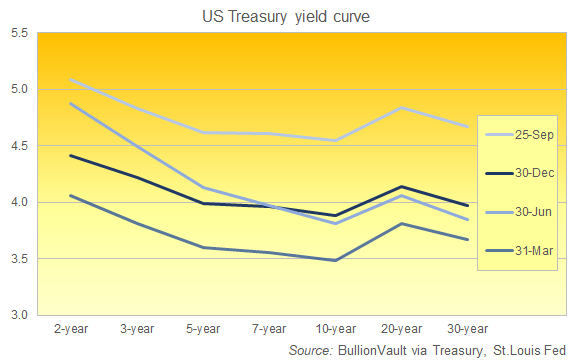

Tous les rendements des obligations du Trésor étant en hausse, mais les taux à long terme dépassant l'évolution des rendements à court terme, les taux à 2 ans ont augmenté de 0,04 point de pourcentage par rapport à la même période le mois dernier, tandis que les taux à 10 ans ont bondi de 0,28.

Au cours des 45 dernières années, les rendements du Trésor américain à 10 ans ont généralement offert 0,85 point de pourcentage de plus en rendement annuel que les obligations à 2 ans, récompensant ainsi les prêteurs à plus long terme.

Ce chiffre s'élevait à moins 0,54 point à la clôture de lundi soir, prolongeant une série de 14 mois d'avertissements de récession de la "courbe de rendement inversée", mais deux fois moins négatif que le plus bas de quatre décennies de la mi-juillet et le moins inversé depuis la mi-mai.

Depuis le début de l'année, et également au cours des six derniers mois, les rendements des obligations du Trésor américain ont connu à peu près la même hausse en pourcentage sur l'ensemble de la courbe, ajoutant 0,7 depuis la fin décembre et 1,0 depuis la fin mars à chacun des taux à 2 ans, 3 ans, 5 ans, 7 ans, 10 ans, 20 ans et 30 ans.

Mais au cours de ce trimestre, le prix des obligations à court terme a beaucoup moins baissé que celui des obligations à long terme, ne faisant augmenter les rendements à 2 ans que de 0,2 point de pourcentage, alors que les rendements à 20 ans et à 30 ans ont augmenté quatre fois plus.

La courbe des rendements présente une "pentification baissière", a indiqué au début du mois une analyse du World Gold Council de l'industrie minière, "un phénomène souvent observé pendant une période de reflation ou de début de cycle économique".

"Alors que l'or a tendance à sous-performer les actifs à risque [tels que les actions et les obligations d'entreprise] pendant ces périodes, il n'est pas courant d'observer une pente baissière aussi tard dans le cycle économique et les récents mouvements des rendements peuvent masquer d'autres facteurs en jeu, tels que des primes de risque plus élevées" pour la détention de la dette américaine à plus long terme dans un contexte de remise en question de la cote de crédit de Washington.

"Les données économiques américaines suggèrent également qu'un ralentissement est toujours probable, ce qui, parallèlement à un changement potentiel de la forme de la courbe des taux, pourrait signaler un environnement dans lequel l'or a historiquement bien performé.

Après une nouvelle chute mardi, le marché boursier américain a terminé la nuit dernière en baisse de 2,5 % pour le troisième trimestre jusqu'à présent, réduisant ses gains depuis le début de l'année à 13,0 %.

L'or libellé en dollar a augmenté de 0,7 % depuis la fin du mois de juin et de 6,2 % depuis le début de l'année 2023.

Le dollar lui-même a atteint aujourd'hui de nouveaux sommets pour 2023 sur son indice pondéré par rapport au reste des principales devises mondiales, ce qui a contribué à freiner la chute des prix de l'or en euros à un plus bas de deux semaines juste en dessous de 1800 € l'once.

Ce niveau, qui a atteint un record lors de l'invasion de l'Ukraine par la Russie au début de l'année 2022, représente un gain de 75 % par rapport à la situation d'il y a cinq ans.

"De plus en plus de clients reviennent nous vendre leurs métaux précieux", a déclaré à GoldReporter un revendeur allemand de pièces et de petites barres, confirmant que le plongeon de 2023 dans l'investissement dans l'or allemand s'est poursuivi et donnant à ce point de vente "un surplus d'offre de 10-20%".

"La demande reste faible, tant pour l'argent que pour l'or", déclare un autre détaillant allemand, qui constate également ce qu'il appelle "soit des prises de bénéfices dues aux prix élevés, soit des gens qui ont réellement besoin d'argent pour survivre à la crise économique".

Le cours de l'or britannique en livres par once a également baissé moins que le cours en dollars, tombant seulement à son plus bas niveau en une semaine, à 1564 livres.

Le cours de l'or à Shanghai s'est fixé une nouvelle fois au-dessus de l'équivalent de 2 000 dollars en Chine, affichant une prime de plus de 100 dollars par rapport aux cotations de Londres, le prix du yuan s'étant rapproché de 0,2 ¥ par gramme des nouveaux records historiques atteints à la mi-septembre, à près de 475 ¥.

Ceci est une version traduite de cet article en anglais.

Meilleure stratégie d'investissement dans l'or : ce n'est pas les pièces d'or !

Flux RSS

Flux RSS