23/05 L'absence d'accord sur la dette fait chuter le cours de l'or…

…alors que les prévisions de taux d'intérêt de la Fed remontent à leurs niveaux d'avant l'effondrement de la bulle spéculative.

Aujourd’hui, mardi 23/05/2023, à 14h36, à Londres, le cours est retombé à son plus bas niveau depuis 7 semaines face à un dollar fort, alors que l'échec de Washington à trouver un accord sur le plafond de la dette a fait grimper les taux d'intérêt à long terme sur le marché obligataire à des niveaux jamais vus depuis la mini-crise du mois de mars dans le secteur bancaire régional américain.

Alors que le cours de l'or en dollars s'est rapproché de 2,50 dollars de son plus bas niveau de jeudi dernier (1952 dollars), le cours de l'argent est tombé à son plus bas niveau depuis 8 semaines, à 23,11 dollars l'once, avant de remonter de 30 centimes à l'ouverture des marchés new-yorkais.

Les marchés boursiers mondiaux ont également reculé et les contrats à terme sur les actions américaines ont pointé à la baisse après qu'un membre sans droit de vote de la Réserve fédérale ait appelé à deux hausses de taux supplémentaires en 2023 ( contredisant les commentaires plus dovish du président de la Fed Jerome Powell de vendredi) et les enquêtes sur l'activité des usines PMI ont indiqué que l'industrie manufacturière à travers les 19 pays de la zone euro se contracte au pire rythme depuis la phase initiale d'effondrement de la crise Covid de 2020, avec la puissance régionale de l'Allemagne se contractant maintenant pour 11 mois consécutifs.

Les discussions d'hier à la Maison Blanche entre le président américain Joe Biden et le président de la Chambre des représentants Kevin McCarthy ont été qualifiées de "productives" par les deux parties, mais aucun progrès n'a été réalisé sur le relèvement du plafond d'emprunt officiel de 34 000 milliards de dollars du gouvernement fédéral avant la "date x" à laquelle il sera à court d'argent - désormais prévue pour la première semaine de juin, si ce n'est le 1er juin lui-même.

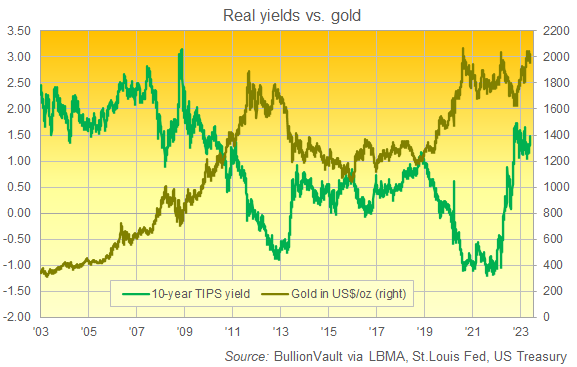

Les États-Unis risquant désormais de manquer à leurs obligations en matière de dette, les prix des obligations du Trésor ont encore chuté, faisant grimper les rendements conventionnels à 10 ans à 3,75 % par an et les rendements liés à l'inflation à 1,49 %, également les plus élevés depuis le début du mois de mars, alors que l'or s'échangeaient à plus de 100 dollars en dessous du niveau de mardi midi de 1960 dollars l'once.

Les prévisions du marché concernant les taux d'intérêt de la Fed en fin d'année ont également atteint leur plus haut niveau depuis le 10 mars - veille de la faillite de la banque régionale américaine Silicon Valley - selon l'outil FedWatch de la bourse de produits dérivés CME aujourd'hui.

Avec 4,70 % par an, le consensus du marché pour la décision de décembre sur les taux d'intérêt de la Fed prévoit toujours que la banque centrale américaine va pivoter et commencer à inverser ses hausses de taux au second semestre 2023, mais il est passé de 4,50 % il y a tout juste une semaine, à l'époque où le prix de l'or se maintenait au-dessus de 2 000 dollars l'once.

"La tendance hawkish [dans les commentaires des décideurs politiques de la Fed signifie] que le FOMC de juin est maintenant un événement en direct", a déclaré Nicky Shiels, stratège chez les raffineurs de lingots suisses et le groupe financier MKS Pamp.

"Le cours de l'or a déjà été fixé, passant de 2 000 dollars à 1 950 dollars, où il a trouvé un solide soutien physique. L'Inde, le Moyen-Orient et la Turquie sont des participants actifs, sans parler de l'offre résistante des particuliers pour l'or et l'argent en cas de baisse."

La mesure de l'inflation préférée de la Fed devrait maintenir le rythme annuel de 4,6 % du mois de mars dans les données d'avril, qui devraient être publiées vendredi.

En baisse de 0,8 point par rapport au pic de quatre décennies atteint au printemps 2022, cela représente toujours le double du niveau habituel enregistré aux États-Unis depuis 1960 et dépasse largement l'objectif officiel de la Fed en matière d'inflation, à savoir 2,0 % par an.

"Je pense que nous allons devoir augmenter le taux directeur", a déclaré lundi James Bullard, président de la Fed de Saint-Louis (membre sans droit de vote en 2023), appelant à "deux nouvelles mesures... le plus tôt sera le mieux".

Mais la Fed doit se méfier des signes de ralentissement de la croissance, a déclaré Mary Daly de la Fed de San Francisco, tandis que Raphael Bostic de la Fed d'Atlanta - comme elle, membre suppléant du FOMC cette année - a appelé à une pause dans les hausses de taux lors de la réunion de juin, tandis que Thomas Barkin, membre suppléant de la Fed de Richmond, ne s'est pas engagé dans un sens ou dans l'autre.

Le cours de l'or britannique en livres par once est resté inchangé depuis le début de la semaine à £1585 tandis que le cours de l'or en euros a augmenté de €15 depuis un plus bas de 3 semaines sous les €1811.

Ceci est une version traduite de ce commentaire en anglais sur le graphique des cours.

Meilleure stratégie d'investissement dans l'or : ce n'est pas les pièces d'or !

Flux RSS

Flux RSS