08/11 Les banques centrales continuent d'acheter de l'or…

…alors que le coût de la dette américaine dépasse 1 000 milliards de dollars.

Aujourd’hui, le mercredi 08/11/2023, à 16h32, à Londres, le prix d'achat de l'or a atteint son plus bas niveau en trois semaines par rapport à la plupart des principales devises dans les échanges de Londres. Et ce, même si les taux d'intérêt à long terme sur la dette du gouvernement américain se sont encore détendus par rapport aux sommets pluriannuels du mois dernier, tandis que davantage de banques centrales ont déclaré qu'elles continuaient à acheter de l'or en octobre, prolongeant ainsi le record d'après-guerre du secteur officiel en matière de demande de lingots.

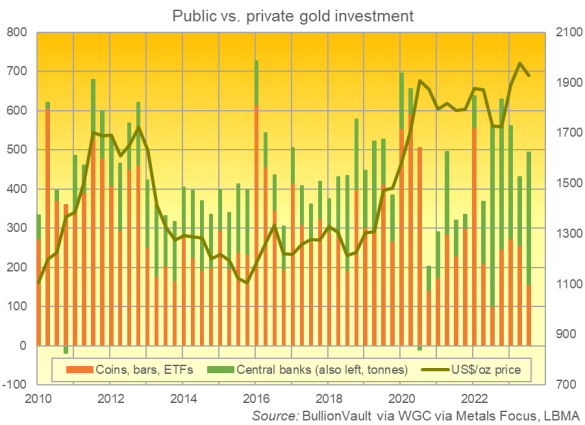

En baisse de 50 dollars par rapport aux sommets de cinq mois atteints fin octobre, au-dessus de 2 000 dollars l'once Troy, le prix d'achat de l'or en dollars américains s'élève désormais en moyenne à 1930 dollars en 2023, soit une hausse de 7,2 % par rapport au nouveau record annuel de l'année dernière, malgré une forte baisse des achats d'or dans le secteur privé, entraînée par une chute de 6,9 % de la taille des fonds fiduciaires ETF adossés à l'or à l'échelle mondiale.

Les banques centrales, en revanche, sont en passe d'égaler, voire de battre le record de 2022 après 1945, selon les estimations du World Gold Council de l'industrie minière. La Pologne, premier acheteur d'or en Europe, a annoncé aujourd'hui avoir acheté 6 tonnes supplémentaires, augmentant ainsi ses réserves de 48,5 % en poids depuis le Nouvel An, pour atteindre 340 tonnes.

La Chine, première banque centrale acheteuse d'or, a déclaré hier avoir acquis 23 tonnes supplémentaires en octobre, augmentant ainsi ses réserves de lingots de 10,1 % depuis le début de l'année pour atteindre 2 215 tonnes selon ses données officielles et se rapprochant rapidement des avoirs de l'ancien premier acheteur, la Russie, qui est actuellement le cinquième plus grand magot national.

Les estimations du Conseil mondial de l'or analysées par BullionVault suggèrent que les achats d'or des banques centrales ont augmenté de plus de la moitié en poids au cours des trois dernières années par rapport aux 12 trimestres précédents.

La demande visible d'investissements privés en revanche - y compris les lingots d'or, les pièces de monnaie et les fonds fiduciaires garantis par l'or tels que le gigantesque GLD coté à la bourse de New York - a chuté d'un tiers, soit de 33,5 %, alors que les achats d'or par les banques centrales ont augmenté de 54,4 %.

Ceci est une version traduite de cet article en anglais.

Meilleure stratégie d'investissement dans l'or : ce n'est pas les pièces d'or !

Flux RSS

Flux RSS