S'assurer contre les risques de 2017 en achetant de l'or

Il est difficile de prévoir un futur incertain.

Acheter de l'or peut cependant aider à répartir les risques.

"En ce début d'année, tout comme les bonnes résolutions que sont perdre du poids, arrêter de fumer ou boire moins, le rebond des cours de l'or est devenu une sorte de tradition de nouvel an", écrit Adrian Ash pour BullionVault.

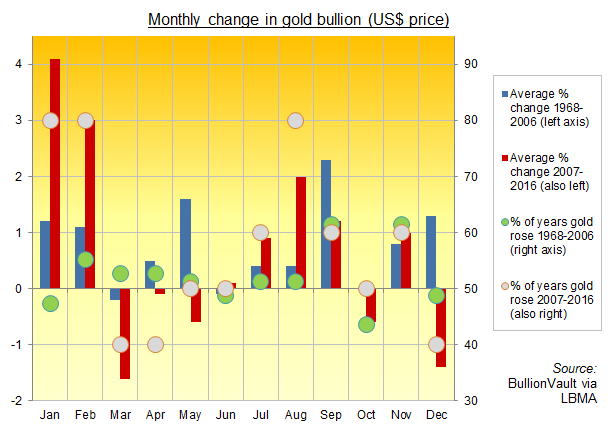

Huit fois au cours de ces 10 dernières années, les cours de l'or en dollars US ont fini le mois de janvier plus haut qu'ils ne l'avaient commencé.

Cela contraste avec un taux de hausse de l'or de moins de 50% observé ces quatre dernières décennies.

Changements mensuels des cours de l'or en dollars US

Pour le moment, en 2017, l'or suit un script écrit à l'avance.

Mais est-ce que la tendance haussière des métaux précieux après 2016 a mis fin au plongeon de cinq ans de l'or après ses pics record observés en 2011 ?

Les cours de l'or ont fini décembre 2016 en hausse sur l'année dans presque toutes les devises majeures, contredisant les multiples prévisions baissière et les experts qui s'étaient exprimés en janvier l'an passé.

Les prix de l'or en dollars US ont affiché des gains totaux pour 2016 de 9,1%. La devise US est devenue plus forte encore après la victoire de Trump qu'elle ne l'avait jamais été depuis 2002.

Sur la base de la moyenne annuelle, l'or a gagné 7,6%, ce qui veut dire que les analystes spécialistes n'ont pas visé juste, avec leurs prévisions manquant la réalité de presque 150 dollars par once, prévoyant 1 103 au lieu de 1 248 dollars l'once, sous-estimant le résultat de 12%.

Bien qu'il y ait de nombreuses raisons pour une croissance des prix de l'or et de l'argent, les métaux précieux vont faire face à de nombreux défis.

Par exemple, en 2017, la "secousse Trump" continue pour le dollar US, les taux d'intérêt US et le marché boursier de New York. Avec la devise du pays, les bons du Trésor et les actions offrant des rendements plus importants, qui a besoin de ce vieil or ennuyeux ?

Certainement pas les gestionnaires de hedge funds républicains qui avaient précédemment fortement spéculé sur l'or.

L'ETF or géant, le GLD, semble être immunisé aux rebonds des prix de fin décembre – début d'année. Les paris sur les contrats à terme du Comex ont aussi reculé de nouveau la semaine passée, perdant 80%. Il s'agit d'un indicateur du caractère baissier des investisseurs qui se trouve en-dessous du niveau baissier record de juillet 2016, juste après le choc du Brexit.

Si vous cherchez un support pour les cours, la demande de consommation en Inde a coulé avec la démonétisation imposée par le gouvernement pour les plus gros billets de banque. Ceci a fait que les importations de métal jaune vers le second pays acheteur d'or au monde ont reculé vers les niveaux les plus bas de 2003. De fait les prix domestiques se sont maintenus sous les cours internationaux. Les bijoutiers refusent de re-stocker, prévoyant une année difficile

Le premier pays consommateur d'or au monde, la Chine, doit faire face aux contrôles croissant de Pékin, apeuré, finalement, par la sortie d'argent du pays pour payer les importations d'or avant le Nouvel an chinois en fin de mois, moment propice pour l'achat d'objet et de cadeaux en or.

Les entrées d'or via Hong Kong ont reculé vers des plus bas de dix mois en novembre, ce qui a engendré une forte prime de l'or à Shanghai en plus des cotations de Londres, dans ce qui reste une demande domestique robuste.

La rumeur veut que le métal trouve son chemin vers la zone de libre-échange de l'aéroport de la ville, attendant l'autorisation pour entrer dans le pays et être fortement échangé dans la section internationale de la bourse de l'or de Shanghai.

Si Pékin veut que les particuliers achètent moins d'or, il sera donc difficile pour eux dans un premier temps de renforcer leurs positions dans le métal jaune.

Avec tous ces obstacles, les cours des métaux précieux vont probablement augmenter si les prix d'autres actifs s'orientent à la baisse. 2017 amène son lot d'événement à risque si l'on regarde le calendrier.

Donald Trump a pris place à la Maison Blanche le 20 de ce mois, avec le premier budget du nouveau gouvernement qui sera publié en février.

Le plafond de la dette US va aussi être atteint en mars, avec le risque d'un shutdown ou d'une fermeture du gouvernement fédéral (incapable de payer ses employés), ou même une répétition de la rétrogradation de la note de crédit du pays comme en été 2011, si le président et le Congrès ne sont pas d'accord sur l'argent à emprunter pour payer les factures.

Le mois de mars sera aussi le moment des élections du premier ministre hollandais et de la date butoir pour la signature de l'article 50 imposée par le gouvernement de Theresa May lui-même.

Puis viendra l'élection présidentielle française en mai, avec le Front national dans les gros titres des médias nationaux. L'Italie ne sera pas en reste à ce moment car elle aura besoin d'un nouveau dirigeant au plus vite, qui effraiera probablement le secteur bancaire. L'Allemagne votera pour ou contre Angela Merkel en début automne.

Entre maintenant et alors, la bonne veille crise de la dette grecque reviendra. L'impact sur les marchés financiers, comme pour la victoire de Trump en novembre, ne pourra pas être pris pour argent comptant. La misère d'Athènes a aidé les pics des cours des métaux précieux en 2011-2012, mais n'a pas su endiguer la baisse des prix quand les autres actifs ont rebondi partout dans le monde en 2013. L'or et l'argent ont alors coulé.

En gros, l'on sait que les chocs arriveront (sauf terrorisme et guerres). Ce qui veut dire qu'ils ne seront pas vraiment des chocs, surtout après que les risques programmés de 2016 aient offert ce qui est devenu très évident une fois le choc initial absorbé.

De plus, personne ne sait prédire quelle direction les marchés financiers prendront après un tel choc. Une hausse des prix et de la demande d'achat d'or, après tout, étaient les seules choses sûres avant l'élection de Trump. Le métal a alors grimpé pendant dix heures, avant de couler vers des plus bas de onze mois.

Prévoyez le prévisible, en bref. Car comme les analystes et autres experts le démontrent, l'esprit humain ne peut s'attendre à ce qu'il ne sait pas.

Pour tout cela, il y a l'or, et l'espoir que si tout s'effondre, il continue d'offrir l'assurance financière qu'il se doit.

Non, il n'y a pas de garantie de hausse des cours de l'or si les actions ou l'immobilier tombent. Mais l'or va certainement rester inerte chimiquement, ne faisant rien, et ne demandant rien, si ce n'est que d'agir en tant que réserve de valeur, comme il l'a fait tout au long de l'histoire et au travers des civilisations. Ce qui est important quand l'histoire ou la civilisation font face aux pires événements. Cela a compté de nombreuses fois quand les désastres ont pris la forme d'une baisse des actifs financiers.

Répartir les risques avec un peu d'or a réduit les pires pertes sans coûter de trop dans des rendements annualisés totaux ces 40 dernières années. Les investisseurs britanniques et américains ont en fait stimulé ces deux décennies leurs rendements, selon notre analyse sur la diversification d'un portefeuille.

Flux RSS

Flux RSS