Les cours de l’or abattus par un dollar pas si « super »

Les cours de l’or ont été assommés par la hausse du dollar US.

« Le dollar est en hausse et l’or est en baisse », a écrit Adrian Ash pour BullionVault en début octobre.

C’est la leçon pour les investisseurs en métaux précieux qui cherchent toute hausse de long terme dans le dollar depuis que le taux de change est devenu flottant en 1973.

Maintenant en fin 2014, il semble que la troisième tendance à la hausse du dollar après l’ère Bretton Woods soit en cours, a indiqué l’économiste en chef d’UBS, George Magnus. Du moins, tant que vous ignorez aussi ses mises-en-garde contre l’extrapolation de ce qui se passe sur le court terme dans les prévisions de long terme.

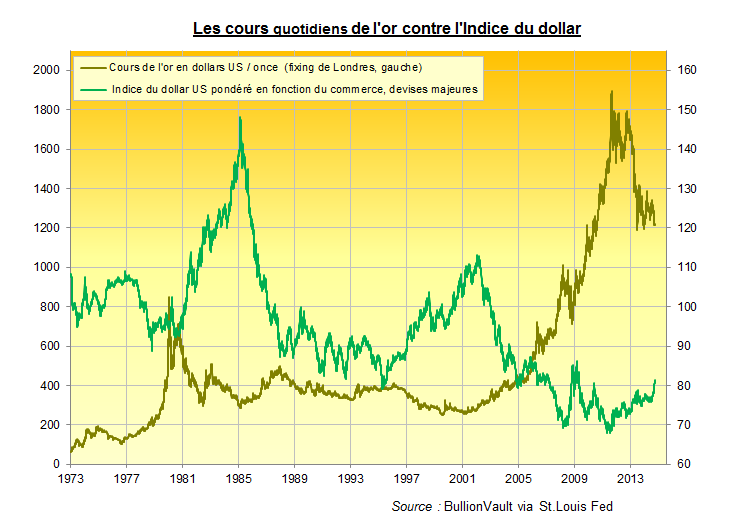

Les cours quotidiens de l'or contre l'indice du dollar

Magnus pourrait avoir raison ? Pour les prix de l’or, comme le montre le graphique ci-dessus, c’est moins le niveau absolu que la direction du dollar qui compte. En commençant aux plus bas historiques du printemps 2011, les billets verts d’aujourd’hui correspondent à peine au super dollar du début des années 1980.

Mais le contexte reste le même :

-La saturation des commodités après un long marché haussier. Oui.

-La désinflation des prix à la consommation. Oui.

-Les économies concurrentes faibles en Europe. Oui.

-Les marchés émergents sur-empruntant. Oui.

-Une forte politique monétaire américaine et des taux en hausse sur le dollar ? Non. Pas ici.

Même avec la Fed qui retarde considérablement l’augmentation des taux d’intérêt, le troisième trimestre de 2014 s’avère mauvais pour les investisseurs en dollars détenant des actifs non américains.

L’or pour les investisseurs US a marqué la fin du troisième trimestre en touchant les points bas de 2014, perdant 5,8% sur le fixing de Londres pour le mois de septembre seulement. L’argent a chuté à son plus faible niveau en dollar depuis mai 2010, en baisse de plus de 12% sur la fin août.

Les cours de l’or en euros restent proches du pic de cette période de douze mois. Même évalué en livres sterling, l’or s’est maintenu à 3% au-dessus du niveau du Nouvel an.

La baisse récente de l’or, en d’autres termes, est entièrement relative. Et cet écart entre les cours de l’or en dollars et dans les autres devises pourrait s’accroître en octobre.

D’abord, il y a la réunion de la BCE qui s’est terminée en fin septembre. Mario Draghi et son équipe ont pendant longtemps laissé entendre qu’il y aurait de l’impression d’argent dans le cadre d’une sorte de QE. La dernière mesure d’inflation à 0,3% par an dans la zone euro pourrait jouer un rôle important.

La première semaine d’octobre, la Fed a fait face au problème opposé. Elle devrait ralentir le QE avec la dernière tranche de 15 milliard de dollars mensuelle. Cela laisse une inflation galopante et un PIB fort qui espèrent la fin de la période prolongée des taux à zéro.

Avant cela, les chiffres sur l’emploi US ont été publiés en début octobre. En milieu de mois, la Cour européenne de justice entendra un cas contre les Opérations monétaires sur titres ou Outright Monetary Transactions (OMT) de la BCE, le programme de 2012 qui a finalement entrainé la crise de la dette de l’euro.

Mario Draghi n’a pas encore envoyé d’argent de l’OMT dans les obligations d’une économie faible. Mais si la cour décide que le programme est illégal, cela entraînerait une panique pour sortir des marchés fortement endettés comme en Grèce, en Espagne et autres. L’euro sera tiré vers le bas.

Les analystes s’alignent bien sûr avec les baissiers sur l’euro pariant contre la devise sur le marché des changes. La banque Barclays a abaissé aujourd’hui sa prévision de douze mois pour l’EUR/USD de 1,25 à 1,10 dollars par euro. C’est une mesure, qui si les autres pairs de devises contre les dollars suivent, porterait l'indice de taux de change pondéré en fonction des échanges commerciaux vers un pic de dix ans à 90. Les cours de l’or en 2004 étaient cotés sous 400 dollars l’once. Une analyse grossière indique qu’une baisse de l’euro devrait pousser les cours de l’or vers le bas à nouveau alors que le dollar grimpe. Après tout, cela fonctionne parfaitement dans l’autre direction.

« L’or est en hausse et le dollar est en baisse » s'est avéré juste de 2002 à 2008, et c’est devenu un commerce simple pour les simples hedge funds. La devise américaine a baissé de 30% contre les autres devises majeures sur le marché du forex. L’or a entretemps augmenté de 160% en dollars. Mais ce lien s’est brisé pendant la crise financière. Car l’or a continué de grimper alors que le dollar à aussi augmenté.

Quelles sont les probabilités aujourd’hui ?

En jouant avec les moyennes, et en passant en revue les 40 dernières années (mesures quotidiennes, changement de 12 mois), il est deux fois plus probable que l’or augmente quand la devise US s’affaiblit sur le marché du forex que quand l’Indice du dollar devient plus fort. Et quand l’or chute fortement, de 10% ou plus sur les 12 mois précédents, le dollar a augmenté à 91% du temps.

Les traders sans cervelle estiment que cette règle arbitraire restera fermement en vigueur jusqu’à la fin de l’année et que l’or évalué en dollars continuera de diminuer alors que la devise US gagnera du terrain sur l’euro, le yen japonais, la livre sterling et le reste. Ils en sont convaincus, ils parient dessus.

Mais attention. Depuis 1974, l’or et le dollar ont aussi bougé dans les mêmes directions 30% du temps. Et quand l’or augmente alors que le dollar augmente aussi (21% ces cas ces 40 dernières années), ses gains ont été bien meilleurs en moyenne que l’or quand le dollar baisse.

Quand l’or a augmenté dans un contexte de dollar fort, le cours de l’or en dollars a affiché des gains moyens de 24% d’une année sur l’autre. Lors de la faiblesse du dollar, la moyenne était de 18%.

Bien sûr, les investisseurs tendent à acheter de l’or et des dollars quand la crise frappe. Pas seulement, mais pas toujours non plus. L’on pourrait citer un nombre de crises pendant lesquelles l’or n’a pas sur augmenter avec le dollar, et les comparer avec les hausses des cours lorsque l’Union soviétique a envahi l’Afghanistan en 1979, pendant le krach des Lehman en 2008 et durant la crise de la zone euro en 2010.

Ces événements semblent familiers ici en fin 2014, mais qu’importe. Ignorons le fait qu’une hausse du dollar plus une hausse de l’or s’ajoute pour atteindre 30% en plus pour les investisseurs non américains essayant de protéger leurs épargnes contre la crise. Les marchés financiers ont su éviter de voir tout problème à l'horizon et ce durant toute l’année. Jusqu’ici. Comme l’affirmait un banquier d’investissement au Financial Times en début de mois, se réjouissant de l’augmentation cette année des mergers et acquisitions internationaux, « je n’ai jamais vu un marché plus résistant qu’aujourd’hui, en termes d’absorption des risques géopolitiques et financiers ».

Une telle complaisance est la raison pour laquelle l’investissement dans l’or existe. Quelle que ce soit la perspective du dollar.

Flux RSS

Flux RSS