Le tapering de la Fed affecte l’or de la Turquie

Ce qui se passe aujourd’hui en Turquie.

« Les importations d’or du quatrième plus grand acheteur d'or au monde, la Turquie, a déjà doublé en 2013 », écrit Adrian Ash pour BullionVault.

Après l’augmentation des taux d’intérêt à 12% mardi dans la nuit, la banque centrale de Turquie (CBRT) n’a pas su inverser la baisse de la devise nationale, la lire turque.

Suite au ralentissement par la Fed, son tapering, du flot de dollars fraichement imprimés, « nous ne travaillons pas sur les contrôles de capitaux et ce n’est pas à l’ordre du jour », a indiqué un directeur de CBRT s’adressant à Reuter fin janvier.

Beaucoup d’analystes ont déjà lié le rebond de 6% de l’or aux retombés causées par le tapering dans les marchés émergents. Qu’est-ce que la nouvelle « réassurance » de la Turquie apporte à la demande domestique en métaux précieux ?

Passant devant le dollar US pour la sécurité émotionnelle, l’or et l’argent restent un choix de marque pour les épargnants craignant les crises des devises. Et déjà l’an passé, les importations des deux métaux précieux vers la Turquie avaient bondi. Les influx d’or ont doublé, touchant ses plus grands volumes depuis au moins 1995, selon la Istanbul Gold Exchange. Les importations d’argent ont augmenté de 60% à des volumes pas vus depuis au moins 1999.

Quel est la part d’influence des manifestations de la place Taksim et de la réponse violente du gouvernement sur l’envolée de la demande en métaux précieux et bijoux en Turquie ? Aucun analyste que nous connaissons n’a su l’estimer ou le deviner cette semaine. Le pays le plus grand producteur de pièce d’or au monde, la Turquie a doublé sa production en 2013. Une bonne portion était sans doute destinée à satisfaire la demande étrangère. Mais la croissance de la demande domestique pourrait soit refléter le doublement de la croissance économique à 4% l’an passé et plus, soit être un signal des inquiétudes des troubles et de l’instabilité à venir.

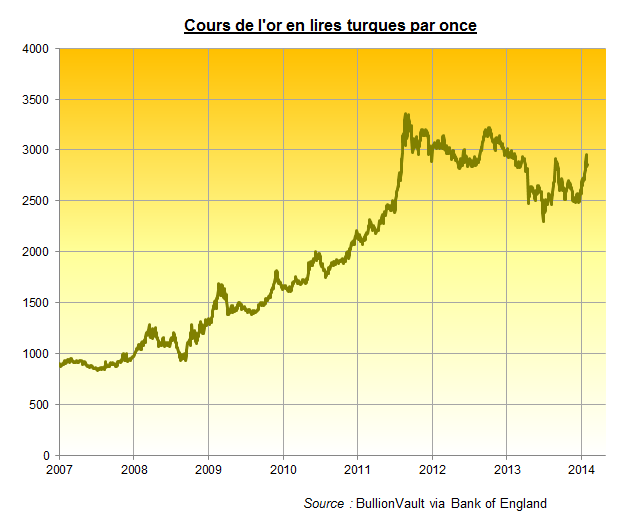

Dans ce dernier cas, ces craintes semblent bien fondées, malheureusement. L’or coté en lires turques a augmenté de 11% jusqu’ici en 2014. Mais acheter simplement de l’or pour le conserver à la maison pourrait n’être que la moitié de la solution.

Cours de l'or en lires turques / once troy

Les contrôles de capitaux sont là où le gouvernement ferme la porte aux sorties d’espèces, essayant de protéger la devise nationale en interdisant aux gens de la vendre contre d’autres devises et actifs, surtout à l’étranger.

De tels contrôles contraignent toujours les gens à travers l’Asie. Il est impossible de sortir ses fonds de l’Inde sans un accord de la banque centrale du pays. Bien souvent, les contrôles sur l’or, l’ultime sortie contre la chute d’une devise, sont aussi mis en place. L’Inde contrôle strictement les flux d’or maintenant. De tels contrôles en Europe de l’ouest et en Amérique du Nord n’ont disparu que depuis trois décennies. La Banca d'Italia avait le monopole du trading de l’or d’investissement en Italie jusqu’en 1999.

Les risques en 2014 sur la demande en or des pays émergents pourraient se développer ou s’estomper. Des taux d’intérêt plus haut et une croissance plus basse pourrait endommager les achats de bijoux. Plus de troubles sur les marchés des devises et des actions augmenteraient probablement les réserves en barres et pièces d’or des classes moyennes plus riches.

L’héritage de Ben Bernanke que sont les problèmes du tapering, pourrait avoir une influence positive ou négative sur l’investissement mondial en en or et en argent. C’est avant que les 2,5 mille milliards de dollars en monnaie gelée et maintenant détenus en bons par la Fed n’arrivent à maturation et ne se dissolvent en liquidités disponibles et inflationnistes.

BullionVault permet d'acheter de l'or en ligne.

Le Guide de l'or : Les Mines d'or

Nos sites BullionVault en chinois traditionnel et chinois simplifié sont maintenant disponibles pour accueillir l'année du cheval. Kung Hei Fat Choi!

Flux RSS

Flux RSS