L’or, la confiance et l’indépendance : les banques centrales (2ème partie)

Acheter de l’or était la grande mode pour les banques centrales pendant la crise. Et maintenant ?

Voir la première partie de l’article sur l’indépendance que procure l'or.

« Acheter de l’or est en général le signe d’un manque de confiance envers les autres », écrit Adrian Ash chez BullionVault.

Mais même alors que les gouvernements donnent aux investisseurs et aux banques centrales de nouvelles raisons pour perdre confiance, la tendance n’est plus à l’achat continu d’or par les banques centrales. En tous cas, si l’on en croit l’analyse des derniers chiffres sur l’or du FMI.

« L’activité des banques centrales en 2013 suggère que l’appétit pour l’achat d’or a été aiguisé » remarque l’économiste en chef Blu Putnam pour le groupe CME Group dans son dernier rapport Markets Insights on Gold.

L’équipe des commodités chez Natixis estime que les achats d’or par les banques centrales (qui étaient le moteur derrière les cours de l’or il y a deux ans), « ont non seulement ralenti mais se sont aussi tourner vers la vente nette », avec la vente de 20 tonnes des réserves record totales (31 940 tonnes au printemps) de dix ans.

Pas étonnant…

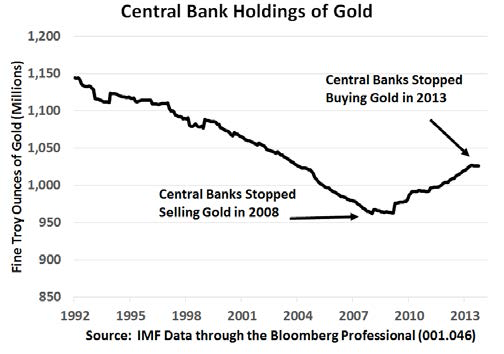

Les réserves d’or des banques centrales (en millions d’onces troy fins).

Plutôt que d’acheter de l’or, comme le montre le graphique du CME, les banques centrales en tant que groupe ont été vendeurs nets pendant une période de deux décennies commençant à la fin des années 1980. Les banques asiatiques et celles des autres marchés émergents ont augmenté leurs demandes alors que les cours augmentaient (et que le dollar US baissait). Les anciens vendeurs en Europe de l’ouest ont alors arrêté momentanément leur dessaisissement, alors que la crise financière s’abattait sur le monde.

« Nous ne nous sentons pas à l’aise avec la volatilité de l’or », a indiqué à la conférence de la LBMA ce mois-ci à Rome Juan Ignacio Basco, le directeur général député pour la banque centrale d’Argentine. « Même si ce n’est qu’une petite partie du portefeuille. »

La volatilité des cours de l’or cette année a certainement changé les comportements envers l’or parmi les banquiers centraux, continue Basco. L’Argentine est un exemple.

La banque centrale de Basco a diminué dans les années 1990 sa réserve d’or de 120 tonnes à presque zéro alors que les cours baissaient. Mais alors que les prix de l’or augmentaient, l’Argentine a alors racheté quelques 62 tonnes. Les dernières huit tonnes ont été achetées lors pics historiques des cours de l’or à la fin de l’été 2011.

L’achat d’or à 1800 dollars l’once a résulté en une perte de 30% au cours de deux dernières années. Les chutes des cours au printemps 2013 ont représenté « des mouvements « de plus de deux écarts types », a affirmé Basco. Donc « nous utilisons des options pour lisser la volatilité». Car avec l’or si volatile, mais baissant au lieu d’augmenter « nous devons faire quelques chose ».

Cette petite info, plus un commentaire du directeur de la Banque de France Alexandre Gautier sur le même panel, sembleraient confirmer un point signalé il y a six mois par Natixis, avant la première chute brutale de l’or en avril. Après avoir acheté de l’or pour pouvoir réussir l’allocation désirée alors que les prix augmentaient, beaucoup de banques centrales plus petites « se sont couvertes [hedge] plutôt que d’accumuler, vendant aux cours de l’or plus élevés et achetant aux prix plus bas afin de maintenir les réserves d’or dans les écarts cibles de référence ».

Une telle activité, parfois appelée hedging dynamique, implique des options et d’autres contrats de produits dérivés. Aucun métal n’est ajouté, même lorsque les cours baissent. Car ces prix diminuant et la réussite de niveaux d’objectifs au pic de 2011 ont effrayé les banques centrales des marchés émergents qui n’ont pas acheté plus d’or en 2013. Les contrats papiers iront bien, merci, pour un réglage minutieux de l’allocation d’or dans les portefeuilles.

Les temps difficiles rendent le hedging dynamique moins urgent, cependant. Car comme le montrent les chiffres du FMI rassemblés par le World Gold Council, les réserves d’or officielles de l’Argentine sont restées assez constantes en tant que proportion des réserves de devises étrangères totales. Restant vers les 6,5% en valeur, l’or est resté constant même si les cours ont baissé à cause de la dernière crise économique en Amérique Latine, qui a vendu d’autres devises pour lever le peso argentin sur les marchés de change internationaux.

Toujours est-il que la Banque de France (un acteur important dans le secteur de l’emprunt d’or, le hedging et la vente de forwards à la fin des années 1990) est maintenant « active pour les autres banques centrales et les institutions officielles », selon Gautier. Les banques centrales européennes s’assoient certainement sur leurs réserves. Donc ces organismes gouvernementaux gardent la Banque occupée, et les acheteurs ou les vendeurs ou les hedgers viennent d’ailleurs.

Le grand problème alors ? La Chine. Car elle se distingue par son absence. Pour la première conférence de la LBMA sur cinq en fait, les réserves d’or de la Chine n’étaient pas le sujet du jour lors de la conférence à Rome. Peut-être parce que tout le monde a présumé que plus d’achats par la Banque populaire de Chine coulaient de source.

La Chine n’a pas a déclaré ses réserves d’or officielles au monde depuis 2009. Cette annonce ajoutait 450 tonnes aux 600 tonnes déjà annoncées. En six mois, l’Inde avait récupéré 200 tonnes, achetant de l’or du FMI à un prix cassé de 1 050 dollars l’once. Alors que la demande d’or privée indienne a depuis élargi le déficit de la balance commerciale encore plus, la demande chinoise a continué son ascension.

Le plus grand producteur minier d’or au monde, la Chine, a vu en 2013 ses volumes d’achat de l’or dépassés ceux du premier pays consommateur d’or qu’est l’Inde. L’écart entre l’offre et la demande privée semble énorme, et il est difficile de ne pas considérer aujourd’hui la Banque populaire de Chine en tant qu’acheteur d’or du monde de dernier recourt.

Et pourquoi cela ? Plus libre de s’exprimer que les banquiers centraux d’Europe de l’ouest lors de la conférence de la LBMA à Rome, Basco de la banque d’Argentine était toujours d’accord avec les observations importantes de la Bundesbank et de la Banque de France. Même si de façon un peu moins diplomatique : « l’or est un problème stratégique, n’est-ce pas ? », a-t-il indiqué aux participants du forum. Il voulait sans aucun doute parler d’un point de vue du portefeuille. Mais politiquement, l’or est simplement hautement stratégique aussi.

Pékin le sait. Ainsi que le gouvernement indien. Mais les thèmes importants de cette année à la conférence des professionnels avaient le plus de sens pour les ménages indiens, étrangement absents de la discussion, même s’ils représentaient le sujet le plus brulant pour les 700 professionnels dans la capitale italienne.

Acheter de l'or en ligne avec BullionVault.

Flux RSS

Flux RSS