Je ne l’avait pas vu venir… Ah, la crise, hé !

Et que faites-vous ? J’ignore les plus grosses bulles de l’histoire, madame…

« Pourquoi personne ne l’a vu venir ? », demande Adrian Ash de BullionVault.

C’était la fameuse question de la reine d’Angleterre, 14 mois après le début de cette vieille crise, de cinq ans, quand elle a visité la London School of Economics.

Bien, a répondu le professeur Luis Garicano montrant à sa majesté le nouveau bâtiment de la faculté qui a couté 71 millions de livres sterling (89 millions d’euros) en novembre 2008, « à chaque étape quelqu’un dépendait de quelqu’un d’autre et tout le monde pensait qu’ils faisaient la bonne chose ».

Hein ? La presse britannique s’est bien marrée avec cette pauvre excuse.

Mais après quelques jours, et même quelques mois et quelques années, les économistes ont eu leur réponse complète parfaite.

« La simple réponse est que beaucoup de gens ne l’ont pas vu venir. »

- Professeur Garicano, se défendant la semaine dernière dans The Guardian.« Beaucoup de gens avaient prévu la crise… mais personne ne voulait y croire. »

-Lettre ouvert à la reine, résumant un séminaire d’experts royaux, juillet 2009.« La réponse est extrêmement simple : personne ne pensait que cela se passerait. »

-Mervyn King, président de la Banque d’Angleterre, BBC Today lecture, juillet 2012 (sans doute reprenant son audience de 2009 avec la reine).

Autant de gens, autant de simplicité ! Mais, oh, tellement d’incrédulité aussi !

A l’inverse de ce que les économistes-célébrités vous auraient fait croire, la plupart des gens ont en fait vu le crash arriver. Demandez aux gens autour de vous. Je vous promets qu’ils savaient que cela arriverait. C’est juste que, eh bien, ils n’ont rien fait. Ca n’aura pas été un crash sinon. Car ils se seraient dégagés ou s’ils avaient eu leur mot à dire, ils auraient fait quelque chose (augmentant les taux d’intérêt, tradant de façon plus prudente, abaissant les standards de prêts) pour ralentir la bulle largement avant.

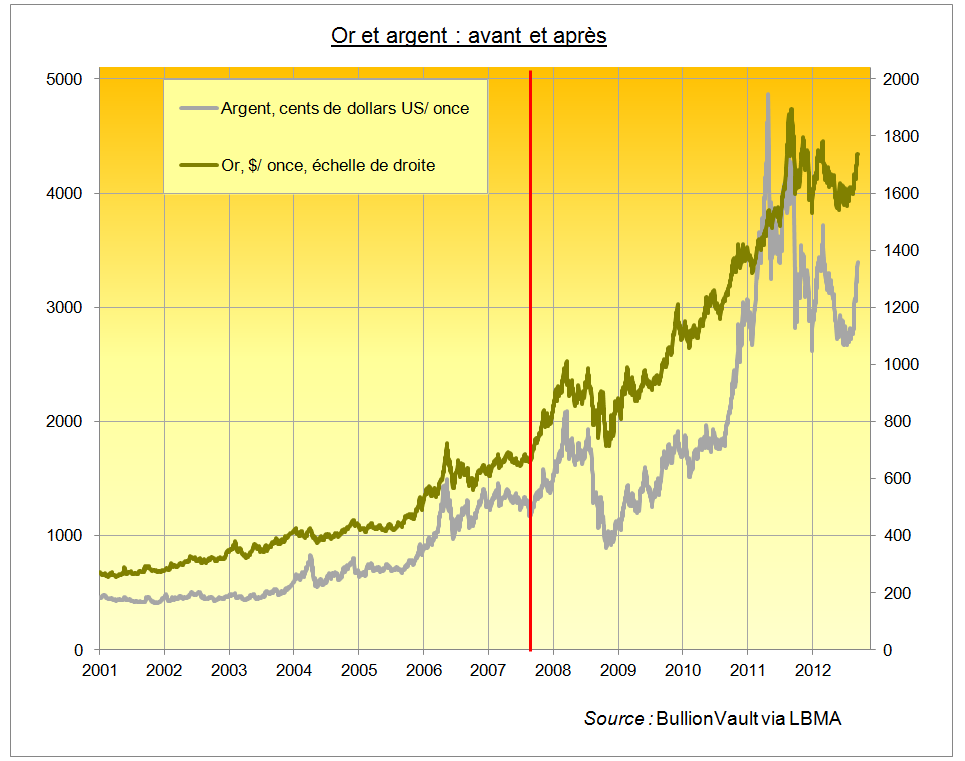

Mais à l’inverse des professionnels encore, quelques personnes croyaient très certainement que cela se produirait. Quoi d’autre, pensez-vous, aurait augmenté l’or de 150% et les cours de l’investissement en argent cinq ans avant que la banque Northern Rock explose ? En passant en revue les finances internationales dans le numéro d’août 2007 de sa newsletter his Gloom, Boom & Doom, Marc Faber, un défenseur de l’achat d’or de longue date, a listé 13 avertissements clairs des problèmes à venir, en commençant par la période de 2001-2006. « Les politiques monétaires américaines ultra-expansionnistes avec des taux d’intérêt bas artificiels ont mené à des bulles dans le monde entier et dans toutes les classes d’actif imaginables », écrit Faber de la réponse d’Alan Greenspan à la faillite des stocks technologiques.

« Premier avertissement : le cours de l’or a plus que doublé… »

Cette ligne rouge marque la crise du crédit du 9 août 2007, qui trop rapidement pour les incrédules qui savent tout devient le bank run de Northern Rock du 14 septembre. Au cours des cinq années précédentes l’or et l’argent ont doublé en prix. Au cours des 5 années suivantes ils ont tous deux triplé encore.

Donc être en avance était assez intelligent, ou chanceux… ou juste prêcheur de fin du monde en fonction de si vous avez pu ou non investir. Mais acheter même en début de crise a vu l’investissement dans l’or et l’argent porter ses fruits comme on l’attendait, quoiqu’avec des oscillations laides entre-temps, juste pour garder les nouveaux acheteurs sur le qui-vive.

« J’ai réalisé en début 2007 que l’économie se détériorait », écrit John, un utilisateur de BullionVault depuis septembre 2007. « J’ai eu une dotation qui tournait au vinaigre, donc je m’en suis débarrassé et ai acheté de l’or. »

Phillip, qui a aussi commencé à acheter de l’or quand Northern Rock a fait les gros titres, il y a cinq ans ce jeudi, dit que « le niveau élevé de dettes personnelles et publiques m’a inquiété depuis 2004, et j’ai réalisé qu’il n’y avait qu’une solution : l'impression de monnaie et la dévaluation des devises. Mais ce n’est qu’en 2007 que j’ai trouvé BullionVault et ai vu avec quelle simplicité l’on pouvait détenir de l’or. »

« En voyant ce qui s’est passé au cours des cinq dernières années », ajoute Armand, un utilisateur britannique de BullionVault depuis septembre 2007 qui vit maintenant en Espagne, « Je suis surpris que plus d’investisseurs particuliers n’aient pas acheté d’or comme conséquence directe de la crise ».

« Je ne crois pas en la fin du monde, c’est une question de confiance. Pour moi, posséder de l’or et de l’argent est la seule option dans un environnement financier allant droit à la chute d’une des deux façons : hyperinflation inattendue et rapide ou un déclin interminable. »

Maintenant, ce genre de morosité pourrait sembler bien trop commun aujourd’hui. Les chiffres montrent à peine une amélioration avec l’Europe sur la pointe des pieds proche d’un abysse qu’elle a creusé, les Etats-Unis et le Royaume-Uni se battent pour ajouter des emplois ou de la croissance ou les deux, et la Chine commence à singer un Japon post-bulles des années 1990. Les journaux ici, et leurs commentaires, sont friands de tous les épargnants se plaignant des taux d’intérêt à zéro, les politiciens paniquent quand il s’agit d’impression de monnaie, et les économistes et les stratèges d’investissement se tracassent à propos de l’hyperinflation. L’achat d’or et l’achat d’argent-métal est à peine un petit sentier battu intelligent aujourd’hui.

Mais regardez de nouveau les cinq premières années de la crise financière. Combien de nouveaux je-sais-touts, qui disent maintenant qu’ils l’ont vu venir, ont, en fait, fait quelque chose à ce sujet, et ont choisi d’acheter de l’or ou de l’argent ? La classe d’actif la plus performante de très loin depuis 2007, les métaux précieux, pourrait s’immiscer dans le débat présidentiel. Mais parmi les investisseurs et les épargnants, ils restent une minorité. Sans doute car, très simplement, personne n’a vraiment prédit que la crise continuerait. Et parmi ceux qui l’ont fait, personne n’y a cru. Pas suffisamment pour agir.

Pour citer le blog Free Exchange du magazine The Economist, le 11 septembre 2012 :

« Nous avons appris que dans la plupart des situations les banques centrales sont plus que capable de contrôler l’inflation d’elles-mêmes. Les marchés [aujourd’hui] ne montrent aucun signe de crainte d’une inflation fort menaçante. »

Ouf ! D’accord, alors. Les économistes et les marchés financiers ne croient pas qu’il y a un problème.

Flux RSS

Flux RSS