Bonne performance de l’or en 2018

L’or est robuste et qu’en sera-t-il en 2019 ?

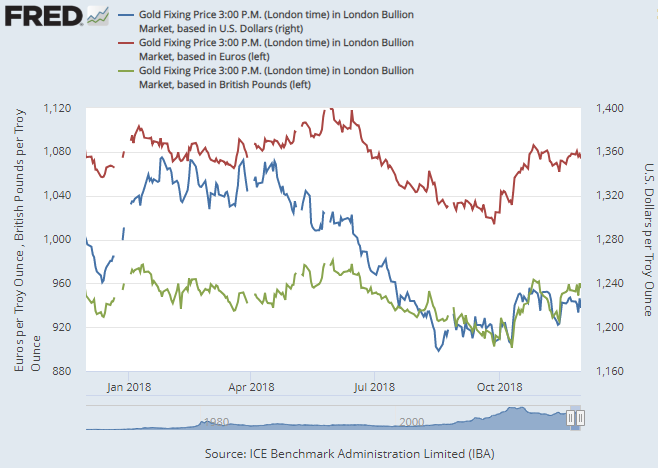

Pour résumer l’année, l’or en euros et livres sterling a rétabli début décembre 2018 les niveaux de décembre 2017.

De haut en bas, le métal jaune a bougé d’à peine 10% depuis le nouvel an.

L’oscillation en dollars était plus grande, mais pas de beaucoup.

En tout, le métal a coté lundi 3 décembre 5% plus bas que le niveau de fin 2017 pour les investisseurs américains.

Cours officiels de l’or de Londres

Bleu en USD

Rouge en EUR

Vert en GBP

Mais les faits sont que l’or a bien performé en 2018. Est-ce que 2019 sera mieux ou pire ?

La demande en or

Pourquoi j’affirme que l’or a bien performé en 2018 ?

Tout d’abord, la demande en or a coulé cette année.

En ajoutant la demande en provenance des secteurs de la joaillerie, des banques centrales, de la technologie, de l’investissement et du dentaire, les neuf premiers mois de 2018 ont vu le plus petit niveau d’achat d’or depuis la récession mondiale de 2009 et pas avant.

Ce qui est le plus remarquable est que les investisseurs de la big money (gros capitaux) ont boudé le métal.

Cela a empêché les réserves des ETF or de croître. Le plus grand ETF or au monde, le GLD, s’est contracté de presque 10%.

Les investisseurs privés se sont aussi tenus à l’écart de l’or, poussant à la baisse les ventes de pièces d’or et de lingots vers des niveaux les plus faibles depuis plusieurs années.

En effet, le volume de recherche de Google pour la phrase « acheter de l’or » (« buy gold » en anglais) a chuté et continue de reculer vers son plus petit niveau depuis le milieu de l’année 2007, la veille de la crise financière.

L'offre en or

De l’autre côté, l’offre en provenance du secteur minier continue d’augmenter. La production minière aurifère mondiale s’oriente vers un autre record annuel historique pour 2018.

La baisse du numéro un mondial, la Chine, (à cause des normes environnementales plus strictes) a été plus que contrebalancée par les prix plus élevés de l’or dans la devise domestique, stimulant la production du numéro 2 (l’Australie), du numéro 3 (la Russie) et du numéro 5 (le Canada).

En dehors du marché physique, les hedge funds et les autres spéculateurs ont parié contre les cours de l’or comme jamais avant.

L'investissement en or

D’une semaine sur l’autre, les chiffres du régulateur US, le CFTC, ont montré que la catégorie de « l’argent géré » ou « Managed Money » a maintenu une position baissière, nette des positions haussières du groupe, sur les contrats à terme et les options sur l’or du Comex.

Ces contrats du Comex n’incluent pas d’or. Ces hedge funds prédisent rarement le futur. Le plus souvent, ils prennent un train en marche, pariant simplement sur une tendance déjà en place.

Mais la charrue passe souvent avant les bœufs, du moins sur le court terme.

Si les prix pour la promesse de l’or dans douze mois baissent, alors les prix aujourd’hui de l’or lui-même vont reculer aussi.

Mais l’or a reculé de seulement 5% en termes de dollars US pour 2018. Et la devise américaine a été un gros obstacle, s’appréciant contre les autres devises pour la cinquième année sur six. Et ce à cause de la Fed qui continue d’augmenter ses taux d’intérêt… un autre facteur d’influence pour la chute des cours de l’or.

Tout comme les marchés des actions en hausse, qui se sont approchés ou ont établi des pics record quasiment partout en occident.

Mettez tout ceci ensemble et qu’en penser ?

L’or en 2018 fait face à une demande faible, des spéculateurs baissiers, un dollar US s’appréciant, des taux d’intérêt en hausse et des marchés des actions affichant des gains.

Pourquoi les prix se sont maintenus aussi fermes que cela ? Peut-être à cause de la politique ?

Alors que le contexte financier pour l’or est si pauvre, 2018 a amené son lot d’événements géopolitiques, notamment la guerre commerciale entre les USA et la Chine, les relations s’aggravantes entre l’ouest et la Russie, les problèmes de l’offre et des prix du pétrole brut, et la fracture des démocraties occidentales 10 ans après la crise financière mondiale.

Est-ce pour cela que les prix de l’or sont restés si robustes ? Est-ce que cela stimulera l’or et les autres métaux précieux en 2019 ?

Flux RSS

Flux RSS