25/05 Le cours de l'or en chute de 20 dollars…

…alors que les rendements des bons du Trésor augmentent en raison de l'impasse sur le plafond de la dette, de la croissance du PIB et de l'absence d'arrêt de la part de la Fed.

Aujourd’hui, le jeudi 25/05/2023, à 16h10, à Londres, le cours de l'or a chuté face à un dollar américain en hausse. Il est ainsi passé sous la barre des 1 940 dollars l'once pour la première fois depuis fin mars et est en baisse de 6,7 % par rapport au record de début mai. La croissance économique américaine a en effet été revue à la hausse et la crise du plafond de la dette américaine n'a montré aucun signe de résolution, poussant les taux d'intérêt à court terme à une forte hausse sur le marché du Trésor.

Le président républicain de la Chambre des représentants, Kevin McCarthy, a déclaré que "la pierre d'achoppement, ce sont les dépenses", alors que la menace de voir les États-Unis épuiser leur capacité légale d'emprunt et donc d'assurer le service de leur dette de 34 000 milliards de dollars a fait chuter le prix des bons du Trésor à court terme, faisant grimper les rendements à 4 semaines jusqu'à 6,0 % par an.

"Les États-Unis ont épuisé leur capacité légale à emprunter et donc à assurer le service de la dette, qui s'élève à 34 000 milliards de dollars.

"Je ne présenterai pas de projet de loi qui dépense plus d'argent l'année prochaine que cette année".

"M. Biden doit résister aux exigences des républicains concernant le plafond de la dette", répond le sénateur démocrate et ancien candidat à l'investiture pour l'élection présidentielle Bernie Sanders, dans un article publié sur Fox News.

"Le débat que nous avons sur le plafond de la dette porte sur nos priorités nationales. Il s'agit de savoir à quoi nous tenons en tant que nation et de quel côté nous nous situons".

Le Bureau of Economic Analysis a révisé à la hausse son estimation du PIB du premier trimestre pour la plus grande économie du monde, passant d'une croissance de 1,1 % à 1,3 % en rythme annuel, l'inflation du premier trimestre sur l'indice de référence PCE ayant été révisée à la hausse de 0,1 point pour atteindre 5,0 % par an.

Le cours de l'or en dollars a perdu 20 dollars l'once en l'espace de 20 minutes, avant de réduire cette baisse de moitié, tout en restant en dessous de ce qu'un analyste a appelé "le niveau de soutien très important de 1950 dollars".

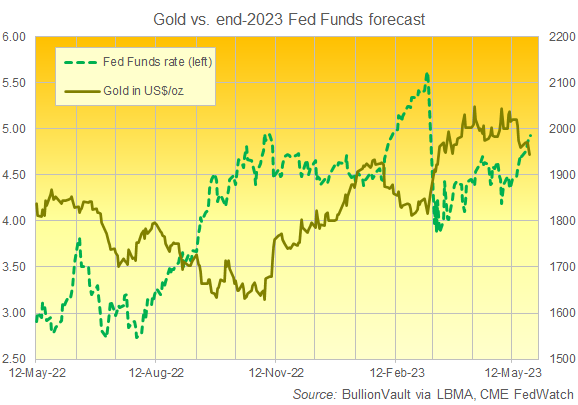

Entre-temps, les paris ont bondi sur le fait que la Réserve fédérale relèvera une nouvelle fois son taux d'intérêt directeur en juin, évaluant la probabilité d'une hausse à 5,50 % - le taux le plus élevé des Fed Funds depuis le krach des valeurs technologiques de 2001 - à plus de 2 sur 5.

Les prévisions de fin d'année concernant les Fed Funds ont également fait un bond, la position consensuelle selon l'outil FedWatch de la bourse des produits dérivés CME atteignant 4,93 %, soit la prévision la plus élevée depuis la faillite de la Silicon Valley Bank à la mi-mars.

Comme le cours de l'or en dollars, l'argent a plongé vers ses plus bas niveaux en 9 semaines, tombant à nouveau sous les 23 dollars l'once après avoir atteint ses plus hauts niveaux en 13 mois au-dessus de 26 dollars seulement au début du mois de mai.

Les coûts d'emprunt américains à long terme ont entre-temps grimpé à des niveaux antérieurs à la crise de la dette souveraine, tandis que le dollar a également atteint son plus haut niveau par rapport aux autres grandes monnaies mondiales depuis la mi-mars, un plus haut de deux décennies atteint en juin de l'année dernière.

Cela a freiné la chute du prix de l'or pour les investisseurs de l'Euro à un plus bas de 3 semaines de €1810, mais le prix de l'or britannique en livres par once a atteint son plus bas niveau depuis le 15 mars près de £1570.

"Les colombes semblent gagner du terrain", a déclaré Rhona O'Connell, analyste du marché de l'or chez StoneX, après la publication hier du compte-rendu de la décision de la Fed de ne rien changer.

"Mais les faucons sont toujours majoritaires, avec des inquiétudes persistantes sur l'inflation et les gains salariaux.

Le gouverneur de la Fed et membre votant, Christopher Waller, a déclaré hier qu'il prévoyait soit une "hausse" des taux, soit un "saut" en juin, mais pas d'"arrêt".

Les cours des actions mondiales continuant de chuter en raison de la hausse des rendements obligataires et de l'impasse sur le plafond de la dette américaine, "le marché commence enfin à craquer avant la date limite, donc 'vendre tout' [semble être la réponse]", a déclaré Nicky Shiels, stratège chez MKS Pamp, groupe suisse de financement et de raffinage de lingots.

"L'or a du mal à se détacher du dollar américain et des mouvements de rendement... Il semble qu'il n'y ait pas de preneurs discrétionnaires haussiers prêts à participer aux niveaux actuels.

"Le silence des transactions et l'absence de titres sont la recette d'une baisse des cours.

Ceci est une version traduite de ce commentaire en anglais sur le graphique des cours.

Meilleure stratégie d'investissement dans l'or : ce n'est pas les pièces d'or !

Flux RSS

Flux RSS