23/03 Les cours de l'or restent fermes…

…et l'argent atteint 23 dollars alors que la Fed relève ses taux et que la BNS augmente les siens face au resserrement du crédit bancaire.

Traduit avec https://https://www.deepl.com/Translator (version gratuite)

Aujourd’hui, 23/03/2023, à 15h19, à Londres, le cours de l’or s'est maintenu fermement contre toutes les principales devises, conservant les 4/5e de la hausse de 10 % enregistrée ce mois-ci lors de la crise bancaire. L'argent a également augmenté, atteignant des sommets de 7 semaines malgré de nouvelles hausses des taux d'intérêt de la Réserve fédérale américaine et de 3 autres banques centrales occidentales, s'ajoutant au resserrement des conditions de crédit dans l'économie mondiale dans le but de freiner l'inflation.

L'or s'est donc négocié juste en dessous de 1 980 dollars l'once, alors que de nouvelles données indiquent que les ventes américaines de maisons nouvellement construites ont chuté en février, mais que les marchés boursiers de New York ont bondi pour inverser la chute de 1,7 % de mercredi.

L'once d’argent a quant à elle dépassé les 23 dollars pour la première fois depuis le début du mois de février.

"Les récents événements bancaires vont entraîner un resserrement des conditions de crédit", a déclaré mercredi le président de la Fed, Jerome Powell, qui a relevé les taux d'intérêt au jour le jour en dollars à un plafond de 5,00% par an, tout en maintenant les perspectives de la banque centrale américaine pour les taux à la fin de 2023 à 5,1%.

"Cela aurait un impact sur l'économie et sur la façon dont nous devons réagir".

La solidité du cours de l'or malgré la hausse des taux montre que "le marché semble... plus intéressé par le fait que la Fed se préoccupe des risques sous-jacents", déclare Rhona O'Connell, experte en métaux précieux de la maison de courtage StoneX.

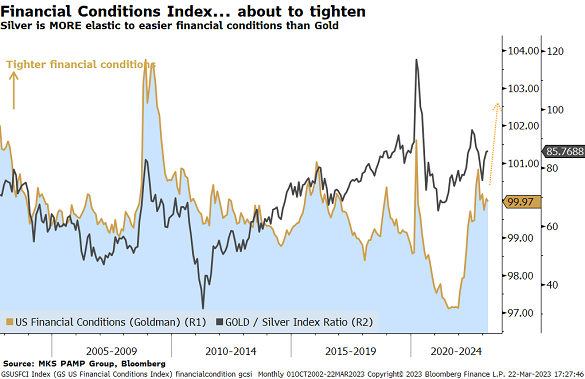

En effet, "si les récentes injections de liquidités ne sont pas suffisantes pour endiguer le resserrement imminent des conditions financières et de crédit", déclare Nicky Shiels, stratège du groupe suisse MKS Pamp, spécialisé dans le raffinage de lingots et la finance, "cela aura un effet déflationniste sur la plupart des actifs".

"Si une crise de Wall Street devient une crise de Main Street, l'or devrait surperformer si/quand les conditions financières se durcissent", poursuit M. Shiels, soulignant la valeur de l'or par rapport au métal apparenté qu'est l'argent.

Graphique de l'indice des conditions financières américaines par rapport au ratio or/argent. Source : MKS Pamp : MKS Pamp

Après avoir dépassé les 95 en septembre dernier, le ratio or/argent - qui divise simplement le prix du métal jaune, valeur refuge, par le prix du métal blanc, plus utile sur le plan industriel - a atteint aujourd'hui son niveau le plus bas en une semaine, à savoir 86,4 onces d'argent pour 1 once d'or.

Le prix de l'or reste toutefois supérieur de 6 onces à sa moyenne sur 5 ans, si l'on exclut le pic record du ratio or/argent lors de la crise financière de 2020.

"La Fed doit trouver un équilibre entre les risques d'inflation et la stabilité économique", explique Suki Cooper, analyste des métaux précieux chez Standard Chartered.

"Ces deux facteurs pourraient renforcer la demande d'or en tant que valeur refuge.

La Norvège et la Banque d'Angleterre ont suivi aujourd'hui la hausse de la Fed avec une augmentation d'un quart de point, tandis que la Banque nationale suisse a surpris les traders et les analystes avec une augmentation d'un demi-point, même si les actions de la banque géante UBS ont chuté de plus de 3,0 % en raison de nouvelles querelles juridiques concernant son acquisition "shotgun" de son rival en difficulté, le Crédit Suisse.

Le régulateur financier suisse, la Finma, a publié aujourd'hui un "document explicatif" à l'intention des détenteurs d'obligations qui envisagent une action en justice suite à l'effacement de 17 milliards de dollars de dettes AT1, affirmant que le déclenchement de la clause de réduction de valeur dans ces contrats était "une solution... pour protéger les clients, la place financière et les marchés".

Ces "développements" bancaires signifient que "les coûts de financement de gros ont augmenté au Royaume-Uni et dans d'autres économies avancées", a noté la Banque d'Angleterre ce matin, en augmentant les taux d'intérêt britanniques à 4,25 % face à l'inflation des prix à la consommation qui a augmenté à 10,4 % selon les données du mois dernier.

"Nous continuerons à suivre de près les effets sur les conditions de crédit des ménages et des entreprises, et donc l'impact sur les perspectives macroéconomiques et d'inflation.

Ceci est une version traduite et abrégée de ce commentaire en anglais sur le graphique des cours.

Meilleure stratégie d'investissement dans l'or : ce n'est pas les pièces d'or !

Flux RSS

Flux RSS