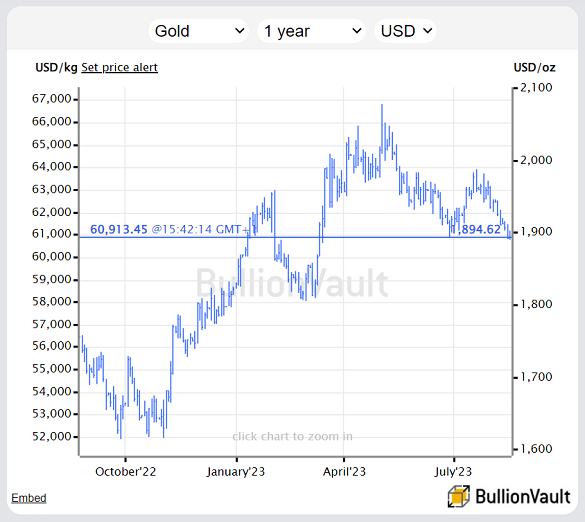

17/08 Le cours de l'or atteint un creux pré-SVB…

…alors que la Fed s'engage à réduire de moitié l'inflation avec des taux élevés.

Aujourd’hui, Jeudi 17/08/2023, à 16h01, à Londres, Les cours de l’or n'ont pas réussi à retenir un rebond au-dessus de 1 900 $ l'once Troy à la fin des négociations des professionnels de l’or. Le cours s’est fixé à environ 5 $ de moins lors de l'enchère de référence de cetaprès-midi alors que les marchés boursiers mondiaux chutent à nouveau avec les prix des obligations après la publication hier de billets "faucons" du gouvernement fédéral américain. Dernière réunion sur la hausse des taux d'intérêt de la Réserve.

Ceci est une version traduite de cet article en anglais.

Meilleure stratégie d'investissement dans l'or : ce n'est pas les pièces d'or !

Flux RSS

Flux RSS