13/02 L'or se replie avant les données clés de l'IPC américain…

…alors que le dollar américain et les rendements obligataires se maintiennent à des niveaux élevés depuis plusieurs semaines.

Traduit avec https://https://www.deepl.com/Translator (version gratuite)

Aujourd’hui, le lundi 13/02/2023, à 14h58, à Londres, les cours de l'or se sont maintenus dans l’attente de la publication du rapport sur l'inflation américaine demain Elle pourrait en effet définir les perspectives des taux d'intérêt mondiaux, alors que le dollar américain et les rendements des obligations américaines sur 10 ans ont atteint des sommets ces cinq dernières semaines.

Le cours spot de l’or a légèrement baissé de 0,2% à 1 862 dollars, après avoir terminé vendredi dernier au même niveau que la clôture de la semaine précédente, une baisse. Ce sont les clôtures les plus basses de ces 5 dernières semaines.

L'indice du dollar (une mesure de la valeur de la devise américaine par rapport à ses principaux homologues )a légèrement augmenté pour atteindre son plus haut niveau depuis le 6 janvier 2023.

Les rendements du Trésor américain à dix ans (un taux de référence pour les emprunts des gouvernements ainsi que pour ceux de nombreux organismes financiers et commerciaux) se sont raffermis à 3,7%, leur plus haut niveau depuis le 3 janvier 2023.

Le rendement du Trésor américain sur deux ans, sensible aux taux d'intérêt, est repassé au-dessus de 4,5%. C’est son plus haut niveau depuis novembre 2022, car les investisseurs parient que la Réserve fédérale maintiendra sa politique monétaire restrictive plus longtemps avant la publication des prix à la consommation américains le 14 février.

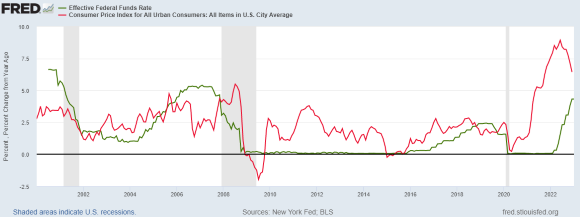

Indice des cours à la consommation pour tous les consommateurs urbains américains v Taux effectif des fonds fédéraux

" L'IPC américain de cette semaine est l'une des publications les plus importantes de mémoire récente", a déclaré un analyste de Barclays dans une note.

Les économistes interrogés prévoient une hausse de 0,4 % de l'IPC de janvier, ce qui ralentirait le taux en glissement annuel à 6,2 %, contre 6,5 % en décembre, soit une baisse de 6 mois consécutifs.

L'IPC en glissement annuel a atteint un sommet de 9,1 % en juin 2022, soit le taux le plus élevé depuis environ 40 ans. L'IPC de base, qui exclut les prix volatils de l'alimentation et de l'énergie, devrait augmenter de 0,3% en janvier 2023, le taux en glissement annuel s'établissant à 5,4% contre 5,7% en décembre 2022.

"Le dollar s'est redressé grâce à la vigueur du marché du travail américain, mais le récit évolutif devrait être actualisé une fois de plus mardi", indique la note d'analyste de Barclays, soulignant que le marché a ajusté ses attentes de hausse du taux des fonds fédéraux après que les données sur l'emploi américain de janvier ont soufflé les prévisions des analystes.

"Le changement de cette tendance pourrait être l'IPC de ce mardi", a convenu Bruce Ikemizu, directeur général de la Japan Bullion Market Association dans la dernière note.

"La tendance désinflationniste devrait se poursuivre, auquel cas les prix de l'or seront soutenus au niveau de 1800-1850 dollars, et si l'IPC tombe en dessous de 6,2%, l'or remontera."

Les marchés évaluent à 91 % la probabilité que la Fed relève les taux d'intérêt de 25 points de base supplémentaires pour les porter dans une fourchette de 4,75 % à 5,0 % lors de la prochaine réunion et à plus de 80 % la probabilité qu'elle les relève encore de 25 points de base pour les porter de 5,0 % à 5,25 % en mai, contre 35 % il y a un mois, selon l'outil FedWatch du CME.

Le président de la Fed de Philadelphie, Patrick Harker, membre votant du comité de fixation des taux, a déclaré vendredi qu'il voyait le taux directeur de la Fed monter quelque part au-dessus de 5 % et s'y maintenir pendant un certain temps, et a signalé la perspective de réductions de taux en 2024.

"À ce stade, nous pouvons aller à un rythme de 25 (hausses de taux de base) et maîtriser l'inflation sans causer de dommages excessifs au marché du travail", a déclaré M. Harker, ajoutant que le passage à des hausses de taux plus faibles est une question de "gestion du risque" pour la Fed.

Le prix de l'or en euros a baissé de 0,3 % à 1 743 euros, tandis que le prix de l'or en livres sterling par once a baissé de 0,5 % à 1 540 livres sterling.

Le prix de l'or pour les investisseurs japonais a augmenté de 0,7 % à 7938 yens par gramme, alors que le yen japonais sur les marchés des changes a continué à glisser, les traders réévaluant leurs attentes quant à l'orientation politique du probable nouveau gouverneur de la banque centrale japonaise, qui doit être annoncé officiellement mardi.

Le gouvernement japonais est susceptible de recommander l'économiste Kazuo Ueda comme prochain gouverneur de la Banque du Japon (BOJ), ont rapporté les médias vendredi dernier, quatre jours après qu'il ait été rapporté que le gouverneur adjoint. Masayoshi Amamiya avait été choisi par le gouvernement.

Le yen et les rendements obligataires ont d'abord augmenté à la suite de cette nouvelle, qui a alimenté les paris selon lesquels Ueda pourrait mettre fin aux taux d'intérêt super bas plus tôt que si Amamiya, le candidat le plus en vue et dovish, avait obtenu le poste.

Dans une interview accordée le même jour, M. Ueda a toutefois déclaré qu'il était approprié pour la BOJ de maintenir sa politique actuelle d'ultra-flexibilité.

La banque centrale a maintenu son taux directeur à court terme à un niveau ultra-déviant de moins 0,1 % et le rendement des obligations d'État japonaises à 10 ans autour de 0 % lors de la récente réunion de janvier.

L'inflation japonaise a atteint 4 % en décembre 2022, soit le double de l'objectif de 2 % de la BOJ. Haruhiko Kuroda, dont le second mandat s'achève en avril prochain, a déclaré qu'il était trop tôt pour savoir si la hausse des prix serait durable.

Les marchés boursiers asiatiques ont chuté, l'indice MSCI le plus large des actions de la région Asie-Pacifique hors Japon perdant 0,7 %, après avoir perdu 2,2 % la semaine dernière. Le Nikkei japonais a également reculé de 1,0 %, après une baisse de 0,6 % la semaine précédente.

Les actions européennes sont restées discrètes lundi matin, l'indice paneuropéen Stoxx 600 étant en hausse de 0,6 %, après avoir terminé en baisse de 1 % vendredi, après que les chiffres préliminaires du produit intérieur brut du quatrième trimestre au Royaume-Uni ont montré que l'économie a évité de justesse la récession, conformément aux prévisions du consensus.

Les contrats à terme sur les actions américaines étaient en légère hausse lundi, après la pire performance hebdomadaire du S&P 500′ et du Nasdaq Composite en près de deux mois.

"Le risque, cependant, est qu'un assouplissement prématuré des conditions financières, et par ricochet une reprise des anticipations de croissance, soit contre-productif du point de vue de la lutte contre l'inflation", a déclaré Emmanuel Cau, analyste chez Barclays, en revenant sur la semaine dernière, alors que plusieurs intervenants de la Fed ont repoussé le discours dovish de Powell, après le rapport chaud sur les salaires de janvier.

"En conséquence, la déconnexion entre les propres prévisions de taux de la Fed et les prix du marché s'est sensiblement réduite, ce qui a nui aux actions américaines."

Ceci est une version traduite et abrégée de ce commentaire en anglais sur le graphique des cours.

Meilleure stratégie d'investissement dans l'or : ce n'est pas les pièces d'or !

Flux RSS

Flux RSS