12/01 Les ETF Bitcoin : À quand la lune ? Pas pour tout de suite nous dit l'or.

…L'avertissement de l'histoire de l'or, ainsi que celui du BTC…

Aujourd’hui, le vendredi 12/01/2024, à 12h45, à Londres, les ETF Bitcoin ont finalement été approuvés par la SEC, écrit Adrian Ash chez BullionVault. Le régulateur en chef Gary Gensler a rédigé un communiqué de presse si peu enthousiaste qu'on aurait pu croire que les candidats venaient d'écraser son chien.

Pourtant, vous vous souvenez du vieux dicton de Wall Street, n'est-ce pas ?

"Achetez la rumeur, vendez la nouvelle".

Il a fonctionné à merveille pour les négociants en or au milieu des années 1970. Ce vieux dicton a également fonctionné pour les amateurs de bitcoins en 2017 comme, certaines personnes l'ont dit. Mais encore une fois, seulement si les hodlers ont vendu le battage médiatique plutôt que de l'acheter, avant de se préparer à décrocher la lune une fois de plus à des prix beaucoup plus bas.

En fait, il a baissé de deux tiers en l'espace de sept semaines.

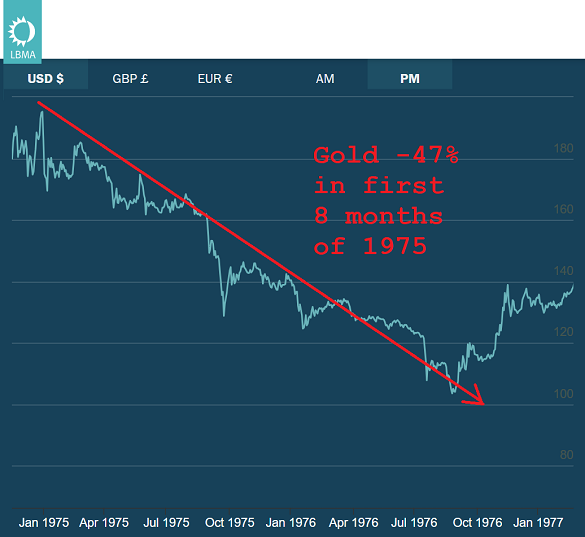

L'or n'a pas tout à fait opéré le même plongeon en 1975. Mais, comme le bitcoin depuis une dizaine d'années, sa volatilité en a fait l'actif le plus chaud des années soixante-dix (enfin, sans compter l'argent dans le coin des frères Hunt).

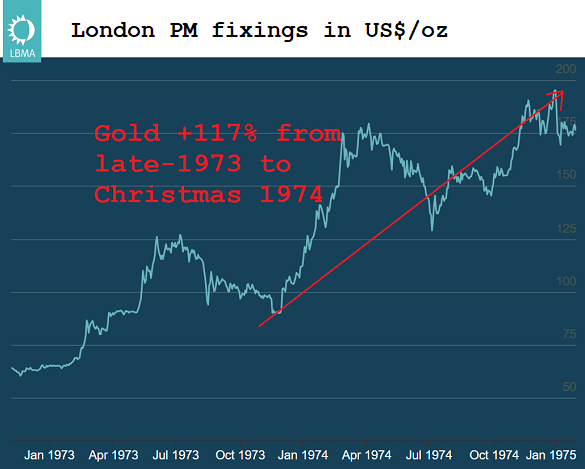

Rien qu'en 1974, l'or avait doublé sous l'effet d'une vague d'espoir et de battage médiatique, bien avant que les ETF adossés à l'or comme le produit SPDR (NYSEArca : GLD) ne fassent l'objet d'une quelconque attention de la part des dirigeants de l'industrie minière ou financière.

L'inflation galopante a certainement aidé. Tout comme la réponse timide de la Réserve fédérale.

Plus urgent pour l'or en 1974, et annonçant le genre de battage médiatique que l'on vient de voir autour des ETF Bitcoin de ARKB à BITB et IBIT et le reste, Washington était enfin prêt à mettre fin à l'interdiction de quatre décennies imposée aux citoyens américains de posséder et d'échanger des pièces ou des lingots du métal jaune. Le plus urgent, dans les années 1970, était que les opérations à terme sur l'or puissent également commencer sur les marchés financiers américains.

"L'effet de levier disponible est important", déclarait le New York Times juste avant le 31 décembre, date à laquelle quatre bourses allaient lancer des contrats sur l'or à l'intention d'un public américain enthousiaste.

"Par exemple, le New York Mercantile Exchange, qui propose le plus petit contrat, n'exige qu'une marge minimale de 500 dollars pour un contrat de 32 onces [qui valait alors] peut-être 6 400 dollars".

Les courtiers en produits dérivés se sont empressés de se préparer, tout en limitant les "débuts spéculatifs des contrats à terme sur l'or" à ce que l'on appellerait aujourd'hui les "grosses fortunes". Pour satisfaire le reste du “lumpeninvestoriat”, les banques, les négociants et les détaillants se sont tous empressés de stocker des pièces et des petits lingots d'or avant le grand jour.

En sommes-nous arrivés là?

Non. L'or a même chuté au début de l'année 1975. À l'été 1976, son prix avait presque diminué de moitié, passant de près de 200 dollars l'once Troy à 100 dollars, soit le niveau auquel il avait terminé l'année 1973.

Quatre décennies plus tard, l'augmentation des nombres la plus chaude des années 2010 était elle aussi prête à faire un bond en avant.

Là encore, c'est l'idée des paris à effet de levier qui a mis le feu aux poudres. Le lancement des contrats à terme sur le bitcoin (annoncé en août par le Chicago Board Options Exchange) allait certainement propulser la crypto-monnaie plus haut que quiconque n'aurait osé le rêver. C'est ce qu'ils ont fait à leur avènement, avant de voir la chose s'effondrer presque au moment où ils se sont concrétisés.

Avant le lancement du CBOE, le bitcoin a progressé en 2017 beaucoup plus vite que l'or en 1975. Peut-être parce qu'il est en apesanteur ? Peut-être parce que la fusée de l'argent bon marché est désormais propulsée par les boosters des médias sociaux et des escrocs ?

Quoi qu'il en soit, l'"avenir de l'argent" a été multiplié par 19 en 2017 à l'approche du "grand jour" de la crypto-monnaie. Le lancement du contrat à terme XBT signifiait, pour citer un vrai croyant, que "l'argent des entreprises institutionnelles est maintenant sur le point d'entrer dans le pays du bitcoin !" D'où l'afflux d'argent pour faire grimper le cours du bitcoin à l'avance.

Le bitcoin a augmenté de 56 % en l'espace d'une semaine en décembre, dépassant rapidement tout ce que l'or a jamais réalisé, à l'approche du jour de lancement par le CBOE de l'opération à effet de levier légalement approuvée sur le BTC.

Mais alors, quand la rumeur est devenue un fait ?

Après que le prix du BTC USD a été multiplié par 20 avant le lancement des contrats à terme du CBOE, il n'était vraiment pas difficile de deviner ce qui allait suivre. N'importe quel idiot pouvait le faire (et l'a fait).

Mais ici, en 2024, les approbations d'ETF de Bitcoin se déroulent différemment jusqu'à présent. Il est donc beaucoup plus difficile de deviner ce qui va suivre.

Bien sûr, les promoteurs se sont activés. Après tout, ils ont eu 11 ans de pratique depuis que les personnages les moins sympathiques de The Social Network ont été réprimandés par les régulateurs américains de la SEC après lui avoir demandé d'approuver les produits négociés en bourse garantis par la détention de BTC.

Et bien sûr, les vrais croyants des médias sociaux ont également fait des heures supplémentaires. La plupart d'entre eux se résument à "HERE WE GO !!!"...

...ou "Mega #btc explosion coming"...

...ou en ajoutant un peu de variété en affirmant que la "Chine" cherche désespérément à participer aux ETF BTC, créant ainsi une merveilleuse soupe de mots comme "Théorie du jeu de l'adoption d'un État-nation à part entière en vigueur".

Mais cette fois, au lieu de se moquer de la réalité, le bitcoin a lutté pour prolonger la hausse qu'il avait entamée à la fin de l'année 2022. Ayant finalement atteint un niveau inférieur de 75 % à son nouveau pic de stimmy-check Covid 12 mois auparavant, le bitcoin a atteint des sommets sur 21 mois. Pourtant, le jour du décollage cette semaine - lorsque la SEC a finalement admis ce que son propre tweet erroné avait dit un jour plus tôt, et en annonçant le mouvement plusieurs heures après que les courtiers américains ont commencé à répertorier les 11 nouveaux produits ETF Bitcoin sur leurs plates-formes d'investissement de détail - a trouvé le BTC en hausse d'à peine 1,0 % dans la nature (le genre de mouvement qu'il a battu, à la hausse ou à la baisse, sur près de 2 jours sur 3 au cours de la dernière décennie) alors que les ETF maintenant en vie ont en fait chuté dans le prix.

Pourtant, tout cela "démontre que Bitcoin est en train de gagner". C'est du moins ce que veulent croire les hodlers de 2024. "Le système financier existant est attiré dans son trou noir.

"Vers. la...lune."

Mais le bitcoin n'a pas fait la lune avant les nouveaux produits américains, et il ne l'a pas fait non plus (jusqu'à présent) lors de leur lancement. De plus, les ETF Bitcoin ne sont pas nouveaux en soi. Le Canada en a eu plusieurs à partir de novembre 2021, avec le Purpose Bitcoin CAD ETF (TSE : BTCC.B) suivi par le produit de Fidelity (TSE:FBTC). Il comportait (et comporte toujours) un ratio de frais de 0,95 % pour conserver ses crypto-monnaies dans l'entrepôt frigorifique interne de Fidelity. Il a transformé 10 000 dollars investis en 3 000 dollars en l'espace de 12 mois, pour atteindre 8 230 dollars aujourd'hui avec environ 140 millions de dollars d'actifs.

En ce qui concerne les contrats à terme sur le bitcoin - aujourd'hui dominés par la bourse de produits dérivés CME - le CBOE a annoncé en novembre dernier qu'il lancerait de nouveaux contrats ce jeudi 11 janvier 2024. Ce qui semble être une heureuse coïncidence. Et les contrats Bitcoin du CBOE auraient bien besoin d'un bon vent. Parce qu'en mars 2019 - et avec "l'argent du futur" achetant seulement 1/4 du nombre de dollars fiduciaires qu'il avait au sommet de Noël 2017 - le CBOE a eu ce que CNBC a charitablement appelé "un changement d'avis", mettant fin à sa première incursion dans les contrats à terme BTC et laissant le dernier d'entre eux expirer en juin.

Une autre leçon de l'histoire de l'or pourrait donc s'appliquer. En effet, les ETF sur l'or ont également marqué une étape très attendue dans la trajectoire ascendante à long terme de cet actif. Et "lorsque le premier ETF sur l'or est devenu disponible en mars 2003, c'était le bon moment pour commencer à commercialiser l'or, car il avait augmenté régulièrement de 250 à 350 dollars", comme l'a noté Graham Tuckwell, le véritable pionnier de la catégorie - aujourd'hui président d'ETFS Capital - en 2021, avec un recul de près de vingt ans.

L'anticipation des ETF sur l'or était, bien sûr, beaucoup moins importante il y a vingt ans que l'espoir et le battage médiatique que l'on observe aujourd'hui autour des produits bitcoin américains. À l'époque, l'idée des ETF était encore très nouvelle et n'avait pas encore fait ses preuves pour ce qui est d'attirer les investisseurs particuliers ou institutionnels.

Ainsi, alors que l'or a atteint son plus haut niveau en sept ans un mois avant le lancement de l'ETF GOLD de Tuckwell pour les investisseurs australiens - et qu'il a ensuite franchi de manière décisive son plafond de 20 ans autour de 400 dollars lorsque le grand ETF GLD gold a été lancé en novembre 2004 pour les investisseurs américains - cette hausse semblait (et semble toujours) bien plus liée à la tendance haussière sous-jacente de l'or qu'à une quelconque hausse propre à un produit particulier.

C'est peut-être là que se trouve aujourd'hui le bitcoin, quelque part sur une tendance haussière à long terme qui pourrait continuer à augmenter. Mais l'anticipation et l'anticlimax des ETF BTC à ce jour suggèrent que peut-être, juste peut-être, les jours des coups de lune et des yeux laser et même des plongeons soudains de 70 % ou des krachs de 90 % sont révolus. Peut-être.

Si c'est le cas, cela ne signifie pas que le BTC ne peut plus nuire à votre portefeuille. Après tout, les lingots physiques ont perdu 25 % en l'espace de trois mois lors de l'effondrement du cours de l'or en 2013, alimenté par (vous l'avez deviné) une ruée vers la sortie des actionnaires des ETF sur l'or. Mais cela pourrait signifier qu'un bitcoin plus lent, moins volatil et sans lune devient enfin plus largement reconnu comme un actif investissable.

Par ailleurs, le bitcoin n'est toujours pas de l'argent aujourd'hui. En effet, l'arrivée tant attendue des ETF américains semble être le dernier clou de ce cercueil. Et le bitcoin n'est pas non plus de l'or. L'obtention de l'approbation de la SEC pour les fonds d'investissement ETF n'y change rien.

Ceci est une version traduite de cet article en anglais.

Meilleure stratégie d'investissement dans l'or : ce n'est pas les pièces d'or !

Flux RSS

Flux RSS