08/06 L'or rebondit, l'argent atteint son plus haut niveau en 4 semaines…

…alors que les demandes d'allocations chômage font douter des paris sur une hausse des taux de la Fed

Aujourd’hui, le 08/06/2023, à 15h35, à Londres, les prix de l'or ont rebondi et tout comme ceux de l’argent, alors que le dollar américain a chuté et que l'on parie que la Réserve fédérale augmentera son taux d'intérêt directeur la semaine prochaine. En effet, les données sur les allocations de chômage aux Etats-Unis ont montré la faiblesse du marché du travail de la première économie mondiale.

La semaine dernière, les demandes initiales ont atteint leur plus haut niveau depuis octobre 2021, en hausse de plus de deux cinquièmes par rapport au niveau le plus bas de cinq décennies enregistré à l'automne dernier.

Les paris ont augmenté sur le fait que la Réserve fédérale mettra en pause ses augmentations de taux d'intérêt lors de sa réunion du 14 juin, faisant passer la probabilité que la banque centrale américaine maintienne son taux effectif à 5,08 % aujourd'hui de 2 sur 3 à plus de 3 sur 4, selon l'outil FedWatch de la bourse de produits dérivés CME.

Le cours de l'or en dollars a regagné la totalité de la chute de 25 dollars subie hier pour atteindre son plus bas niveau en deux mois et demi, s'établissant à environ 1967 dollars l'once troy lors de la vente aux enchères de référence de l'après-midi sur le marché des métaux précieux de Londres.

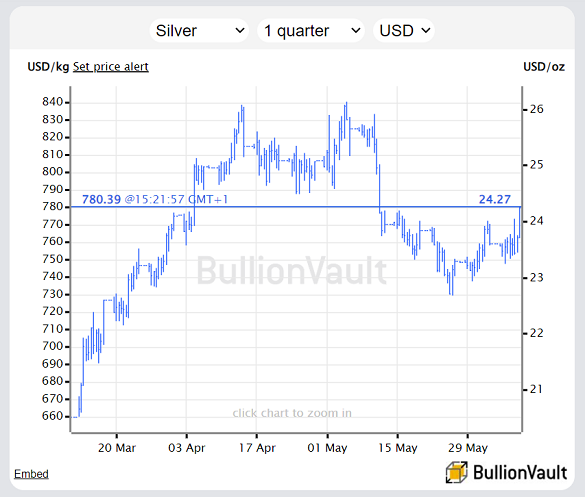

Le cours de l'argent a quant à lui bondi de plus de 50 cents pour atteindre son plus haut niveau en 4 semaines, à près de 24,25 dollars l'once.

Mais les prévisions de fin d'année pour le taux des fonds fédéraux ont légèrement augmenté suite aux données sur les demandes d'allocations chômage, plaçant les perspectives consensuelles pour décembre 2023 à 5,02% par an après avoir reculé de 7 points de base par rapport au pic de la semaine dernière de 5,08%, la prévision la plus élevée du marché depuis avant la mini-crise du mois de mars dans les banques régionales américaines.

Ceci est une version traduite de ce commentaire en anglais sur le graphique des cours.

Meilleure stratégie d'investissement dans l'or : ce n'est pas les pièces d'or !

Flux RSS

Flux RSS