07/09 Le cours de l'or se divise en dollars par rapport à la livre sterling et à l'euro…

…alors que les prévisions de taux divergent.

Aujourd’hui, jeudi 07/09/2023, à 15h56, à Londres, le cours de l’or a inversé un léger rebond en termes de dollar. Il a effacé tous les gains de la semaine dernière pour les investisseurs américains, mais est resté solide pour les traders britanniques et européens, alors que les attentes en matière de taux d'intérêt divergent entre les trois plus grandes monnaies de réserve de la banque centrale."

La lecture plus forte qu'estimée de l'industrie américaine des services a renforcé les spéculations selon lesquelles la Fed maintiendra les taux d'intérêt à un niveau plus élevé pendant plus longtemps", a déclaré le groupe suisse de raffinage et de finance MKS Pamp dans une note de trading.

"Le S&P 500 a clôturé sous la barre des 4 500, les rendements des obligations du Trésor américain à deux ans ont dépassé les 5 % et l'or a chuté à 1920 dollars, entraînant avec lui le platine (à 910 dollars) et l'argent (à 23 dollars).

"Le palladium a semblé trouver un soutien sous les 1200 dollars l'once.

"Ole Hansen, stratège en matières premières de la plateforme de paris sportifs Saxo Bank, est d'avis que les données économiques américaines se sont récemment inversées, passant de la faiblesse à la force, ce qui a renforcé l'idée que la Réserve fédérale n'a peut-être pas fini d'augmenter ses taux d'intérêt.

Les nouvelles demandes américaines d'allocations de chômage ont chuté la semaine dernière pour atteindre leur plus bas niveau depuis février, un plus bas niveau de cinq décennies lorsqu'il a été atteint en septembre 2018.

Les données économiques américaines de jeudi ont également révisé à la hausse l'inflation du coût du travail d'avril à juin, tandis que le nombre de nouveaux permis de construire délivrés en juillet a glissé beaucoup moins que les analystes ne le prévoyaient après la forte hausse de juin.

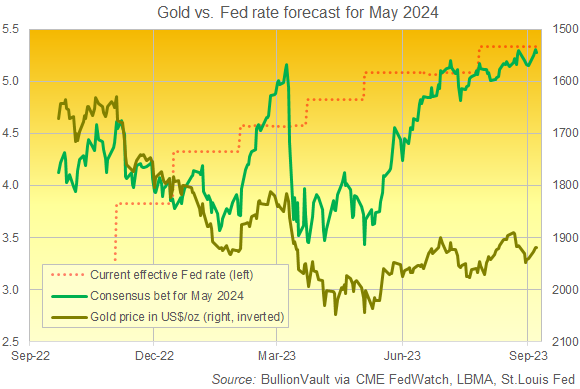

Moins d'un pari sur douze sur la décision de la Fed concernant les taux d'intérêt en septembre prévoit maintenant une nouvelle augmentation du plafond actuel de 5,50 %, mais les paris sont presque 50-50 pour novembre.

À plus long terme, les opérateurs qui négocient des contrats à terme sur les taux d'intérêt prévoient désormais qu'une baisse des taux de la Fed est peu probable avant juin 2024, les perspectives pour la décision de mai restant inchangées par rapport à hier.

"Un nouveau resserrement pourrait être justifié", a déclaré mercredi Susan Collins de la Fed de Boston.

Il est probablement sage et nécessaire", a déclaré James Bullard de la Fed de Saint-Louis - qui, comme Mme Collins, ne sera pas membre votant du Comité de l'open market de la Fed avant 2025 - "qu'ils maintiennent cette hausse de taux supplémentaire" pour la fin de l'année 2023, lorsque le FOMC publiera sa prochaine série de prévisions "dot plot" en même temps que la décision de septembre sur les taux d'intérêt, dans deux semaines.

En ce qui concerne les taux d'intérêt britanniques, "je ne dis pas que nous sommes au sommet du cycle", a déclaré Andrew Bailey, gouverneur de la Banque d'Angleterre, aux législateurs à Londres hier, "mais je pense que nous en sommes beaucoup plus proches... [parce que] la baisse de l'inflation se poursuivra et... sera assez marquée d'ici la fin de l'année".

"La question est maintenant de savoir si les attentes en matière d'inflation vont continuer à baisser. Et cela se reflétera-t-il dans les négociations salariales ?"

La livre sterling ayant chuté à ses niveaux de la mi-juin par rapport au dollar à la suite des commentaires de M. Bailey, le prix de l'or britannique en livres par once est remonté aujourd'hui à son niveau le plus élevé des 12 dernières semaines, à savoir 1544 livres sterling.

L'union monétaire voisine de 20 nations, la zone euro, fait face à une "vague de faillites" - déjà au plus haut depuis 2015 - grâce à la hausse des taux d'intérêt de la Banque centrale européenne, indique le groupe de réflexion de l'OCDE dans sa dernière étude économique de la zone de 350 millions de citoyens.

La croissance économique au deuxième trimestre 2023 a ralenti à 0,5% par an, selon de nouvelles données publiées aujourd'hui, et la croissance de l'emploi dans la zone euro a également été révisée à la baisse pour le deuxième trimestre.

L'euro-or est remonté vers €1800 ce matin, un sommet de 11 semaines atteint vendredi dernier, avant de reculer de €5 l'once Troy lors de la vente aux enchères de référence à Londres à 15 heures.

"L'or est en attente d'un nouveau récit", déclare Cam Currie, conseiller principal en investissement à la banque d'investissement canadienne Canaccord Genuity, qui pèse 70 milliards de dollars, notant que la mini-crise des valeurs bancaires qui a porté l'or au-dessus de 2000 dollars l'once Troy au printemps semble maintenant être "un souvenir d'il y a bien longtemps. Les marchés l'ont oublié".

Pourtant, malgré l'absence de flux d'investissement - en particulier dans les ETF et les actions des mines d'or - le prix de l'or reste "proche de ses plus hauts niveaux historiques [alors qu'] en dehors de Nvidia et Apple, peut-être Microsoft, combien de secteurs [du marché boursier] se négocient à des plus hauts niveaux historiques ?

Meilleure stratégie d'investissement dans l'or : ce n'est pas les pièces d'or !

Flux RSS

Flux RSS