A quoi sert vraiment l’or ?

Absolument à rien ! Si ce n'est...

Si ce n’est peut-être 5 000 ans d’échange de valeur, la non corrélation et la réserve de valeur…

« La valeur de l’or est attaquée. L’environnement actuel du marché a conduit beaucoup de personnes dans la presse à examiner l’or sous l’angle de l’investissement ou en tant que classe d’actifs », écrit Miguel Perez-Santalla chez BullionVault.

Il y a eu beaucoup d’articles publiés mentionnant le déclin de 2013, maintenant de 27% sur l’année ou de 35% sur le pic de 2011. Il semble juste de faire cette observation sur ce point de vue à court terme sur le marché. La question est donc, à quoi sert l’or ?

Quand on pense à l’or, il faut adopter le point de vue de long terme. La position de l’or sur la place de marché dans le domaine publique ou la fonction du gouvernement, a toujours été la conséquence de sa principale utilisation par l’humanité. C’est une garantie de valeur.

Cette garantie vient du simple fait que l’or est une constante. Il ne change pas. Sa valeur contre les autres formes de monnaie ou d’investissement change. Mais l’actif sous-jacent, le métal physique, ne change pas avec des activités socio-économiques ou des catastrophes mondiales.

La chose importante à noter est que l’or trouve sa demande en tant que commodité matérielle de beauté, de fonction et de forme. C’est un métal qui a eu de l’emprise sous la forme de monnaie et d’échange tout au long de l’histoire. C’est l’une des quelques constantes qui existent dans l’économie de l’homme. Grâce à sa nature éternelle, et sa capacité à maintenir sa forme non corrompue, l’or a résisté à l'épreuve du temps comme véhicule important pour le transfert de la valeur dans nos sociétés.

Analyser l’or entièrement serait un vaste chantier. Nous devrons étudier chaque environnement économique séparé pour déterminer comment l’or fonctionne contre les autres commodités ou les instruments négociables. Mais la chose à retenir est que l’or a toujours été disponible sous une forme ou une autre tout au long de centaines voire de milliers de systèmes économiques. Pour décider ou non de faire un investissement dans l’or dans le climat actuel, nous devons adopter une vision à long terme dans ce qui est un marché jeune.

En 1971, Richard Nixon a mis fin au lien entre l’or et le dollar. Ce qui veut dire que le dollar US n’était plus convertible en or. Ceci a libéré le commerce de l’or aux Etats-Unis, avec les particuliers capables d’acheter de l’or pour l’investissement à partir de décembre 1974. Ce qui veut aussi dire que les autres devises majeures qui étaient liées au dollar de par l’accord de Bretton Woods, étaient aussi des devises flottantes. Donc le monde est entré dans une nouvelle expérience de monnaie non financée, souvent connue sous le nom de monnaie fiat ou fiduciaire.

Les gouvernements aujourd’hui sont la seule autorité derrière notre monnaie. Libéré de son utilisation en tant que monnaie, l’or a cependant depuis 1971 établi son prix sur le marché libre croissant des métaux précieux dans le monde entier. Dans les dix ans qui ont suivi Bretton Woods, les particuliers occidentaux pouvaient acheter et vendre de l’or. Dix ans plus tard, le gouvernement indien déréglementait son marché de l’or, alors que la chute de l’Union soviétique amenait la liberté de commercer de l’or en Russie et en Asie centrale. Dix ans après cela, la Chine a commencé à ouvrir son marché de l’or aussi.

Observer toutes les classes d’actifs depuis 1971 serait comme égaler aujourd’hui avec une période avant tant de changements de la technologie et des avancées de la communication. Mais sur un horizon de vingt ans, les investisseurs américains pourraient vouloir considérer l’or et sa valeur contre deux indicateurs économiques spécifiques. D’abord le PIB des Etats-Unis, la plus large économie en tant que pays unique. Ensuite, il y a le Dow Jones Industrial Average (DJIA), l’indice de la bourse américaine très largement suivi et cité.

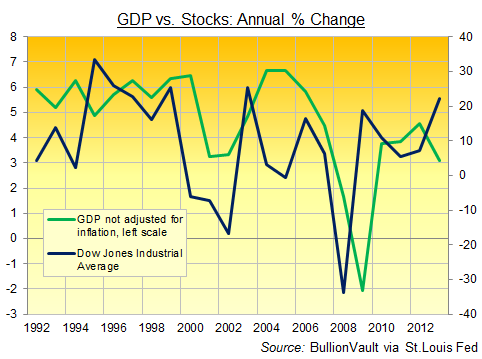

Variation du PIB (GDP) contre actions américaines (DOW) (en pourcentage)

Le PIB et le Dow sur la graphique ci-dessus évoluent en tandem. Bien sûr il y a des exceptions, mais c’est proche. Et avec le Dow indiquant en général la direction de l’économie. Les nombres représentent leur performance sur une base annualisée vers le haut et vers le bas en termes de pourcentage.

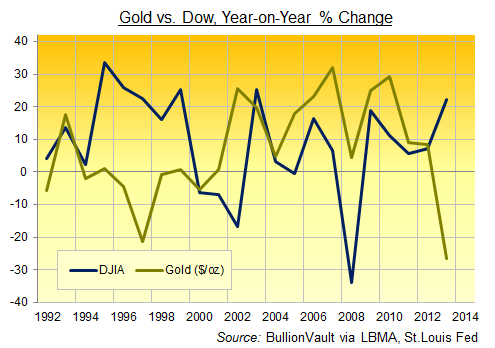

Le graphique suivant montre un changement des cours de l’or sur la même période, encore en pourcentage. L’or bouge dans la direction opposée dans la plupart des cas. Donc l’or remplissait entièrement son rôle d’assurance financière quand le marché boursier performait bien. Car l’or ne performait pas bien.

Variation de l’or contre le Dow, d’une année sur l’autre, en pourcentage.

Ce que ces graphiques indiquent clairement est que l’or a servi sa fonction primaire de long terme comme une réserve de valeur quand les autres choses ont failli. Quand les soucis majeurs concernant l’économie mondiale prennent forme l’or est un actif négociable majeur qui s’est maintenu sous pression. Imaginons, quand on observe le graphique de vingt ans, que vous êtes l’un de ces investisseurs assez sages pour garder 5 à 10% de votre portefeuille en or et construisez cette réserve au cours du temps dans cette échelle de temps. Ces investisseurs ont reçu les récompenses et la réassurance de l’investisseur conservateur. Car ce programme d’assurance a payé.

En considérant ceci, réfléchissons sur la façon dont le marché boursier a regagné presque tout son élan sur le dos de l’assouplissement quantitatif. Cela a profondément changé l’environnement économique. Cette mesure actuelle des banques centrales, qui est une expérience, ne peut pas continuer pour toujours. Comme l’économie américaine et mondiale réagirons alors que son stimulus économique, une drogue en fait, est retiré ou ralenti ? Quel manque sera ressentie dans les marchés boursiers et les économies mondiales ? Voulez-vous être pris dans cette tourmente en tant qu’investisseur sans dispositions ?

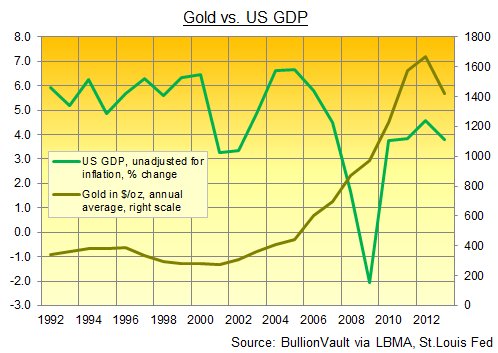

Or ($/ once, droite) contre PIB US (%).

Depuis que le boom des tech-stocks est devenu un krach entre 2000-2003, nous avons eu la crise des hypothèques en 2005-2007, la faillite des Lehman (et presque la faillite de tout le reste) en 2008, le début de la crise de la zone euro en 2010, et la rétrogradation de la note de crédit des Etats-Unis à l’été 2011.

L’or est maintenant en baisse cette année 2013. Mais cela ne diminue pas la valeur de l’or ou son utilisation, et comme toute politique d’assurance le meilleur moment pour en contracter une est avant que vous en ayez besoin. Le rôle de l’or en tant qu’actif non corrélé (libre de tout autre indicateur majeur et prix d’investissement) sert à protéger plutôt qu’à enrichir.

Bien sûr, cela ne veut pas dire qu’il n’y a pas d’opportunités de trading pour les acteurs de cours terme aussi. Mais gagner de l’argent est possible sur une base quotidienne ce n’est pas le but premier de la détention d’or. Par exemple, Kraft Foods (KRFT) (Lu, Milka, Toblerone…) sur le Nasdaq. Sa valeur en tant qu’action provient des produits que Kraft vend et distribue et pas du mouvement des prix de l’action. Mais il y en a qui trade cette action pour le mouvement des prix.

Des traders de court terme ont joui de beaucoup d’action des prix de l’or en 2013. Mais la baisse des cours de cette année n’est qu’une page dans la très longue histoire du métal jaune, et seulement une page du chapitre actuel. La valeur intemporelle de l’or, une constante pour l’humanité dans le monde entier, reste non affectée.

BullionVault permet d'acheter de l'or en ligne.

Flux RSS

Flux RSS