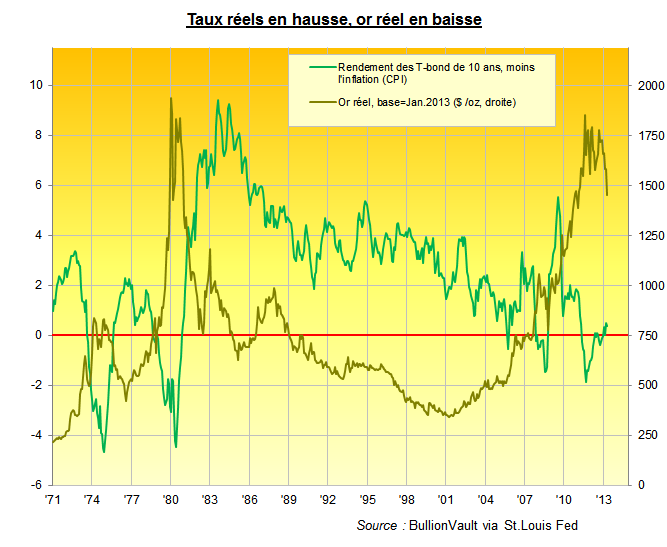

Les vrais taux d’intérêt réels contre l’or

L’assouplissement quantitatif et les taux à zéro n’ont pas fonctionné. Donc il nous en faut plus, n’est-ce-pas ?

« L’or attire des capitaux d’investissement quand les autres classes d’actif ne paient pas », écrit Adrian Ash pour BullionVault.

Donc maintenant que les actions ont clairement regagné de leur attrait après plus d’une décennie de ce que les professionnels de la finance préfèrent que l’on appelle des rendements « sur-optimaux », l’investissement dans l’or a perdu de son urgence pour les gestionnaires d’argent. En effet, c’est devenu un bon petit pari « short » contre lequel trader tout en choisissant le nouveau gagnant du prochain pic historique de l’indice S&P.

Plus parlant que les actions, cependant, la baisse de 20% de l’or en termes réels depuis le pic de l’été 2011 a coïncidé avec une relance des taux d’intérêt réels. Il se peut que vous ne vous en soyez pas rendu compte. Quiconque épargne pour sa retraite ou tente d’acheter une pension sur le marché des annuités ne s’en est certainement pas rendu compte. Mais le guru des obligations, Bill Gross, a affirmé que les taux d’intérêt devraient augmenter maintenant que le « marché haussier de trente ans des obligations a pris fin en avril ».

Ceci-dit, si on en croit le marché de l’or, le cycle des taux d’intérêt est en fait passé vers le haut il y a deux ans.

L’or offre, c’est bien connu, une protection naturelle contre l’inflation ravageant les autres actifs dans votre fond de retraite ou votre portefeuille d’épargne. Mais il n’agit que comme protection contre l’inflation quand ils en ont besoin. Car si les obligations ou les espèces à la banque battent l’inflation d’elles-mêmes, le besoin d’or est moindre.

Ce n’était, par exemple, que lorsque le vrai rendement offert par les bons du Trésor US de 10 ans ne passe sous les 2% par an en 2001 que l’or a finalement laissé son marché baissier de vingt ans, commencé quand les taux d’intérêt avaient bondi à presque deux chiffres pour étouffer l’inflation au début des années 1980. Les rendements réels des obligations US et britanniques, moins les taux officiels de l’inflation, ont continué de baisser, atteignant finalement des bas de trente ans (juste quand l’or culminait) il y a presque deux ans.

D’accord, les chiffres de l’indice des prix à la consommation sont douteux, et les taux réels sont toujours vraiment misérables. Mais la trajectoire a pour le moment bougé contre l’investissement dans l’or et pour le rendement offert par un revenu fixe. « Nous commencions en fait à alléger nos position en janvier 2012 », a affirmé Steve Cucchiaro de Windhaven Investment Management, précédemment le huitième plus grand détenteur d’actions de la SPDR Gold Trust fund (ticker : GLD), mais pas plus, comme il l’expliquait aux micros de CNC jeudi dernier.

Cucchiaro a dit que ce qui l’avait amené à réduire les positions de son fond de 13% de sa valeur totale de 17 milliards de dollars était le comportement des investisseurs, indiquant un appétit croissant pour la vente à découvert par les traders à cause de la déception du manque de nouveaux pics des cours de l’or. Mais même s'il voit des taux d’intérêts négatifs comme un contexte favorable, « nous étions chargé au maximum en or pour la majorité des dix dernières années, en remontant à l'époque où Alan Greenspan avait poussé les taux d’intérêt vers le bas sous le taux de l’inflation après l’explosion de la bulle Tech Stock. »

Bon timing, et pour toutes les bonnes raisons. Mais d’autres haussiers sur l’or de renom maintiennent le cap. Ceux qui daignent parler aux médias disent qu'ils continuent de craindre les risques d’inflation à venir, incités bien sûr par la poursuite sans fin des banques centrales des taux d’intérêt réels les plus bas possibles. Grâce à un manque d’inflation, cependant, les taux réels ont augmenté.

En d’autres termes, il n’y a pas assez d’inflation écrit Paul Krugman en parlant de l’économie américaine dans le New York Times. La Banque d’Angleterre a aussi montré « un manque inquiétant d’appétit pour essayer de remettre en route une reprise économique décente», selon une moins partiale Vicky Redwood à Capital Economics, écrivant dans City AM. Le chancelier britannique George Osborne souhaite voir plus « d’activisme monétaire » aussi. En plus des banques centrales déjà créant et dépensant assez de monnaie pour absorber un tiers de la dette nationale britannique.

L’assouplissement quantitatif et les taux d’intérêt à zéro n’ont pas marché, en bref. Donc il en faut plus, tout le monde nous le répète, faisant référence au miracle de l’économie du premier ministre japonais Abe, ajoutant maintenant 175 points à la moyenne du Nikkei pour chaque cent que le yen japonais perd contre le dollar.

Les inflationnistes d’aujourd’hui auront peut-être ce qu’ils veulent un jour. Les baissiers sur l’or d’aujourd’hui pourraient encore regretter d’avoir vendu, ou vendu à découvert, leur assurance contre l’inflation.

BullionVault permet l'achat d'or physique sur internet

- -Vous voulez syndiquer nos articles ou devenir un affilié, contactez-nous : assistance@BullionVault.fr

- Application BullionVault pour iPhone & Android pour voir les cours de l'or et de l'argent en direct, acheter des métaux, les vendre, consulter son compte BullionVault...

-----------------------------

Informez-vous sur les risques

Tous les articles publiés ici ont pour but d'informer votre décision, et non pas de la guider. Vous êtes seuls à pouvoir décider du meilleur placement possible pour votre argent, et quelque soit la décision que vous prenez, celle-ci comportera un risque. Les informations ou données incluses ici sont déjà peut-être dépassées par les événements, et doivent être vérifiées d’une autre source, au cas où vous décideriez d’agir.

Flux RSS

Flux RSS