Les stocks d’or des entrepôts du Comex (2/2)

Seconde partie d’un article sur le Comex.

Voir la première partie de l'article ici (nous y évoquions le fonctionnement des stocks d'or sur le Comex).

Comment fonctionnent les récépissés d’entrepôt du Comex ?

Un récépissé d’entrepôt est un instrument au porteur, très similaire à un chèque. Il peut être cédé à un tiers. Le détenteur du récépissé paie les frais de stockage. La plupart du temps quand les gens prennent livraison d’un récépissé d’entrepôt ils le laissent avec leurs brokers. Dans certains cas des gens peuvent vouloir prendre possession du récépissé eux-mêmes. C’est rare, tout comme avec les certificats d’équités ou d’obligations, personne en fait ne prend plus livraison des documents. Mais cela est toujours possible moyennant finance.

Si une personne possède un récépissé d’entrepôt, l’or qu’il représente est toujours dans les réserves enregistrées, même s’ils ont pris livraison physique du document. Ils peuvent toujours re-livrer les récépissés sur le marché en vendant les contrats.

Comment fonctionne le marché des Futures or ?

Sur le marché, les contrats de Futures sont négociés. Ces contrats sont des accords pour livrer une quantité et une qualité spécifiques de métal précieux à une date donnée.

A cause de la possibilité de marges sur ces contrats, ce qui veut dire payer une caution sur une valeur supérieure de l’or, il y a beaucoup de liquidité sur le marché. Une grande partie de cette liquidité est fournie par les spéculateurs qui essayent de faire de l’argent sur la direction des cours de l’or. Cela permet à l’industrie de l’or (les producteurs miniers, les raffineries, les manufacturiers et les détaillants) de se protéger contre le risque du marché, couvrant leurs expositions aux mouvements des cours en négociant des contrats sur les prix dans le futur. C’est la raison pour laquelle le marché des Futures or existe.

La plupart des positions sur les contrats des Futures de commodités sont fermées avant la période de livraison. Ce qui veut dire que le plus souvent, les gens qui ont un contrat pour négocier sur le marché liquident leurs engagements contractuels avant de prendre livraison. Mais cela ne veut pas dire que tout ce secteur est fondé sur la spéculation. Par exemple, une firme de production de bijoux peut avoir un contrat pour vente un contrat d’or alors qu’ils achètent de l’or physiquement. Peut-être parce que le produit qu’ils fabriquent n’a pas encore été vendu à un client.

Pour des questions de simplicité, imaginons un bijoutier qui a besoin de 100 onces d’or pour faire 400 alliances en or. Le processus peut lui prendre deux semaines, et pendant cette période de temps il peut ne pas vouloir prendre de risque sur le prix. Alors le bijoutier décide de vendre un contrat or (100 onces) sur le CME au même moment qu’il achète l’or physique pour la production [opération connue sous le nom de hedging]. De cette façon il est protégé, ce qu’il veut dire qu’il n’a plus de risque sur le prix. Dans deux semaines, quand les alliances sont prêtes et qu’il a trouvé un acheteur, il vend les alliances à l’acheteur et au même moment il rachète le contrat.

Dans ce cas, il n’y a pas de règlement du physique par l’intermédiaire du marché des commodités. Il y a beaucoup d’exemples similaires à celui-ci qui sont utilisés tous les jours, d’une façon ou d’une autre, pour ceux qui se protègent [hedge] sur les commodités. Un facteur principal sur le marché de l’or est qu’en général, quand les stocks d’or enregistrés diminuent, cela veut dire que le cours de l’or baisse également. Ceci indique que l’or est mieux utilisé en dehors du marché plutôt que détenu sur le marché. En ce qui concerne la quantité totale des réserves admissibles et enregistrées dans les entrepôts du CME, elle a aussi tendance à suivre les prix plus haut et plus bas. Quand les cours de l’or augmentent, cela attire plus d’investisseurs, qui utilisent l’or en le détenant comme réserve de valeur. Ce métal lui-même a besoin d’être stocké, et il est important de se souvenir que, comme nous l’avons évoqué plus haut, les entrepôts du Comex s’en chargent. Même chose pour la conservation des barres d’or pour la livraison des contrats de futures.

Plus les cours sont en hausse, plus les personnes souhaitant en détenir sont nombreuses. Donc plus il y a de métal détenu dans les entrepôts pour le compte des investisseurs. Et quand les cours baissent, comme ils l’ont fait au cours des neuf derniers mois, certains détenteurs de métal jaune trouveront de meilleurs placements en dehors des réserves occidentales. Comme par exemple, certains se sont convertis aux barres d’un kilo qu’affectionnent les investisseurs asiatiques [les kilobars] payant actuellement en Chine 20 dollars l’once de prime au-dessus des cours internationaux.

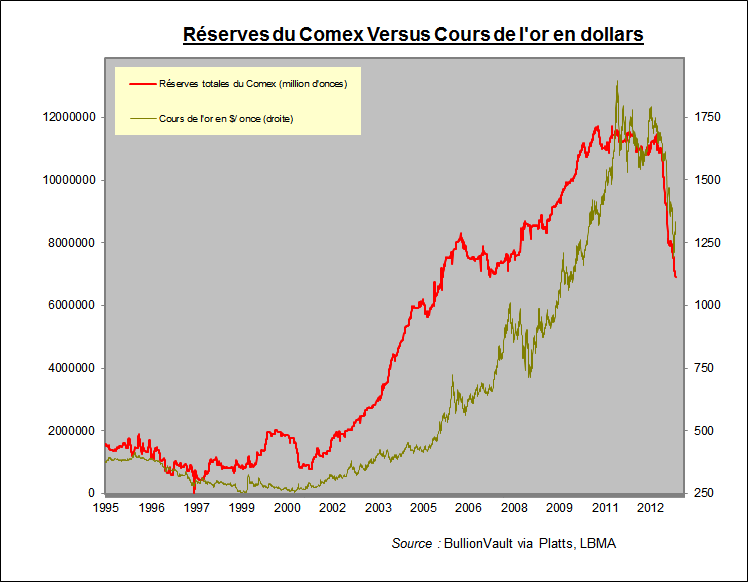

Stocks d'or du Comex contre cours de l'or en dollars / once

Comme vous pouvez le voir, il y a peu d’urgence ou d’importance dans le plongeon de 2013 des réserves d’or des entrepôts du Comex. Les quantités brutes sont plus faibles, mais elles sont meilleures que toute autre période avant 2005. En observant le niveau des réserves des entrepôts, il est difficile et présomptueux d’extrapoler les fondamentaux du marché depuis les réserves d’or admissibles et enregistrées à tout moment. Il y a encore beaucoup de métal, et il y a des centaines de millions de dollars d’or négociées chaque jour sur le Comex, pour des centaines de raisons différentes. Donc cet aspect du marché n’est qu’une partie de l'iceberg.

Pour prendre connaissance de la vue d’ensemble qu'ont les acteurs du marché, qui ont de l’expérience et l’ont étudié, vous pouvez consulter les chiffres et les rapports de US Geological Survey, un service du gouvernement américain qui offre des informations gratuites. D’autres firmes comme le CPM Group, GFMS ou Metals Focus Limited, partagent également leurs connaissances du marché, mais moyennant finance.

Flux RSS

Flux RSS