Le nouveau fixing de l'or de Shanghai : ce qu'il faut savoir

Caractéristiques de cette nouvelle enchère de formation des prix en Chine.

La nouvelle enchère SHAU s'inspirant de la formation des prix de référence de l'or de Londres va-t-elle venir compléter ou défier sa grande sœur britannique ?

La bourse de l'or de Shanghai a lancé la semaine passée un nouveau prix de référence de l'or, ou fixing de l'or.

L'objectif ici est de trouver un prix pour tout le marché, dans ce pays premier producteur et premier importateur de métal jaune au monde, qui viendra complémenter, défier, voire supplanter le cours de référence quotidien de Londres établi depuis très longtemps, selon des officiels, des traders et des analystes commentant ce lancement.

La nouvelle enchère du cours de référence de l'or à Shanghai "concentre" l'offre et la demande deux fois par jour (lors des jours ouvrés), pour trouver le prix unique deux fois par jour qui permettra de régler un maximum d'achats et de ventes d'or entre professionnels.

Cette méthode, que les Anglo-Saxons appellent le tâtonnement, ou l'enchère walrasienne, est inspirée par le même processus de formation des prix qui date d'un siècle et que l'on trouve à Londres (ex fixing).

Traité sous le code "SHAU", le nouveau "prix de base de Shanghai reflétera entièrement l'offre et la demande", a indiqué un rapport de 30 pages par la bourse de l'or de Shanghai ou SGE, ajoutant que cela représente l'ensemble du marché de l'or chinois.

L'or de Shanghai et l'or de Londres se complètent, a indiqué l'organe de presse étatique People's Daily dans un article intitulé la " Chine accroît son influence sur la formation des prix mondiaux de l'or ".

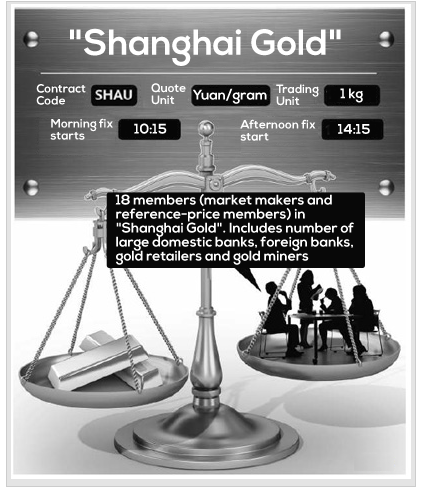

L'or de Shanghai : SHAU ; unité de cotation yuan/gramme ; unité de négoce 1kg ; fixing du matin à 10H15 et fixing de l'après-midi à 14H15. Les 18 membres du marché de l'or de Shanghai comptent un nombre de grandes banques domestiques, de banques étrangères, de détaillants d'or et de compagnies minières aurifères. Source : SGE.com / People's Daily

La Chine est un marché de 1,2 milliard de personnes et ne peut simplement pas être négligée, a indiqué le président du groupe suisse d'affinerie MKS (membre du fixing de Shanghai), Marwan Shakarchi, s'expliquant mardi dans le forum professionnel sur l'or de Thomson Reuters.

Je suis convaincu que dans le futur nous n'allons pas dire que les cours en Chine offrent une prime ou une réduction sur les cours de Londres, mais l'inverse, a ajouté Shakarchi.

Les prix internationaux montrent habituellement une réduction pour l'or livré à Londres, le cœur du marché professionnel mondial de l'or, par rapport aux autres lieux, notamment la Chine et l'Inde.

Cette différence fait que des négociants achètent à Londres et vendent à Bombai ou Shanghai, créant un flot crucial d'importations vers ces pays consommateurs.

Mais Pékin et Delhi ont interdit les exportations d'or. Donc les négociants ne peuvent exploiter et effacer toute prime de l'or de Londres quand des marchés asiatiques importants ont trop d'offre pour peu de demande, pas sans essayer de contourner l'interdiction en envoyant des produits bruts semi-manufacturés.

Tant que cette interdiction reste en place (car le politburo chinois considère que l'or est un métal "stratégique"), les banques mondiales pourraient voir le nouveau fixing de Shanghai comme une opportunité pour seulement vendre ou établir des stocks domestiques, plutôt que d'obtenir du métal d'autres marchés ou d'équilibrer les positions de négoce ailleurs dans le monde.

Après le lancement en 2014 du comité international de la bourse de l'or de Shanghai, le nouveau fixing de l'or chinois est un autre événement d'envergure dans le développement de l'internationalisation, a indiqué mercredi l'agence de presse chinoise Xinhua.

Le trading sur le SGE permet aux négociants domestiques et étrangers d'acheter et de vendre des contrats pour l'or détenu dans la zone de libre-échange de Shanghai en utilisant les yuans détenus dans des comptes en offshore. Le volume de négoce a explosé après le lancement de septembre 2014, dépassant brièvement en mars 2015 les volumes des contrats principaux de la bourse chinoise Au(T+D) pour du métal onshore.

Mais les volumes de la bourse internationale ont alors chuté vers zéro à quatre reprises au moins, entre juillet et septembre, puis ont récupéré jusqu'ici en 2016 vers seulement 5% du pic du printemps dernier.

Les volumes de négoces des contrats domestiques Au(T+D) ont à l'inverse établi une série de nouveaux pics record.

Les volumes journaliers moyens de la nouvelle enchère des prix de l'or pour l'association à Londres, la LBMA, ont entre-temps doublé les cinq derniers mois de l'ancien fixing de Londres, avec le nombre de participants directs réunissant les ordres d'achat et de ventes de leurs clients passant de 5 à 13. Les participants incluent aussi la Banque de Chine et la ICBC, le géant chinois plus important que tout autres banques dans le monde en termes d'actifs.

Nous voyons cela comme un tremplin vers un marché de négoce à plusieurs points d'accès qui comprendra Londres, New York et Shanghai, a affirmé Greg Collett, directeur des produits d'investissement pour le World Gold Council, l'organisation en charge du développement du marché.

Cela aidera les investisseurs à avoir une meilleure compréhension de la différence des prix entre la Chine et ces autres marchés, a ajouté le Conseil mondial de l'or.

Comment fonctionne le fixing de l'or de Shanghai ?

Comme le fixing de Londres, le fixing de Shanghai commence avec une suggestion de prix, reflétant dans les grandes largeurs le niveau en direct des prix du négoce.

A Londres, le prix d'ouverture est suggéré par un président (humain). L'enchère du SHAU prend quant à elle le prix moyen suggéré dans une période précédente de cinq minutes.

Chaque membre faiseur de marché assemble les ordres d'achat et de vente de ses clients à ce prix et rapporte le solde total, désirant ou offrant du métal. Le SGE additionne toutes les positions des membres et suggère un nouveau prix (jusqu'à l'équilibre entre les ventes et les achats), qu'il soit plus haut ou plus bas, afin de dissuader ou d'encourager les deux côtés.

Les tours des enchères durent 30 secondes dans les deux villes. Pour gagner du temps en essayant de trouver une correspondance parfaite, un léger déséquilibre est permis (10 000 onces ou 311 kg à Londres, 400kg à Shanghai). Comme à Londres, toute vente ou tout achat supplémentaire nécessaire est divisé de façon équitable entre les membres faiseurs de marché, au nombre de 12 à Shanghai, ce qui inclut aussi la Banque de Chine et la ICBC.

Londres et Shanghai nécessitent aussi une livraison physique dans les deux jours qui suivent l'enchère. Mais alors que les prix de l'or de la LBMA sont pour des barres de 400 onces respectant les spécifications du standard de Bonne livraison de la LBMA (avec une pureté minimale de 99,5%), le SGE fonctionne avec les barres d'or d'un kilo, suivant ses propres standards, fixés en consultation avec la LBMA en juillet dernier, et avec une pureté de pas moins de 99,99%.

Flux RSS

Flux RSS