La masse monétaire et le cours de l’or

L'or : Où en serons-nous en janvier 2014 ? …

« Beaucoup d’entre nous chez Casey Research n’aiment pas faire de prédictions des cours », écrit Jeff Clark, le rédacteur de Big Gold newsletter de Casey.

Nous n’aimons certainement pas faire de telles prédictions avec une date spécifique. Mais il est difficile d’ignorer la corrélation entre la masse monétaire américaine et les cours de l’or.

Cette corrélation montre que nous verront l’or à 2 300 dollars en janvier 2014.

Il y a beaucoup de graphiques sur le long terme qui montrent une relation entre l’or et plusieurs autres formes de monnaie (et crédit). La plupart montrent que l’un sur-performe jusqu’à ce que l’autre le rattrape.

Mettons à zéro les circonstances actuelles, c'est-à-dire l’expansion de la base monétaire américaine depuis la crise financière qui a commencé en 2008.

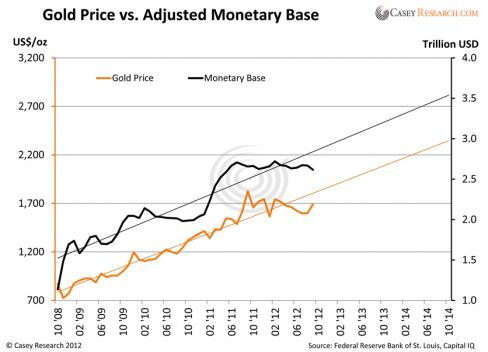

Voici la performance des cours de l’or comparés aux expansions de la base monétaire depuis janvier 2008.

Figure 1 : Cours de l'or contre Base monétaire ajustée

Vous pouvez voir que les tendances sont très similaires. En fait, le coefficient de corrélation est à un incroyable +0,94.

Depuis que la Fed a déclaré « QEternité » [ou l’assouplissement quantitatif (QE) sans échéance], il est logique de conclure que son expansion de la base monétaire continuera. Si elle s’accroît à la même allure jusqu’à janvier 2014, il y a une forte probabilité pour que le cours de l’or atteigne 2 300 dollars à un moment. C’est en gros 30% d’augmentation en l’espace de quinze mois.

Et à la fin de l’année 2014, l’or pourrait facilement atteindre une moyenne de 2 500 dollars l’once. C’est 41% au-dessus des cours actuelles.

Certains argumenteront qu’il n’y a pas de loi qui dit que cette corrélation va continuer. C’est vrai. Et peut-être que la Fed n’imprimera pas jusqu’en 2014. C’est possible.

Mais il n’y a pas que la Banque centrale américaine qui imprime de la monnaie…

- Le président de la Banque centrale européenne (BCE), Mario Draghi, a déclaré qu’elle achèterait des quantités illimitées de dettes souveraines européennes.

- La Banque centrale du Japon étend son programme actuel d’achat d’environ 10 mille milliards de yens (ou 126 milliards de dollars), à un total de 80 mille milliards de yens.

- Les chinois, les britanniques, les suisses, ajoutent tous à leur bilan.

Les plus grandes économies du monde sont toutes en train de dévaluer leurs devises. Ce ne sera pas sans conséquences. L’or et l’argent-métal seront les bénéficiaires directs, en commençant par les augmentations des cours.

Il y a d’autres conséquences, bonnes et mauvaises, de l’or atteignant les 2 000 dollars et ne s’arrêtant pas là. Nous pensons que les investisseurs devraient être prêts pour :

- L’offre serrée : A mesure que les cours grimpent et attirent plus d’investisseurs, mettre la main sur de l’or peut devenir de plus en plus difficile. Des délais de livraison pourraient devenir chose courante. Ceux qui n’ont pas acheté une quantité suffisante devront attendre en ligne, au propre comme au figuré.

- L’augmentation des primes : une conséquence naturelle de l’offre serrée est des commissions plus fortes. Elles ne resteront pas à des niveaux actuels indéfiniment. Les primes ont doublé et plus au début de 2009, et les marges pour les pièces silver Eagles et les Maple Leafs ont approché les 100%.

- Les profits croissants des producteurs. Si les marges sur la production de l’or sont en moyenne de 1 000 dollars l’once maintenant, que ce seront les profits quand la moyenne sera de 1 500 dollars ? 2 000 ? L’or peut augmenter beaucoup plus vite que les coûts d’opération, donc cela serait possible. Imaginez ce que cela pourrait faire aux dividendes, surtout celles liées aux cours de l’or et / ou aux profits.

- Le point critique pour une manie. Il y aura un point d’inflexion quand les masses entreront dans ce marché. L’investisseur moyen ne voudra pas rester derrière. Cela arrivera-t-il quand l’or atteindra les 2 000 dollars ? Les 2 500 dollars ?

Le message derrière ces résultats probables est de continuer d’accumuler de l’or, ou de commencer sans délai. Attendre aura des conséquences en soi.

Jeff Clark pour Big Gold newsletter

Traduit par BullionVault.fr

- L’utilisation du contenu de cette page ne peut se faire sans la permission de son auteur et traducteur. Lors de la republication de cet article, veuillez indiquer impérativement le nom de l’auteur, et les liens http://www.caseyresearch.com/cm/how-big-investment-funds-are-buying-gold?ppref=CSR422ED1012A et https://or.bullionvault.fr/. Merci.

Flux RSS

Flux RSS