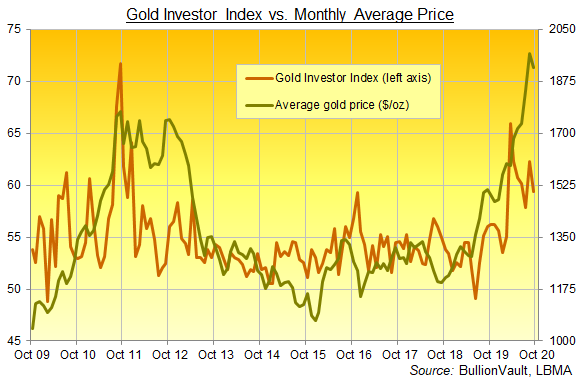

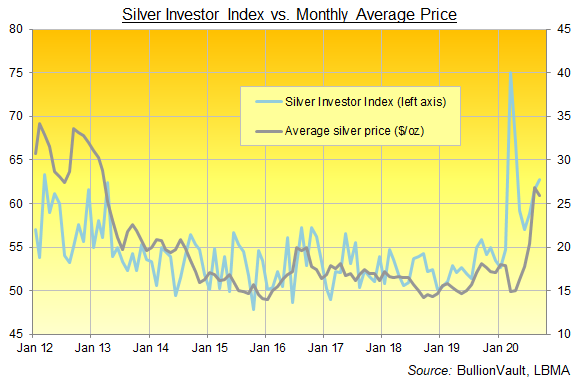

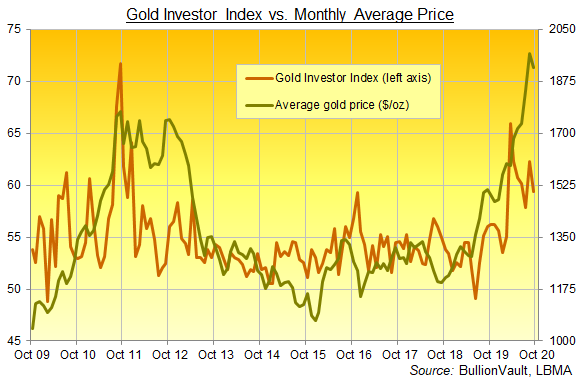

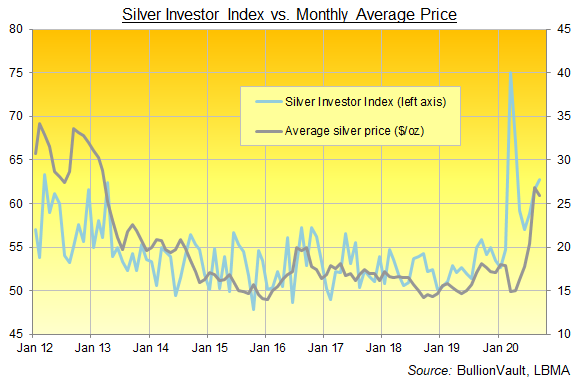

L'année 2020 continue avec les records d'or et d'argent en raison de la chute des prix

La hausse des prix est moins frénétique que celle de 2011, mais elle se maintient...

La hausse des prix est moins frénétique que celle de 2011, mais elle se maintient...

Avertissement : Tous les articles publiés ici ont pour but d'informer votre décision, et non pas de la guider. Vous êtes seuls à pouvoir décider du meilleur placement possible pour votre argent, et quelle que soit la décision que vous prenez, celle-ci comportera un risque. Les informations ou données incluses ici sont déjà peut-être dépassées par les événements, et doivent être vérifiées d’une autre source, au cas où vous décideriez d’agir. Voir nos termes et conditions.