Cours de l’or en 2012 : Trois risques réels

Appréhendez-vous la fin de ce marché haussier… ?

Si vous avez suivis nos articles, vous devriez vous souvenir de la façon dont l’or rend la crise financière plus digeste, écrit Adrian Ash chez BullionVault.

Les haussiers n’ont pas eu beaucoup de soucis à se faire, du moins rien qui ne causerait des insomnies. En fait, la plupart seront sans doute heureux de la chute de 20% du cours en fin 2011… Vous savez, de quoi rester vigilant…

« Nous pensons que le pic (du cours de l’or) sera atteint vers la fin de l’année ou peut-être dans le courant du premier semestre de l’année prochaine (2012)» déclare Neil Mead, directeur de recherche pour GFMS, le cabinet de conseil sur les métaux précieux, par l’intermédiaire de l’agence de presse Thomson-Reuters en 2011.

Quel a été le déclencheur de ce pic final du prix de l’or et de son déclin ? « Tout indicateur pour le marché que les déséquilibres structurels et les problèmes variés affectant la force de plusieurs devises se trouvent derrière nous, et que nous nous éloignons de cette situation actuelle de crise financière », explique Neil Meader à TheStreet, qui a lancé le dernier sondage de GFMS (Gold Survey Update ) à New York mardi dernier.

Maintenant, quelque soit la façon dont vous comprenez ce risque, les investisseurs en or devraient peut-être se réjouir de voir le fournisseur numéro un mondial des données et des analyses signaler un tel événement. Car, tout comme considérer les reculs dans un marché haussier, il ne peut qu’être sain de contempler de temps à autre une fin inévitable.

En particulier, « un déclencheur manifeste pour lequel il faut faire attention est le début d’une augmentation sérieuse des taux d’intérêt. Parce que, pour que l’investissement en or soit populaire, vous avez vraiment besoin de taux d’intérêt bas », affirme Neil Meader.

Bien sûr, le risque d’avoir des taux d’intérêt élevés en 2012 semble aussi élevé que les taux d’intérêt sur liquidités eux-mêmes en ce moment. C’est-à-dire quasi nul. Même quand les coûts des emprunts ou les intérêts sont mieux que rien, ils ne le sont plus lorsque l’on prend en compte l’inflation (déduire le taux d’inflation de l’intérêt que l’on vous paie sur les comptes bancaires, cela amène le taux de 0% bien en dessous de zéro). Et chez BullionVault, nous répétons aux gens que c’est ce taux (le vrai taux d’intérêt) qui compte vraiment au final pour les fluctuations de la demande en or.

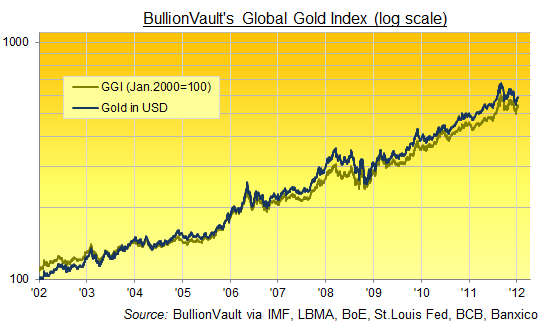

Figure 1 : Index Global de l’Or (IGO ou GGI) de BullionVault (échelle logarithmique) contre le prix de l’or en dollars US.

Ne revenons pas sur la logique ici. Notons seulement que l’instinct des épargnants du monde entier est de privilégier le métal jaune, l’or rare et indestructible, sur l’inflation et le risque de défaillance bancaire quand les liquidités à la banque sont en décalage avec le coût de la vie. D’où l’augmentation des cours de l’or internationaux (en plusieurs devises, plutôt que seulement en dollars) au cours de la dernière décennie. Ceci est amplement démontré dans notre figure 1 sur l’augmentation de l’Index Global de l’Or (IGO) ci-dessus.

L’IGO de BullionVault fixe le prix de l’or contre un panier pondéré de monnaies des 10 premières devises (mesuré par l’importance des économies émettrices). Donc oui, le dollar est au top, puis l’euro, puis le yuan chinois, le yen japonais, la livre sterling, etc. L’IGO a augmenté cinq fois au cours de la dernière décennie, tel que l’a fait l’index S&P des 500 plus grandes sociétés américaines dans les années 1990. Contrairement aux S&P, cependant, l’or n’avait pas déjà augmenté cinq fois au cours des quinze dernières années.

L’histoire montre que le marché haussier de l’or ne peut grimper pour toujours. GFMS note depuis longtemps que « le prix de l’or changera éventuellement de direction. » Mais qu’en attendant la grande chute des cours de l’or, et que cela se voit ou pas en fin 2012 ou début 2013, ou peut-être un peu plus tard, sinon au moment où se terminera cette crise financière et que les choses reviennent à la normale. Voici trois choses qui feront prendre du valium aux propriétaires de métal jaune à un moment ou un autre de l’année.

1) Europe

Oui, bien sûr, l’or offre une assurance unique contre la défaillance du système bancaire ou contre la dévaluation, car il ne peut être détruit ou créé, et ce n’est la responsabilité de personne d’autre que vous d’y renoncer (du moment qu’il vous appartienne sans contestation possible). A cours terme cependant une contraction du crédit pourrait forcer le dollar à monter et drainer les liquidités des marchés d'instruments dérivés, ce qui inclus les contrats financiers à terme sur l’or (futures de l’or). Répétant l’impact du déclin des Lehman en 2008, la crise européenne du crédit au cours de la seconde moitié de l’année 2011 a forcé la chute du broker MF Global, aidant par ailleurs la position spéculatrice sur les marchés d'instruments dérivés américains à diminuer de moitié. Ce qui pourrait ébranler les prix à cours terme, même si la demande en investissement pour l’or pour les barres physiques et les pièces augmente par peur des réactions politiques et monétaire.

2) Chine

L’Empire du Milieu est censé être un terrain favorable pour les prix de l’or. Sans avoir pu dépasser le numéro un de 2009, l’Inde, il est probable que la Chine restera numéro deux encore cette année-ci. Mais à l’inverse des investisseurs ici à l’Ouest, la demande pour l’or chinois montre une corrélation significative et positive avec la croissance économique. Personne ne sait pour l’heure comment une contraction du crédit ou un « atterrissage brutal » peut affecter la demande la plus grandissante au monde pour l’or physique. Nous supposons qu’une situation de crédits tendus et qu’une croissance lente des salaires ne seraient pas bonnes pour l’or. La réponse de Pékin le serait peut-être, elle, bonne pour l’or, à en croire ce qui s’est passé en 2008 et 2009.

3) Volatilité

Garanties en 2011, la volatilité du cours de l’or est en retard sur les équités américaines, mais c’est un confort tout relatif si vous imaginez que posséder de l’or vous laisserez dormir à point la nuit. Posséder une propriété physique, de par la loi, veut dire que vous échappez au crédit, pas au risque des prix. C’est plutôt un avantage sur des produits des services financiers aujourd’hui, mais pour la préservation du patrimoine avec l’or contre la tempête, la volatilité grandissante est connue pour entailler le pouvoir d'achat des ménages indiens, la source unique de demande de l’or la plus importante au monde. Les importations ont dégringolé de 8% en 2011, grâce à un quasi effondrement les trois derniers mois de 2011. Il y aussi un risque clair que, après avoir augmenté chaque année depuis 2001, les récentes fluctuations des cours de l’or pourraient aussi dissuader les investisseurs occidentaux. Après tout, si l’or est supposément un refuge contre tout événement, il a baissé au cours de la seconde moitié de 2011, bien que son cours ait triplé pendant cette crise de cinq ans.

Voilà, tout ce bruit devrait vous tenir éveillé cette nuit. Pour demain, il y aura plusieurs autres cauchemars menaçant votre patrimoine ailleurs. L’augmentation de taux d’intérêt payés sur vos économies en liquidités ne devrait pas être l’un de ces cauchemars.

Prêt à acheter de l’or ?

Flux RSS

Flux RSS