Réduire la dette publique par l'inflation ?

Le niveau de la dette publique

dans de nombreux pays de l'OCDE et son effet négatif sur le développement économique est actuellement le sujet de discussion le plus à la mode. Si ce sujet de discussion est apparu voilà déjà quelques années, c'est suite à la crise économique et financière mondiale qu'il est devenu le sujet majeur, on pourrait dire "sur toutes les lèvres", écrit Eberhardt Unger pour La Quotidienne de MoneyWeek.

Les banques centrales et les gouvernements ont essayé de sortir de la crise avec des politiques monétaires ultra-expansives et avec des programmes de relance de plus en plus vastes. Les résultats sont décevants. Deux ans après le pic de la crise, l'économie mondiale se retrouve, de nouveau, dans une phase de ralentissement.

On ne peut même pas exclure le retour de la récession dans certains pays, et ceci d'autant plus maintenant que le service de la dette (intérêts + amortissements) prend une part de plus en plus importante dans les budgets publics.

Mais comment réduire la dette, de sorte que les Etats retrouvent des finances publiques solides ? Couper dans les dépenses est pratiquement impossible. En partie parce que cette solution n'a pas le soutien parlementaire nécessaire, mais aussi parce que, dans certains pays, le niveau de vie a déjà atteint le minimum vital.

Par ailleurs, vient s'ajouter le problème démographique : la population devient plus âgée et a besoin de plus de soins médicaux et d'aide financière, alors que, dans le même temps, la population active diminue. Aux Etats-Unis, 45 millions d'Américains reçoivent actuellement des cartes d'alimentation et le taux de chômage est de 9,1%.

Les possibilités de transfert de richesse des pays riches vers les pays pauvres existent mais sont limitées.

Aussi comme dernière possibilité, il ne reste que le moyen classique de l'inflation. Après plusieurs années d'inflation, le montant nominal de la dette reste le même à prix constant, mais il diminue en termes réels. L'histoire économique fournit une multitude d'exemples de ce phénomène. L'Etat assainit ses finances aux dépens de la population et particulièrement des épargnants.

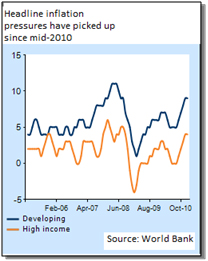

Une évolution dans ce sens semble se dessiner dans le monde entier. Dans les pays en voie de développement, la hausse des prix des matières premières (en particulier dans les secteurs énergétiques et alimentaires), ainsi que l'augmentation des capacités de production industrielle a conduit à une accélération de l'inflation.

Pour ces pays, la Banque mondiale estime l'inflation aux alentours de 7% au deuxième trimestre 2011 (d'une année sur l'autre).

Dans le même temps, dans les pays industrialisés, l'inflation, a augmenté de 2,8% et dépasse très souvent le plafond établi par les banques centrales. Kenneth Rogoff, ancien économiste en chef du FMI et maintenant professeur d'économie à l'université d'Harvard, propose de cibler un taux d'inflation de 4% à 6% pendant plusieurs années.

Cette solution bien qu'injuste – en particulier pour les épargnants – semble cependant être le chemin le plus direct pour espérer un nouveau redressement. De toute façon, laisser filer l'inflation sera non seulement injuste mais aussi douloureux. Mais les Etats ne peuvent peut-être qu'apprendre dans la douleur ?

Conclusion : réduire les déficits publics en laissant filer l'inflation est une solution qui est difficilement acceptable... mais il est actuellement difficile d'imaginer une autre voie.

Flux RSS

Flux RSS