11/04 L'or passe sous la barre des 2000 $...

Aujourd’hui, mardi 11/04/2023, à 14h25, à Londres, le cours de l'or est repassé sous la barre des 2 000 dollars et l'argent n'a pas réussi à tenir 25 dollars l'once. Le marché de Londres a rouvert après le long week-end de Pâques qui a apporté de solides données sur l'emploi américain, renforçant les attentes de nouvelles hausses des taux de la Fed, ainsi que la menace la plus forte à ce jour que la Chine se prépare à envahir Taïwan.

Le cours de l'or a donc glissé à 1 998 dollars après avoir dépassé les 2 000 dollars l'once lors de la vente aux enchères de référence de 10h30 à Londres. Le cours de l'or a maintenant dépassé les 2 000 dollars l'once pendant quatre jours consécutifs, égalant ainsi le record du 5 au 10 août 2020.

Le cours de l'argent a reculé de 10 cents à 24,90 dollars l'once alors que les marchés boursiers mondiaux ont augmenté et que le pétrole brut s'est maintenu au-dessus de 85 dollars le baril de Brent pour la sixième session consécutive depuis que le cartel des producteurs de l'Opep a annoncé des réductions conjointes de la production afin de "stabiliser" le marché.

Les porte-avions américains, alliés de Taipei, étant également présents dans la région, "la marine chinoise semble avoir simulé des frappes d'avions de guerre basés sur des porte-avions sur Taïwan", indique CNN après les trois jours d'exercices à balles réelles de Pékin, qui visaient à montrer que la Chine peut "sceller" l'île "séparatiste", un État indépendant depuis 1949.

Emmanuel Macron, le président français, qui a réduit d'un cinquième les avoirs de sa banque centrale en titres du Trésor américain au cours des 12 derniers mois, a terminé son voyage à Pékin pour rencontrer le président chinois Xi en appelant l'Europe à "construire notre autonomie stratégique" et à éviter de devenir "de simples suiveurs de l'Amérique... des vassaux au lieu d'un troisième pôle" dans le pouvoir mondial.

La plus grande économie du monde a créé 236 000 emplois en mars, selon des données américaines publiées vendredi, soit le nombre le plus faible depuis décembre 2020, mais conforme aux prévisions des analystes et suffisant pour ramener le taux de chômage à 3,5 %, proche du niveau le plus bas depuis 54 ans atteint en janvier.

Les paris selon lesquels la Réserve fédérale relèvera son taux d'intérêt directeur à 5,25 % lors de sa réunion de mai sont passés de 1 sur 2 à 3 sur 4 depuis la publication des chiffres de l'emploi de vendredi.

Mais plus de 98 % de tous les paris sur la décision de décembre prévoient maintenant que la Fed commencera à inverser ses hausses entre mai et Noël, le consensus plaçant maintenant les taux de fin d'année à 4,4 %, soit 0,7 point de pourcentage de moins que les prévisions de la banque centrale américaine.

"Avec les banques centrales du G10 et la Fed susceptibles d'avoir atteint les taux terminaux [c'est-à-dire les taux les plus élevés] d'ici le milieu de l'année", indique une note de la division de gestion de patrimoine du géant allemand des services financiers Deutsche Bank, "nous pensons que les prix de l'or devraient rester élevés", avec un soutien supplémentaire provenant de la "forte demande" parmi les banques centrales "susceptible de se poursuivre".

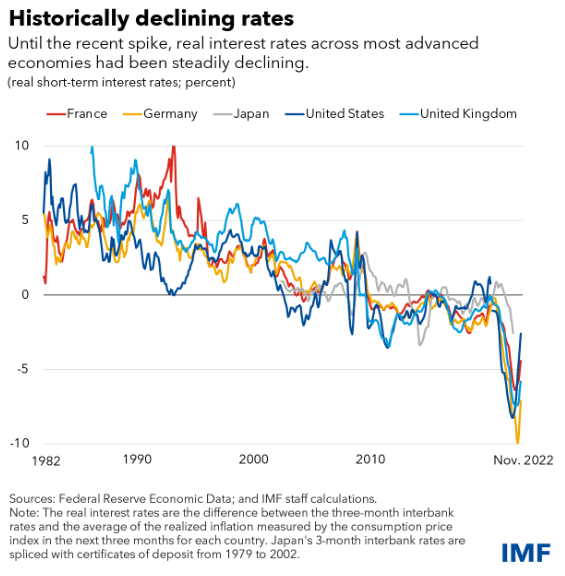

"L'or bénéficie de la faiblesse du dollar et des achats des banques centrales", indique la dernière étude mensuelle de la banque mondiale HSBC, mais la production minière augmente et les rendements réels posent problème, c'est-à-dire le taux d'intérêt offert par les liquidités et les obligations à long terme après prise en compte de l'inflation.

Ceci est une version traduite de ce commentaire en anglais sur le graphique des cours.

Meilleure stratégie d'investissement dans l'or : ce n'est pas les pièces d'or !

Flux RSS

Flux RSS