21/10 Les taux d'intérêt réels américains augmentent...

...mais l'or atteint de nouveaux records alors que les avertissements sur la dette se multiplient avant l'élection de 2024.

Aujourd'hui, le 24/10/2024, les cours de l'or dans toutes les principales devises ont continué à atteindre de nouveaux records lundi, établissant le 34e nouveau sommet de 2024 en termes de dollars malgré la monnaie américaine et les taux d'intérêt réels qui ont tous deux atteint des sommets de deux mois, alors que le Fonds monétaire international a mis en garde contre le gonflement de la dette publique avant le jour de l'élection américaine Trump-vs-Harris, écrit Atsuko Whithouse chez BullionVault.

Le cours de l'or au comptant a atteint un nouveau sommet à 2738 dollars l'once Troy, bondissant de près de 33% depuis le début de l'année et établissant de nouveaux records sur le marché de l'or de Londres pour la quatrième session consécutive.

Il s'agit de la meilleure année pour le prix de l'or depuis 1979, année au cours de laquelle le prix de l'or a grimpé en raison de l'inflation due au pétrole, de l'invasion soviétique de l'Afghanistan et de la crise des otages iraniens.

« Il s'est passé quelque chose d'étrange avec le prix de l'or au cours de l'année écoulée », déclare Mohamed El-Erian, ancien PDG du géant de la gestion de fonds Pimco et aujourd'hui conseiller économique en chef d'Allianz, sa maison mère allemande spécialisée dans les services financiers.

« En établissant un niveau record après l'autre, l'or semble s'être découplé de ses influenceurs historiques traditionnels, tels que les taux d'intérêt, l'inflation et le dollar.

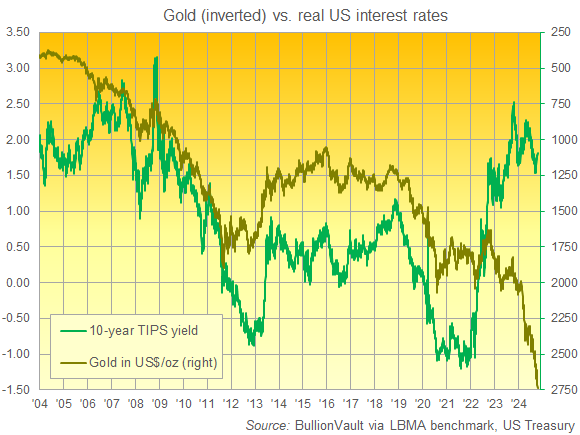

Étant donné que l'or ne rapporte rien mais qu'il est considéré comme une protection contre l'augmentation du coût de la vie, son prix évolue généralement dans la direction opposée aux taux d'intérêt réels, tels qu'ils ressortent des obligations TIPS à 10 ans protégées contre l'inflation.

Mais ce rendement a augmenté de 23 points de base au cours des trois dernières semaines - dans les 10 % les plus élevés des mouvements sur trois semaines au cours des deux dernières décennies - atteignant le niveau le plus élevé depuis août - 1,82 % - lundi, alors que les attentes s'amenuisent que la Réserve fédérale américaine suivra la réduction d'un demi-point des taux d'intérêt au jour le jour en septembre avec d'autres réductions importantes dans ses deux dernières décisions de l'année, grâce à des données économiques américaines solides.

Historiquement, une hausse de cette ampleur des taux d'intérêt réels américains a coïncidé avec une baisse du prix de l'or de 1,2 % en moyenne. Mais défiant cette corrélation négative entre l'or et les taux réels à l'automne 2024, le prix de l'or a augmenté de 2,8 % au cours des trois dernières semaines et, depuis février, il a augmenté à chacune des neuf occasions où les rendements des TIPS ont augmenté de 20 à 25 points de base.

« Si la baisse des taux est toujours favorable à l'or, qui ne verse ni intérêts ni dividendes, la hausse des taux n'exerce plus nécessairement de pression sur le lingot », indique une analyse du géant financier américain Bank of America, qui réitère son objectif de 3000 dollars l'once pour le prix de l'or et évoque les inquiétudes croissantes concernant les besoins de financement du gouvernement américain et leur impact sur le marché des bons du Trésor américain.

À la veille de la réunion annuelle du Fonds monétaire international (FMI) qui se tient aujourd'hui à Washington, le groupe de réflexion et prêteur aux gouvernements a averti que la dette publique mondiale devrait atteindre 100 000 milliards de dollars d'ici la fin de l'année, soit 93 % du produit intérieur brut mondial, principalement sous l'impulsion des États-Unis et de la Chine.

Le Congressional Budget Office (CBO), organisme non partisan, prévoit que l'année prochaine, la dette nationale américaine dépassera la production économique annuelle pour la première fois depuis 1946, juste après la Seconde Guerre mondiale, et qu'elle dépassera encore 122 % d'ici 2034.

Une analyse distincte du Comité pour un budget fédéral responsable (CRFB), organisme non partisan, estime que, selon le vainqueur de la Maison Blanche le mois prochain, les politiques de Donald Trump et de Kamala Harris ajouteraient respectivement 7,5 et 3,5 milliards de dollars à la dette entre 2026 et 2035.

Par ailleurs, la banque centrale de la Chine, premier pays producteur et consommateur d'or, a de nouveau abaissé ses taux d'intérêt de référence dans le cadre de mesures de relance visant à stimuler la croissance de la deuxième économie mondiale.

Alors que le FMI estime que la dette du gouvernement central chinois ne représente que 24 % de la production économique nationale, il précise que la dette publique globale - y compris celle des gouvernements locaux - s'élève aujourd'hui à environ 16 trillions de dollars, soit 116 % du PIB.

Le prix de l'or sur le Shanghai Gold Exchange est passé aujourd'hui à un niveau supérieur à celui de Londres pour la première fois depuis plus de deux mois, inversant enfin les fortes décotes de ce mois-ci, signe d'une faible demande chinoise, mais offrant toujours aux importateurs une incitation historiquement basse de 6 dollars l'once, alors même que l'or coté en yuan a atteint un record historique pour la sixième session consécutive, à 624 ¥ le gramme.

L'or au comptant en euros a également atteint un nouveau sommet au-dessus de 2523 € à l'heure du déjeuner à Londres, marquant une augmentation de près de 34% en 2024, tandis que le prix de l'or au Royaume-Uni en livres par once a atteint un nouveau sommet de 2102 £, en hausse de 28% depuis le début de l'année.

Le cours de l'argent, principalement utilisé dans l'industrie, a augmenté de 1,3 % pour atteindre 34,13 $ l'once après avoir augmenté de 6,9 % la semaine dernière pour atteindre son plus haut niveau en 12 ans et avoir augmenté de 35 % cette année.

Flux RSS

Flux RSS