06/09 L'or -0,3 % sur la semaine, les actions -2,9 %...

...les chiffres de l'emploi aux Etats-Unis ayant mis à mal les paris sur la baisse des taux d'intérêt de la Fed.

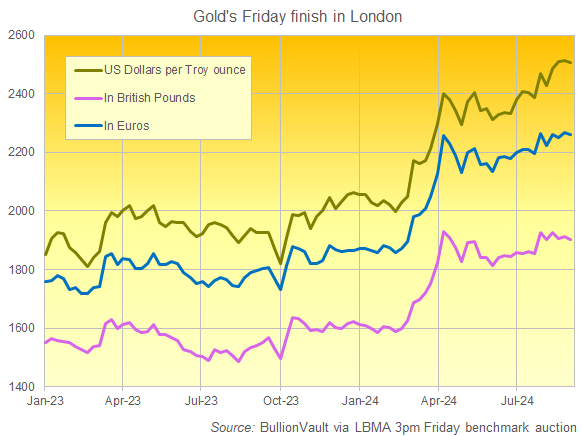

Aujourd'hui, le vendredi 06/09/2024, à 15h44, à Londres, le cours de l'or a chuté à Londres aujourd'hui, perdant 0,3 % pour la semaine - et manquant un nouveau record historique pour le week-end en termes de dollars pour le premier vendredi en quatre ans - après que les données sur l'emploi aux États-Unis aient été plus faibles que prévu, mais que le taux de chômage ait diminué et que la croissance du salaire moyen se soit accélérée.

Les paris se sont envolés, puis sont retombés, sur le fait que la Réserve fédérale américaine réduira son taux d'intérêt directeur d'un demi-point lors de sa réunion de septembre, qui aura lieu la semaine prochaine.

Les marchés boursiers mondiaux ont quant à eux chuté pour la cinquième journée consécutive, tombant à un nouveau plus bas de 17 séances pour l'indice mondial MSCI des actions des économies développées et s'échangeant 2,9 % en dessous du nouveau record historique de vendredi dernier.

Le prix de l'or a d'abord grimpé jusqu'à $2529 l'once Troy lors de la publication des chiffres de l'emploi non agricole, puis a chuté et n'a pas réussi à se maintenir au-dessus de la barre des $2520 pour la 7ème fois en 2 semaines, s'établissant autour de $2508 l'once Troy à 15h à Londres - en baisse de 5 dollars par rapport au record hebdomadaire de vendredi dernier pour l'or.

Regardez ou écoutez nos rapports sur le marché de l'or sur YouTube.

Le cours de l'or en livres sterling par once a perdu 0,4% pour la semaine à £1904, et le prix de l'or en euros a glissé de 0,3% à €2262.

« Les données relatives à l'emploi indiquent que le marché du travail est maintenant à peu près équilibré et qu'il est donc peu probable qu'il soit une source de pressions inflationnistes à l'avenir », a déclaré le président de la Fed de New York, John Williams, dans un discours prononcé immédiatement après la publication des chiffres de l'emploi non agricole par le Bureau of Labor Statistics (Bureau des statistiques de l'emploi).

« Ainsi, l'inflation se rapprochant de l'objectif et l'économie étant équilibrée, l'orientation de la politique monétaire peut devenir plus neutre au fil du temps », a déclaré M. Williams au Council on Foreign Relations, faisant écho à la déclaration du président de la Fed, Jerome Powell, à Jackson Hole, selon laquelle “le moment est venu” pour la banque centrale américaine de commencer à réduire les taux d'intérêt.

La masse salariale non agricole américaine a augmenté de 142 000 en août, a déclaré le BLS, manquant les prévisions consensuelles de plus d'un dixième, mais s'améliorant par rapport au chiffre révisé à la baisse de 89 000 de juillet, grâce à l'embauche dans les secteurs de la construction et des soins de santé.

Cependant, le chômage dans la plus grande économie du monde a baissé de 0,1 point pour atteindre 4,2 % de la population active - en baisse de 0,1 point par rapport au plus haut de trois ans atteint en juillet - tandis que la croissance annuelle des salaires a augmenté pour atteindre 3,8 %, soit une accélération de 0,2 point par rapport au plus bas de trois ans atteint en juillet.

La négociation des contrats à terme sur les taux d'intérêt américains a été influencée par les données sur l'emploi non agricole, avec 49 % de chances que la Fed réduise son taux d'un demi-point le 18 septembre, par rapport au plus haut de deux décennies atteint aujourd'hui, avant que ces chances ne retombent à 37 %.

« Alors que le rapport NFP sur l'emploi aux Etats-Unis a confirmé la tendance à un affaiblissement progressif », indique une note de la banque française Natixis, “les marchés anticipent actuellement trois réductions du taux des fonds fédéraux (dont une de 50 points de base) avant la fin de l'année... alors que nous n'en prévoyons que deux de 25 points de base”.

Les taux d'intérêt à long terme ont baissé, augmenté puis diminué après les nouvelles sur l'emploi aux États-Unis, les rendements des obligations du Trésor américain à 10 ans atteignant 3,72 % avant le week-end, soit une baisse de près de 20 points de base par rapport à vendredi dernier.

Les taux des obligations à deux ans ont chuté moins fortement au cours de la semaine, mais en tombant à 3,71 %, ils ont tout de même ramené la courbe de rendement américaine en territoire positif, se négociant en dessous des taux à plus long terme après avoir mis fin à une série record d'avertissements de récession de la courbe de rendement inversée la semaine dernière.

L'argent a également augmenté puis chuté suite aux données sur l'emploi, passant brièvement à 29 dollars l'once troy avant de chuter de 50 cents et plus vendredi en fin d'après-midi sur le marché des métaux précieux de Londres.

Le cuivre, métal industriel, a peu varié, proche de ses plus bas niveaux depuis 6 mois. Les prix du pétrole brut ont chuté à de nouveaux plus bas de 2024.

Meilleure stratégie d'investissement dans l'or : ce n'est pas les pièces d'or !

Flux RSS

Flux RSS