09/03 Les ETF aurifères s'écartent du cours...

...depuis Lehmans, tous les regards se tournent vers les données sur l'emploi du NFP

Traduit avec https://https://www.deepl.com/Translator (version gratuite)

Aujourd'hui, le Jeudi 09/03/2023, à 14h17, à Londres, la poursuite des sorties de fonds des ETF sur l'or a permis aux cours de l'or d'abandonner le petit rallye d'hier avant de regagner 10 dollars l'once à Londres, avant le rapport clé sur l'emploi américain de demain.

L'argent s'est également redressé après avoir reculé, ajoutant 18 cents après un nouveau plongeon sous les 20 dollars l'once, alors que le dollar s'est éloigné de son nouveau plus haut de 11 semaines atteint hier sur son indice pondéré par rapport au reste des principales monnaies du monde.

Mais avec la remontée de l'or à 1822 dollars, la plupart des marchés boursiers asiatiques et européens ont glissé alors que les coûts d'emprunt à plus long terme ont augmenté une fois de plus sur le marché obligataire.

"L'or est plutôt calme car les investisseurs attendent les chiffres de l'emploi aux Etats-Unis vendredi", indique un bureau de trading asiatique.

La forte baisse du prix de l'or de mardi - survenue alors que le président de la Réserve fédérale américaine, Jerome Powell, s'est engagé à continuer d'augmenter les taux d'intérêt pour lutter contre l'inflation - a entraîné la plus forte décollecte sur un jour du géant SPDR Gold Trust (NYSEArca : GLD) depuis novembre, lorsque les prix des lingots d'or ont chuté à leur plus bas niveau depuis 2,5 ans, alors que la Fed procédait à sa quatrième hausse de taux consécutive de 0,75 point de pourcentage.

Alors que la taille du GLD est restée inchangée mercredi après cette baisse de 0,6 %, le deuxième ETF aurifère au monde - le produit iShares IAU - a diminué hier pour atteindre sa plus petite taille depuis fin mai 2020.

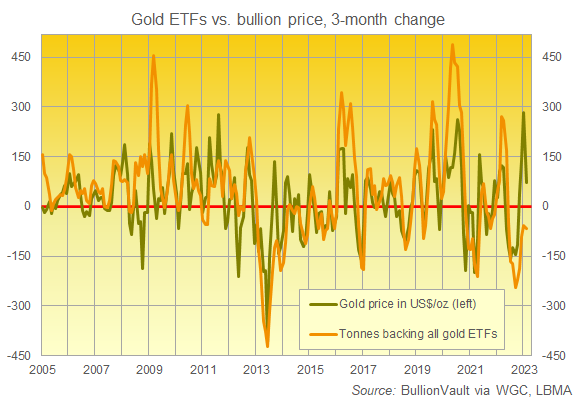

Variation sur 3 mois du prix de l'once d'or en dollars par rapport au nombre de tonnes de tous les ETF aurifères dans le monde. Source : BullionVault : BullionVault

Les données compilées et publiées par le Conseil mondial de l'or de l'industrie minière indiquent que les ETF adossés à l'or en tant que groupe dans le monde entier ont diminué en février pour le dixième mois consécutif.

Aujourd'hui, le nombre d'actions émises est inférieur de 12,2 % au pic atteint lors de l'invasion de l'Ukraine par la Russie. Les ETF aurifères en tant que groupe ne se sont contractés sur une plus longue période qu'une seule fois, en diminuant de près d'un tiers entre décembre 2012 et janvier 2014, alors que le prix de l'or a chuté de 25 %.

Sur un horizon de trois mois, le prix de l'or en dollars et la taille des ETF mondiaux ont évolué dans la même direction 77,2 % du temps au cours des 15 dernières années, selon les données du WGC. Mais ils divergent maintenant depuis octobre, ce qui est le plus long écart depuis que les prix de l'or ont chuté mais que les ETF ont augmenté pendant la phase d'effondrement de la crise financière mondiale à la fin de 2008, à la suite de la faillite de Lehman Brothers.

Après l'estimation ADP du secteur privé hier, la croissance de l'emploi aux États-Unis a largement dépassé les prévisions des analystes, le consensus s'attend maintenant à ce que les données de janvier sur les emplois non agricoles du Bureau of Labor Statistics soient suivies par la plus faible augmentation sur un mois depuis décembre 2020, ce qui correspond à la deuxième vague de Covid aux États-Unis.

Mais les paris sur une hausse d'un demi-point lors de la réunion de la Fed dans deux semaines se sont maintenus aujourd'hui à plus de 3 sur 4, écrasant les chances d'une deuxième hausse d'un quart de point pour suivre le changement de janvier vers des hausses de taux plus lentes et sautant de 1 sur 3 il y a une semaine et de moins de 1 sur 10 à la même époque le mois dernier.

Les taux réels américains, tels qu'ils sont représentés par le rendement des titres du Trésor à 10 ans protégés contre l'inflation, ont entre-temps interrompu une hausse de 3 sessions, glissant à 1,65% par an.

Mais ce rendement des TIPS corrigé de l'inflation - par rapport auquel les prix de l'or présentent généralement une forte corrélation inverse - est inférieur de moins de 0,1 point de pourcentage au plus haut de 13 ans atteint en novembre dernier, qui a coïncidé avec les prix de l'or en dollars qui ont atteint leur plus bas niveau depuis 2,5 ans, juste au-dessus de 1 600 dollars l'once.

Ceci est une version traduite et abrégée de ce commentaire en anglais sur le graphique des cours.

Meilleure stratégie d'investissement dans l'or : ce n'est pas les pièces d'or !

Flux RSS

Flux RSS