08/03 L'or et l'argent s'effondrent...

... alors que Powell frappe à nouveau pour les "taux élevés".

Traduit avec https://https://www.deepl.com/Translator (version gratuite)

Aujourd'hui, le Mercredi 08/03/2023, à 14h53, à Londres, les cours de l'or ont testé leurs plus bas niveaux de ces dernières semaines et les cours de l'argent ont chuté à leurs plus bas niveaux depuis quatre mois face à un dollar en hausse. Les marchés boursiers mondiaux ont également prolongé leur forte baisse d'hier après que le directeur de la banque centrale américaine, Jerome Powell, a déclaré que la Réserve fédérale était prête à augmenter et à maintenir les taux d'intérêt plus élevés plus longtemps pour lutter contre l'inflation.

Le niveau final sera probablement plus élevé que prévu... Nous devons continuer à resserrer les taux", a déclaré le président de la Réserve fédérale au Congrès lors de son témoignage semestriel sur l'inflation et la politique monétaire, ajoutant : "Nous devons continuer à resserrer les tauxd'intérêt".

Les paris sur la réunion de la Fed de ce mois-ci se sont inversés en réponse, les chances d'une hausse d'un demi-point étant désormais de 3 sur 4 - la même probabilité que celle d'une hausse d'un quart de point au début de cette semaine.

"L'or teste les niveaux de soutien de la fin du mois de février après avoir été martelé la nuit dernière", indique une note de trading du groupe suisse de raffinage et de financement des métaux précieux MKS Pamp, ajoutant que "l'argent a plongé en dessous de 20 dollars pour la première fois depuis novembre de l'année dernière".

En baisse de près d'un cinquième par rapport au sommet de 9 mois atteint début février, le prix de l'argent est repassé aujourd'hui au-dessus de 20 dollars l'once, après avoir perdu les deux tiers de son rebond depuis le creux de deux ans atteint l'été dernier.

Le cours de l'or pour le règlement à Londres s'est négocié quelque 1,7 % en dessous du prix de référence d'hier matin, ce qui représente la plus forte baisse depuis que la publication des chiffres de l'emploi aux États-Unis en janvier a entraîné une augmentation des paris optimistes sur les marchés des taux d'intérêt.

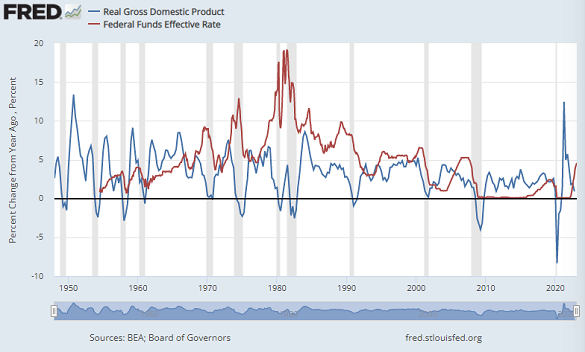

L'indice S&P 500 des actions américaines étant désormais inférieur de plus de 17 % au record historique atteint en 2022, les taux d'intérêt de la Fed sont déjà supérieurs au dernier rythme de croissance de l'économie américaine, une position "restrictive" qui n'a pas été observée depuis 2007, à la veille de la crise financière mondiale.

Graphique de la croissance annuelle du PIB américain (bleu) par rapport au taux d'intérêt des Fed Funds. Source : St : Fed de St. Louis

"Les effets de notre resserrement ne se sont pas encore fait sentir. Malgré cela, nous avons encore du travail à faire", a déclaré M. Powell aux membres du Congrès mardi.

"Vous jouez avec la vie des gens", a contesté la sénatrice démocrate Elizabth Warren, en disant à M. Powell que "vous vous accrochez à l'idée qu'il n'y a qu'une seule solution : licencier des millions de travailleurs".

"Les travailleurs seront-ils mieux lotis", a répondu le président de la Fed, "si nous nous contentons de quitter nos emplois et que l'inflation reste à 5 ou 6 % ?"

Nommé en février 2018 par le président républicain Donald Trump, M. Powell a été au cours des 18 mois suivants fustigé par le magnat de l'immobilier pour être soi-disant "un gars à taux d'intérêt bas [...]. Il s'est avéré qu'il ne l'est pas", alors que la Fed poursuivait le cycle de hausse des taux entamé par Janet Yellen, prédécesseur de M. Powell, aujourd'hui secrétaire au Trésor du successeur démocrate de M. Trump à la Maison-Blanche, Joe Biden.

La Fed de Powell a ensuite fait une pause et a commencé à réduire les taux à l'été 2019 lorsque le marché obligataire a signalé une récession à venir avec une courbe de rendement inversée.

Aujourd'hui, en 2023, l'écart de courbe de rendement le plus suivi a établi un nouveau record d'inversion sur quatre décennies, les obligations du Trésor à 2 ans - qui offrent désormais aux nouveaux acheteurs plus de 5 % par an, le rendement le plus élevé depuis juin 2007 - rapportant 1,08 point de pourcentage de plus que les obligations à 10 ans.

Cela rompt avec la tendance habituelle selon laquelle les prêts à long terme coûtent plus cher par an aux emprunteurs que les prêts à court terme, et suggère que les taux d'intérêt devront baisser à l'avenir.

Au cours du cycle de hausse de la Fed de 2015 à 2019, et avec des taux passant de 0 % à un pic de 2,5 %, l'or a augmenté de quelque 35 % en dollars, tandis que l'inflation des prix à la consommation aux États-Unis a augmenté d'un demi-point pour atteindre 1,7 % par an.

Le cycle de hausse actuel de la Fed, qui a débuté en mars de l'année dernière, a jusqu'à présent fait passer les taux d'intérêt au jour le jour de 0 % à 4,75 %, le prix de l'or reculant de 3 % alors que l'inflation de l'IPC a ralenti de 8,5 % à 6,3 %.

"L'optimisme [de la Fed] est peut-être un peu surprenant étant donné le ralentissement continu du marché immobilier américain et la révision à la baisse de la croissance du PIB", indique une note de Rhona O'Connell, analyste du marché de l'or chez StoneX.

Mais avec les données sur l'emploi américain attendues vendredi - et l'estimation de l'ADP Payrolls du secteur privé d'aujourd'hui qui a dépassé les prévisions du consensus pour février - les données sur l'inflation persistantes "auront étayé les opinions des faucons" parmi les collègues du FOMC de M. Powell.

Dans l'ensemble, "l'or [est] probablement limité par les inquiétudes concernant les taux, soutenu par la géopolitique", a déclaré M. O'Connell, soulignant la détérioration des relations entre les États-Unis et la Chine et la poursuite de la guerre en Ukraine.

Ceci est une version traduite et abrégée de ce commentaire en anglais sur le graphique des cours.

Meilleure stratégie d'investissement dans l'or : ce n'est pas les pièces d'or !

Flux RSS

Flux RSS