07/07 Le cours de l'or rebondit suite aux données américaines sur l'emploi…

…alors que les hausses de taux touchent les prêteurs, les faillites et l'immobilier.

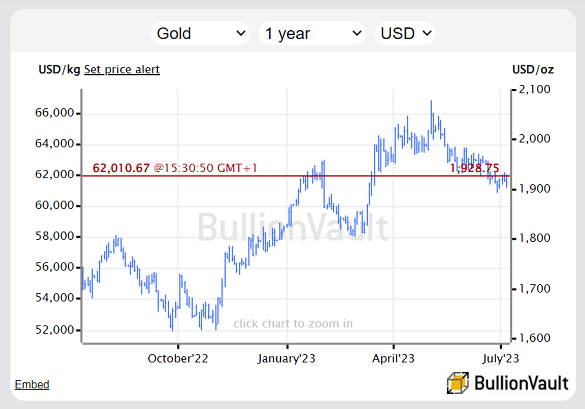

Aujourd'hui, Vendredi 07/07/2023, à 15h43, à Londres, le cours de l'or a augment suite aux données mitigées sur l'emploi américain. Il augmente donc de 10 $ en cette fin de semaine , soit une hausse de 1,0 % par rapport à la baisse d'hier après une estimation beaucoup plus forte de la force du marché de l'emploi américain.

Ceci est une version traduite de ce commentaire en anglais sur le graphique des cours.

Meilleure stratégie d'investissement dans l'or : ce n'est pas les pièces d'or !

Flux RSS

Flux RSS