Rater un train en marche, édition 2018

Action, bons, courbe de rendement et or.

« Les seuls personnes qui se réjouissent en 2018 semblent être les investisseurs en bourse », écrit Adrian Ash pour BullionVault.

Les marchés des actions en occident ont grimpé de 11,8% (PDF) ces douze derniers mois et ont affiché des gains de 14,2% par an depuis 2015.

Il s’agit de bien plus que de la moyenne des gains annuels de 8% observée au cours des trois dernières décennies, selon l’indice MSCI World Index des actions des marchés développés.

Cela se produit aussi alors que l’inflation du coût de la vie s’est réduite, se divisant par deux quasiment depuis 2015 à 1,2%, par rapport à la moyenne de trente ans dans les économies les plus avancées dans le monde.

Les dix premières entreprises du MSCI sont américaines, comme Apple, Microsoft ou Amazon, le trio de tête.

En observant uniquement la bourse US, l’on peut voir que les entreprises cotées n’ont été plus chères, par rapport aux bénéfices des entreprises, qu’une seule fois dans l’histoire et ce lors du pic de la bulle des actions technologique dans les années 1990.

Le grand krach de 1929 a commencé quand les actions s'évaluaient à 30 fois leurs gains annuels. Aujourd’hui, elles représentent presque 10% de plus… se négociant à 33 années de gains selon le ratio prix sur revenu de Shiller, et ce alors que les bénéfices des entreprises se sont eux-mêmes accrus.

Les investisseurs ont stimulé ces ferveurs haussière comme jamais.

Les dettes de marge chez les courtiers en bourse américains se tenaient déjà à des pics record fin 2017.

Elles ont atteint de nombreux autres pics record, tout au long de l’année 2018, pour correspondre à deux tiers de mille milliards de dollars en août.

Il s’agit maintenant de la plus longue période haussière du marchés des actions US et ce depuis toujours.

Wall Street n’a pas subi de déclin de 20% de haut en bas depuis presque 10 ans.

Mais les dettes de marge comme proportion de la valeur totale du marché ne semblent pas importantes, selon les graphiques de l’analyste vétéran Ed Yardeni.

Il ajoute que les marchés haussiers ne meurent pas de vieillesse mais ce qui les tue est la récession.

Si c’est vrai, est-ce que l’on est proche du sommet ?

Concernant les obligations...

Les taux d’intérêt de court terme aux Etats-Unis sont maintenant très proches des taux de longs termes.

S’ils se croisent, mettant les taux de long terme sous ceux de court terme, l’histoire nous montre qu’une récession est probable.

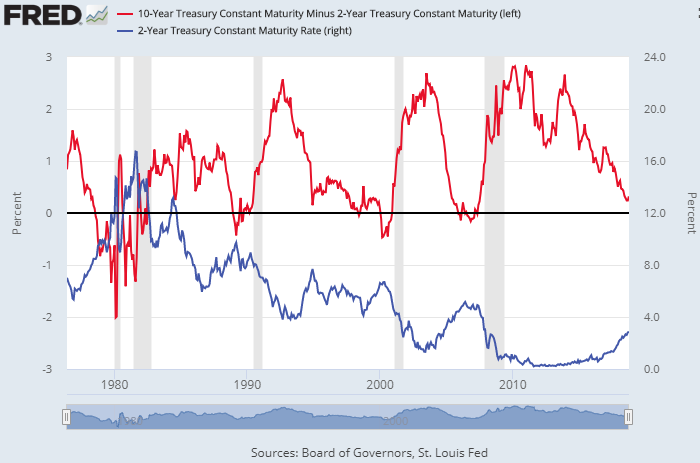

Taux de maturité constant des bons au Trésor :

Rouge : 10 ans moins 2 ans (gauche) passant sous zéro avant chaque période de récession

Bleu : 2 ans

La différence entre les rendements des bons de court terme et les rendements de long terme est connue sous le nom de courbe de rendement. Normalement, plus la période d’emprunt est longue, plus les pics que la courbe de rendement sont élevés.

Mais quand l’inverse se produit, la différence entre les taux de deux et dix ans baisse vers zéro. Cela veut dire que cette dette de plus long terme ne paiera rien de plus pour le temps supplémentaire pendant lequel vous prêtez votre argent.

Sous zéro, le marché obligataire montre une courbe de rendement inversée. Et comme le montre le graphique pour les bons américains (en rouge, gauche), cet événement a précédé au moins les 5 récessions de la première économie mondiale.

Aujourd’hui, les taux de court terme (ligne bleu, droite) semblent prêts à dépasser les taux de plus long terme.

Certains analystes estiment qu’en augmentant les taux directeurs, la Fed répète une erreur historique qui inversera la courbe des rendements des bons en 2019.

Cela serait un signal de récession, grâce à la Fed impactant les consommateurs et les entreprises avec des taux d’intérêt de court terme élevés.

Et cela impactera aussi le marché des actions, tuant finalement la grande période haussière de 2009-2018.

C’est du moins le cas si l’on suit la logique.

Et l'or dans tout ça ?

L’or bien sûr tend à bien performer quand les actions performent mal.

Selon notre analyse, quand les marchés US ont chuté lors de périodes de cinq ans, l’or a grimpé à 98% du temps.

C’est pourquoi, arrivé en fin 2018, acheter ou détenir de l’or est devenu difficile.

Le marché des actions continue de grimper malgré tous les problèmes et obstacles sur son passage posés par les politiciens, la guerre commerciale et les tensions grandissantes entre les superpuissances.

Il n’y a pas d’urgent à acheter pour les gestionnaires de fonds et les clients de banques privées.

Les taux d’intérêt affichent aussi des hausses, ce qui augmente les coûts d’opportunité de détenir de l’or, un actif qui ne paie pas de rendements.

La peur de rater un train en marche est un élément motivateur puissant sur les marchés financiers.

Est-ce maintenant le bon moment de vendre son or et d’acheter des actions, 10 ans après le rebond des bourses américaines ?

Wall Street ne le pense pas. Les ETF or continuent de se contracter et la bourse New Yorkaise continue de prévoir des annonces de revenus importants par les firmes du pays.

Cela aidera à justifier les prix hauts record d’aujourd’hui sur l’indice S&P 500. Qui a besoin d’or comme assurance ?

Les entreprises américaines n'en sont pas si sûres, cependant. Elles essayent de pousser les prévisions des analystes à la baisse, a indiqué Bloomberg. Car elles ne vont pas aussi bien que le pense Wall Street.

Je ne peux pas dire si le marché haussiers des actions est vraiment prêt à plonger ou pas.

Et si plongeon il y a, je ne peux pas dire avec certitude si l’or va grimper ou non.

Mais sur le long terme, et avec une petite réserve d’or en autres investissements, il n’est plus nécessaire de deviner.

Non, vous n’obtiendrez pas des gains maximums des marchés haussiers historiques comme celui-ci.

Mais vous ne souffrirez pas non plus grandement quand la chute inévitable suivra cet essor.

C’est du moins ce que suggère l’histoire.

Si vous ne passez pas en revue ce qui s’est fait précédemment pour vous guider dans vos décisions financières, qu’allez-vous étudier d’autre ?

Flux RSS

Flux RSS