Pourquoi les banques centrales achètent de l’or ?

Le rôle de l’or dans les réserves des banques centrales…

« Depuis 2009 les banques centrales signataires de l’Accord de l’or des banques centrales (Central Bank Gold Agreement) ont cessé de vendre leur or », écrit Julian Phillips pour GoldForecaster.

Nous avons affirmé à plusieurs occasions dans le passé que l’exercice entier de vente de l’or par les banques centrales d’Europe avait pour but de supporter la naissance et l’établissement de l’euro. Elles ont pensé que ce fut chose faite en 2009, dix ans après le lancement de l’euro.

La même année nous avons vu l’arrivée des banques centrales des pays émergeants sur le marché de l’or en tant qu’acheteurs. Depuis lors elles ont établi un modèle d’achat d’or qui continue comme une force motrice derrière les cours de l’or, même aujourd’hui. Dans cet article, nous nous intéressons à ces événements et aux autres développements monétaires sur le marché de l’or pour voir ce qu’on peut attendre dans les jours et les mois à venir.

Ce sont les banques centrales des pays émergeants, dont les réserves ont grandi fortement qui sont passées devant pour l’achat d’or pour leurs réserves. Leur but est de se diversifier du dollar américain et d’autres devises majeures internationales et d’acheter de l’or comme contrepoids à ces devises.

Ces banques centrales tendent à être en Asie, au Moyen Orient et en Amérique du sud. Ce qui inclut :

La Russie – Le Bangladesh – Les Philippines – L’Arabie Saoudite – La Thaïlande – La Belarus – Le Venezuela – L’Inde – Le Sri Lanka – L’Ile Maurice – Le Mexique – La Bolivie – La Colombie – La Corée du Sud – La Turquie – Le Kazakhstan – Le Tadjikistan – La Serbie – L’Ukraine – La Mongolie – L’Ile de Malte – La Grèce - L’Argentine.

La raison sous-jacentes pour laquelle elles ont toutes acheté et pour laquelle les signataires européens de l’Accord de l’or de la Banque centrale ont cessé de vendre est parce qu’elles considèrent toutes l’or comme étant un actif de réserve important et comme le dit le chef de la Bundesbank « l’or est un contrepoids aux fluctuations du dollar ».

Bien dit, mais n’y a-t-il pas plus que simplement le contrepoids aux fluctuations du dollar ? Depuis que l’or cotait à 300 dollars l’once en 1979 jusqu’à 2005 l’or a été à ce niveau ou plus haut. L’or a augmenté dans toutes les devises, l’euro inclus, et était bien en dessous des 300 euros l’once d’or et est maintenant plus de quatre fois plus haut qu’alors. Il a augmenté de 35 dollars l’once depuis les années 1960, soit une multiplication par 47 !

Clairement, l’or ajoute plus d’ingrédients aux réserves nationales comme le démontrent en partie ces chiffres. Les pays émergeants ont autant conscience de la valeur de l’or dans leurs réserves que les banques centrales du monde développé et agissent avant qu’il n’y ait des développements potentiellement dévastateurs du système monétaire mondial.

Ayant affirmé qu’elles étaient acheteurs d’or depuis 1999 jusqu’à présent, les banques centrales d’Europe signataires de l’Accord ont donné l’impression avant 1999 que leurs réserves d’or pesaient fortement sur le marché de l’or. Ceci s’est combiné avec l’exploitation minière accélérée de l’or d’alors quand le cours a chuté, il a forcé les cours de l’or à la baisse et a poussé les pays développés à de plus en plus de dépendance au dollar puis à l’euro. Mais en réalité les banques centrales n’essayaient pas de se débarrasser de leurs réserves d’or. Certaines avaient pour objectif de vendre 20% de leur réserve au total, alors que d’autres, comme l’Allemagne, n’ont rien vendu de leur or, bien qu’elles soient signataires de l’Accord. Certaines comme le Royaume-Uni et la Suisse ont apparemment naïvement vendu la moitié de leurs réserves.

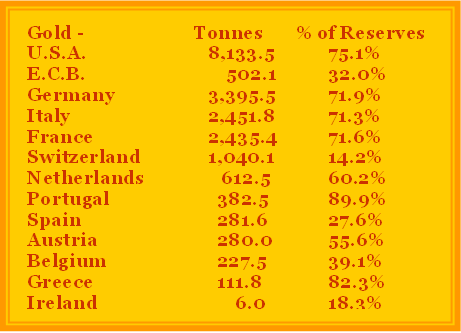

Alors en 2009 tous les signataires ont cessé de vendre sauf pour de petites quantités pour frapper des pièces d’or. Ce qui a laissé les réserves des banques européennes à ces niveaux :

Julian Phillips pour GoldForecaster

Pour une telle réserve d’actifs archaïques, l’or se porte bien en termes d’évolution des cours. Mais les gouvernements du monde développé savent que si leur expérience de 40 ans avec de la monnaie papier non garantie devait mal tourner alors l’or pourrait venir les sauver et, mon dieu, il l’a fait !

Les gestionnaires d’argent actuels peuvent bien être surpris de la façon dont nous avons décrit les devises comme une expérience, mais depuis que Nixon a rompu le lien de l’or avec les devises en 1971 c’est ce que nous avons eu.

Maintenant, les experts de la monnaie et les dirigeants du monde observent la façon dont les gouvernements dans les pays développés ont abusé de la monnaie papier et en particulier des niveaux des dettes nationales, ils peuvent voir aussi le niveau de naufrage de la confiance dans de telles monnaies que ce soit à l’intérieur ou à l’extérieure du monde développé. Qu’est-ce qui peut les sauver de la catastrophe si la confiance dans les deux devises majeures du monde développé, les devises de réserves leaders, s’effondrent ? Qu’est-ce qui peut empêcher les banques commerciales leader du monde, en particulier ceux très proches du gouvernement, de s’effondrer ?

Ayant vu la crise du crédit se changer en crise de la dette dans la zone euro et revenir potentiellement de l'autre côté de l’Atlantique d'ici la fin de l’année pour voir que les Etats-Unis se battent une fois de plus contre le surendettement, les banques commerciales et centrales du monde développé réalisent qu'il n'est pas important qu’elles n’aiment pas la discipline de l’or et son caractère ingérable, il leur permettra d’exploiter une confiance, chose que les devises ne peuvent pas faire. L’or facilite aussi les emprunts et la liquidité qui va bien au-delà de ses cours.

Les bénéfices structurels de l’or sont clairement visibles maintenant dans l’or et le besoin qu'on avait eu de le mettre à l'écart du système monétaire s’avère être maintenant un dangereux handicap pour ce dernier.

- Cet article ne peut être reproduit sans la permission de son auteur.

-- Article traduit par BullionVault.fr --

Flux RSS

Flux RSS