Perte du AAA en France, scandale en Espagne…

À la fin des années 1990, emprunter de l’or pour le vendre avait endommagé les cours. Mais aujourd’hui, c'est ce qui le soutient…

« Les marchés de l’or et de l’argent peuvent être d’étranges endroits vus de l’extérieur. La baisse des cours de cette année a été tellement agressive que ces marchés semblent encore plus bizarres », écrit Adrian Ash pour BullionVault.

Prenons le marché des emprunts d’or, par exemple. Quelques personnes comprennent la différence entre le crédit-bail et les swaps forward. Ces deux formes d’emprunt d’or semblent très similaires au premier coup d’œil.

Prêter de l’or pour un taux d’intérêt revient en gros à l’échanger pour sa valeur en devises, et accepter une date dans le futur pour le rechanger de nouveau. Les rendements offerts par soit le crédit-bail ou le swap de grandes quantités d’or pour les gros propriétaires d’or ont bondi fortement ce mois.

Crédit-bail ou Swap

Mes ces deux marchés ne sont pas identiques. Comme l’expliquait le mois dernier Miguel Perez-Santalla, dans le crédit-bail de l’or il y a un prêteur et un emprunteur de métal. Comme on s’y attend, l’emprunteur paie le prêteur un intérêt. C’est toujours positif pour le prêteur, car c’est un prêt non sécurisé. Donc le taux d’intérêt dépend de la solvabilité de l’emprunteur. Jusqu’ici, c’est simple.

Les swaps d’or, d’une autre côté, sont là où les prêteurs d’or paient l’emprunteur un taux d’intérêt. Mais encore, c’est simple. Car le stockage de l’or physique de façon sécurisé n’est pas sans coût (même s’il est bon marché). De plus, le propriétaire d’or n’a pas les intérêts qu’aurait offerts la détention d’espèces.

Donc si quelqu’un veut échanger de l’or pour sa valeur en espèce aujourd’hui, et ré-échanger ses espèces pour de l’or dans le futur, il devra alors supporter ces deux coûts : frais de stockage et perte d’intérêts. Donc, ils s’attendent à ce que vous les payez pour prendre l’or. C’est ce que font les grandes banques de métaux précieux.

Vous pouvez consulter le taux offert pour le forward de l’or sur le site de la London Bullion Market Association, qui récupère les données de ses membres les plus importants. En regardant les chiffres de cette semaine, cependant, l’on peut voir qu’ils sont devenus négatifs sur les swaps jusqu’à 6 mois. Le propriétaire d’or, en d’autres termes, veut maintenant recevoir un taux d’intérêt (plutôt que de le payer) ainsi que d’obtenir la valeur totale en espèces, qu’il ré-échangera à la fin de la période. Entre-temps, le propriétaire aura touché des intérêts en espèces (voir les colonnes du milieu, uniquement mis à jour une semaine plus tard), plus le taux d’intérêt nouvellement positif sur l’or lui-même (les premières colonnes, dont les taux sont maintenant négatifs car ils sont positifs…) pour obtenir un rendement croissant comme indiqué dans la troisième série de colonnes (mis à jour une semaine plus tard).

Confus ? Vous n’êtes pas le seul. Les blogueurs sur le net se trompent tout le temps. Mais la raison de ce nouveau changement, offrant des taux négatifs (positifs pour le prêteur de l’or dans un swap) est double.

D’abord, la demande d’or en Asie a augmenté fortement avec la chute des prix. Les consommateurs avisés précédemment peu intéressés par les cours à 1 500 ou 1 600 dollars l’once, vident maintenant les boutiques de bijoux et de pièces à Hong Kong et en Chine continentale, payant une prime de 40 dollars par once ou plus au-dessus du cours de référence mondial de Londres à 1 250 dollars. Ces formes du métal au détail commencent leur vie sous forme de grosses barres de bonne livraison, qui sont ensuite fondues, re-raffinées et re-moulées en des barres plus petites d’un kilo (les investisseurs en Chine préfèrent une pureté de 0,9999 au standard de 0,995). Ceci ajoute de la friction dans la chaîne logistique. Les fabricants ne veulent pas rater le train de cette demande croissante à cause des délais de livraison, donc certain empruntent de l’or et en achètent.

Deuxièmement, les hedge funds et autres spéculateurs ont vendu à découvert l’or pour profiter de la chute des prix. La première route a été le marché des Futures or américain, où le nombre de paris baissiers maintenus par les acteurs non industriels ont augmenté à des niveaux record semaine après semaine depuis mars. La demande pour emprunter de l’or par les swaps et les crédits-bails s’est aussi accrue sur le marché professionnel de gros. Parce que les grands traders veulent emprunter de l’or, le vendre maintenant, investir les espèces ailleurs, et ensuite le repayer avec de l’or beaucoup moins cher à l’avenir. La même chose s’est passé sur tous les autres marchés financiers. Mais vendre l’or à découvert est maintenant si populaire, que les grands propriétaires d’or prêts à aider ont soudainement le dessus. Ce qui est rare.

Les taux négatifs offerts ont été vus précédemment lors de la crise des Lehman, quand tous les marchés se sont figés, et juste avant que l’or n’ait trouvé son plancher et soit parti beaucoup plus haut, beaucoup plus vite que tout le reste. Avant cela, il faut revenir à 1999, quand le marché haussier a commencé. A la fin du XXème siècle, l’industrie minière aurifère étaient lourdement short sur l’or, ayant vendu une large part de sa production future par crainte d’une baisse constante des cours. Les banques centrales en Europe, ont pris le rôle de prêteurs, essayant d’obtenir un rendement des réserves d’or héritées, établies pendant la longue mort du système monétaire de l’étalon or. Le négoce initial a seulement poussé l’or plus bas encore, alors que les miniers vendaient le métal qu’ils empruntaient. Le déroulement des ventes forward et crédits-bails des mineurs puisque les cours ont alors grimpé a seulement poussé les cours vers le haut plus vite encore.

Retour en 2013 : qui sont les prêteurs d’or d’aujourd’hui ?

Les grandes maisons d’investissement sont intervenues lors du pic de la crise financière, prêtes à prêter leurs grosses réserves d’or alors que les stocks s’empilaient et les cours augmentaient. En 2011, cependant, quelques personnes ont voulu passer de l’autre côté de ce commerce. Emprunter de l’or quand le cours atteignait des pics record historiques semblait vain, laissant ces prêteurs amateurs sans personne à qui prêter.

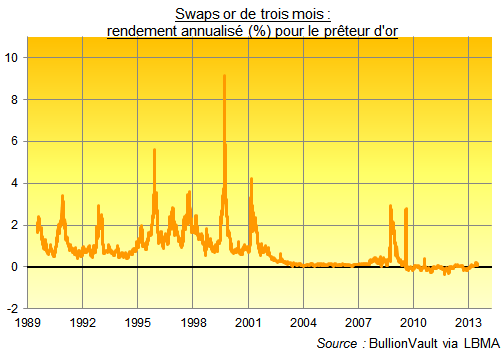

Vous pouvez voir cette perte de la demande d’emprunt de l’or, et l’excès d’offre, sur le taux général de rendement offert aux grands propriétaires d’or, c’est-à-dire les taux dérivés de crédit-bail de l’or, connu comme LIBOR moins GOFO :

Maintenant que les cours sont en baisse, l’emprunt d’or est à nouveau de rigueur. Mais beaucoup de ces prêteurs amateurs ont abandonné leurs positions. Les ventes d’or brute des piles d’investissement occidentales ont peut-être atteint un total de 1 000 tonnes au cours des quatre derniers mois seulement. Ce qui laisse les marchés des crédits-bails et des swaps avec moins de sources de métaux. Ce qui donne à ces institutions capables de répondre aux appels des emprunteurs une meilleure chance de faire un profit.

Le regain actuel des taux des crédits-bails d’or et des forwards d’or offerts joue probablement un grand rôle dans la stimulation des cours de l’or plus élevés en ce moment. Car c’est comme un challenge d’emprunter de l’or. Oui, ce n’est pas grand-chose en ce moment, à en juger par les petites hausses des rendements pour les grands prêteurs d’or. Mais cette hausse arrive alors que les taux d’intérêt en espèces sont aussi des points d’augmentions pour la taille de la vente à découvert de cette année par les grands spéculateurs, plus la demande pour le métal physique en provenance d’Asie. Les taux annualisés sur les swaps de 3 mois offrent maintenant 0,34% aux prêteurs d’or. Les taux de crédit-bail de trois mois sont en hausse à 2,5% sur l’année selon les données de Mitsui.

Et si l’industrie minière se joignait à la file d’attente pour emprunter du métal ? Le krach de cette année ressemble beaucoup à l’horreur de la fin des années 1990, après tout. Peut-être que la production mondiale d’un tiers permet maintenant seulement de recouper les coûts ou pire selon le nouveau cabinet conseil Metal Focus de Londres. Donc un retour au hedging minier est un risque clair pour le marché. Mais avec les réserves d’investissement occidentales bien en dessous de leurs pics et les banques centrales achetant maintenant net-net, qui jouera les prêteurs ?

BullionVault permet d'acheter de l'or alloué

- -Vous voulez syndiquer nos articles ou devenir un affilié, contactez-nous : assistance@BullionVault.fr

- Application BullionVault pour iPhone & Android pour voir les cours de l'or et de l'argent en direct, acheter des métaux, les vendre, consulter son compte BullionVault...

-----------------------------

Informez-vous sur les risques

Tous les articles publiés ici ont pour but d'informer votre décision, et non pas de la guider. Vous êtes seuls à pouvoir décider du meilleur placement possible pour votre argent, et quelque soit la décision que vous prenez, celle-ci comportera un risque. Les informations ou données incluses ici sont déjà peut-être dépassées par les événements, et doivent être vérifiées d’une autre source, au cas où vous décideriez d’agir.

Flux RSS

Flux RSS