L’onde de choc de Nixon et l'or : Les 50 premières années de l'argent illimité

Ce qui a suivi « un étalon-or sous tranquillisants »...

« Le dimanche 15 août marque le 50ème anniversaire de la fin du lien entre l’or et dollar américain », écrit Adrian Ash, chargé de recherche chez BullionVault.

Comme le dollar était alors le pivot du système monétaire mondial, cela a mis fin en 1971 au rôle ancien du métal précieux en tant qu'étalon de valeur ultime dans le monde entier.

Ensuite reconnu sous le nom de "choc de Nixon", cette décision a provoqué une inflation record en temps de paix, a libéré la libre circulation des capitaux mondiaux. Elle fait aujourd'hui de l'argent un simple prix flottant, sans poids, sans ancre et sans limite.

L'assouplissement quantitatif des banques centrales modernes en est la preuve.

Mais si ce n'avait pas été Richard Dixon, ou Tricky Dicky, cela aurait été tôt ou tard l'un ou l'autre des présidents américains. Le changement était inévitable. En effet, le système monétaire mondial - construit sur le dollar américain adossé à l'or dans les cendres de la Seconde Guerre mondiale - fonctionnait déjà trop bien pour continuer à fonctionner en 1959, selon le « dilemme » présenté au Congrès cette année-là par l'économiste belge Robert Triffin.

Le dollar étant fixé à l'or, et toutes les autres monnaies étant fixées au dollar, la monnaie américaine se substituait à l'or pour effectuer les règlements mondiaux entre les gouvernements.

Le monde voulait donc toujours plus de dollars pour alimenter le commerce et la croissance, expliquait Triffin. Pourtant, les étrangers ne continueraient à faire confiance aux dollars et à les utiliser que si Washington imposait des politiques de faible inflation dans le pays, limitant ainsi l'offre de la monnaie et risquant « un renversement désastreux de la tendance d'après-guerre à la libéralisation et à l'expansion du commerce mondial ».

La Maison Blanche de Nixon voulait également éviter tout ralentissement de l'économie américaine. D'où l'augmentation rapide de l'offre de dollars, nécessaires pour payer la guerre américaine au Vietnam ainsi que le déficit commercial croissant.

À l'été 1971, les réserves d'or américaines (réduites de moitié par rapport aux vingt années précédentes et toujours évaluées à 35 dollars l'once) ne valaient qu'un huitième des obligations américaines en dollars garanties par des lingots à l'étranger. Sur le marché libre, l'or dépassait entre-temps les 40 dollars l'once.

Ce marché à deux niveaux avait commencé en avril 1968, après une demande spéculative massive d'or suite à la dévaluation de 15 % de la livre sterling par la Grande-Bretagne au mois de novembre 1967, et avait brisé le pool d'or de Londres dirigé par les États-Unis qui coordonnait les ventes des banques centrales et visait à plafonner le prix du métal précieux sur le marché libre à sa valeur officielle en dollars. Désormais, le commerce libre à des prix flottants s'effectuait parallèlement aux transferts des banques centrales toujours effectués au prix fixe.

À l'époque de la Grande Dépression, l'économiste britannique (et architecte des accords de Bretton Woods) John Maynard Keynes avait qualifié le chaos monétaire des années 1930 d'« étalon-or sous alcool ». Mais le système des années 1968-1971 ressemblait davantage à un étalon-or sous tranquillisants. En effet, il était divorcé de la réalité mais s'y écrasant, étourdi et nauséeux et luttant pour continuer à respirer.

En outre, la suppression de l'adossement du dollar à l'or n'était qu'une étape supplémentaire sur le long chemin entre les gens achetant et à vendant avec des pièces en métal précieux, puis utilisant des billets de banque en papier, puis des chèques et des cartes en plastique, pour enfin arriver au monde de plus en plus sans numéraire d'aujourd'hui. La plupart de l'argent y existe sous la forme d'une entrée numérique dans le système bancaire.

Mais si le changement était inévitable et s'il n'a pas créé ces tendances sociales ou financières, il a provoqué trois ondes de choc mondiales, avec lesquelles nous vivons encore aujourd'hui.

Onde de choc No1 : L'inflation

L'inflation du coût de la vie n'était pas inconnue sous le règne de la monnaie fiduciaire ou de la monnaie adossée à l’or.

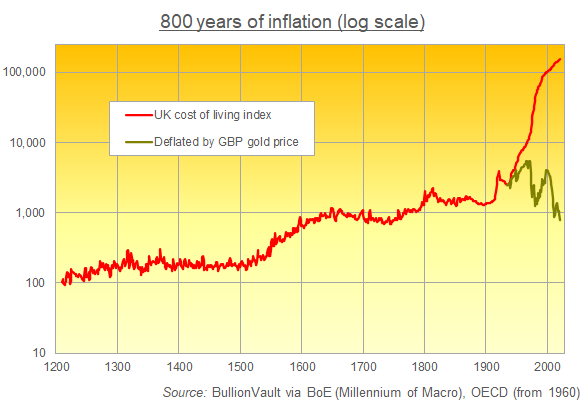

L'expérience britannique, par exemple, offre les données les plus anciennes et les plus fiables (bien qu'imparfaites) du monde. Le niveau général des prix a augmenté de plus de la moitié du temps entre le début du XIIIe siècle et 1913, une période où la livre sterling était littéralement un poids de métal précieux.

Selon le projet A Millennium of Macroeconomic Data de la Banque d'Angleterre, l'utilisation de pièces d'or et d'argent n'a pas empêché le niveau général des prix d'être multiplié par 10 entre la première guerre des barons et la guerre civile quatre siècles plus tard.

Une forte déflation a toutefois permis de stabiliser le pouvoir d'achat intérieur de la livre au fil du temps. En revanche, une fois que la Grande-Bretagne a abandonné l'étalon-or dans les années 1930, elle n'a connu que l'inflation sur cette série chronologique, et les prix se sont accélérés comme jamais auparavant après le choc de Nixon.

En l'espace d'une décennie, le coût de la vie britannique a augmenté de 230 %. Il est maintenant plus de 100 fois supérieure à ce qu'il était à la veille de la Première Guerre mondiale.

Courbe montrant 800 ans d’inflation au Royaume Uni (échelle logarithmique)

Rouge : indice du coût de la vie britannique, vert : indice réduit par le cours de l’or en livres sterling

Alors que le Royaume-Uni et sa devise non adossée ont été confrontés à de nombreux problèmes uniques après 1971, les prix à la consommation ont augmenté partout à des taux sans précédent en temps de paix. Ils ont plus que doublé en 1978 en Australie, en 1979 en France, en 1980 au Canada et aux États-Unis, et en 1988 en Allemagne. De telles augmentations sont l'inverse du pouvoir d'achat de chaque monnaie, et même le franc suisse (encore théoriquement soutenu par les énormes réserves d'or du pays jusqu'au début du millénaire) n'a pas été épargné.

Moins de 25 ans après l'annonce de Nixon, il n'a acheté que 40 % des biens et services qu'il pouvait acheter à l'été 1971.

Ceci dit, alors que l'argent reste littéralement en apesanteur et sans ancrage aujourd'hui, les responsables politiques cherchent désespérément à combattre la déflation (le jumeau diabolique de l'inflation, dont l'ombre des années 30 a tant contribué à encourager les politiques inflationnistes des années 60 et 70) avec des taux d'intérêt nuls ou négatifs et une création monétaire illimitée de la banque centrale. Ce que Nixon avait écarté en août 1971 en le qualifiant de « croque-mitaine de la dévaluation », faisant écho à la rhétorique malheureuse d'Harold Wilson quatre ans plus tôt. Les décideurs politiques cherchent aujourd'hui activement à la relancer. La manière dont la quantité de monnaie affecte sa valeur est un mystère qu'ils n'ont pas encore résolu. Pour l’instant.

Onde de choc No2 : L’intangibilité

Alors que les pièces d'or avaient disparu de l'usage quotidien aux États-Unis pendant la Grande Dépression (et avaient déjà disparu en Grande-Bretagne deux décennies plus tôt), les 50 années qui se sont écoulées depuis que la monnaie a perdu sa garantie théorique en or ont vu de plus en plus d'aspects de la vie financière et économique devenir intouchables et intangibles.

En 1970, le Bureau américain des statistiques du travail accordait aux biens matériels une pondération de 63 % dans son indice des prix à la consommation, soit une baisse d'à peine un point de pourcentage par rapport à la décennie précédente. Elle est ensuite passée sous la barre des 57 % en 1980, puis a chuté à 45 % en 1990, pour retomber à 37 % aujourd'hui.

Sur le marché boursier, c'est la même chose. En 1975, les 500 premières actions américaines représentaient 83 % de leur bilan sous forme d'installations physiques, d'actions et d'autres actifs. Depuis, ce pourcentage est tombé à 15 %, les « biens incorporels » (tels que les droits de propriété intellectuelle et la « bonne volonté » totalement intouchable) étant déjà évalués à deux fois le prix des actifs corporels de toutes les sociétés du S&P500 en 1995. Ceci alors que le top 5 ne comprenait qu'une seule entreprise de pure technologie.

Onde de choc No3 : L'argent illimité

Une fois que les pièces d'or étaient « hors de vue » dans la vie de tous les jours, comme Keynes l'a noté en 1930, « le long âge de la monnaie marchandise... est finalement passé [à] l'âge de la monnaie représentative », avec des billets de banque et des jetons en métaux communs remplaçant l’or

50 ans après le choc de Nixon, la monnaie est manifestement entrée dans une nouvelle ère, ne représentant rien d'autre qu'elle-même.

À un certain niveau, ce n'est pas nouveau. « Ce que nous appelons monnaie est arbitraire, et sa nature et sa valeur dépendent d'une convention tacite entre les hommes », comme le disait un pamphlet d'aventurier de 1754. « Les coquillages sont aussi appropriés pour un standard commun de valeur pécuniaire que l'or ou l'argent ».

Mais la quantité de coquillages cauris, comme l'or et l'argent, est physiquement limitée. Une fois que l'or a cessé d'ancrer la valeur et l’approvisionnement de monnaie, la monnaie est devenue illimitée et sans poids.

D'où la ligne droite entre le choc de Nixon et les crypto-monnaies, inventées pour imposer une sorte de limite à ce que nous utilisons pour acheter et vendre, mais utilisées en réalité comme un actif entièrement spéculatif à la volatilité spectaculaire. Plus important encore pour la vie économique et financière de chacun aujourd'hui, l'assouplissement quantitatif, comme les taux d'intérêt nuls et négatifs, est un résultat direct du choc de Nixon.

Les banques centrales qui gèrent leur propre monnaie ne peuvent désormais jamais être à court d'argent. Elles n'ont pas non plus besoin de récompenser les épargnants pour qu'ils déposent de l'argent, prêt à être prêté par leur banque ou emprunté par leur gouvernement, car, comme l'a prouvé l'assouplissement quantitatif, elles peuvent tout simplement en créer davantage et le distribuer à la place.

Selon les théories monétaristes qui ont commencé à dominer l'économie lorsque Nixon a libéré la monnaie de son ancrage et de ses limites il y a cinq décennies, cela risque clairement de provoquer une hyperinflation, où le pouvoir d'achat de la monnaie s'effondre sous le poids de sa propre abondance. Pourtant, ce que Nixon a rejeté en août 1971 comme « le croque mitaine de la dévaluation » est quelque chose que les décideurs politiques cherchent aujourd'hui désespérément à relancer.

Le Japon est aux prises avec ce paradoxe depuis le début de sa déflation post-bulle, il y a 30 ans. L'assouplissement quantitatif illimité n'a pas permis de dévaluer le yen, que ce soit sur le marché intérieur ou sur le marché des changes. Dix ans après la crise bancaire mondiale, les banquiers centraux d'Europe, du Royaume-Uni et des États-Unis sont confrontés au même problème. La capacité de créer de l'argent à l'infini n'a pas réduit la valeur de la monnaie comme ils l'auraient souhaité - pas encore, du moins.

Ce n'est pas une coïncidence si, alors que le monde occidental s'est tourné vers l'assouplissement quantitatif, l'or a fait l'objet d'une forte demande de la part des banques centrales des marchés émergents, qui l'ont ajouté aux dollars, euros, livres sterling et yens qu'elles détiennent en réserve.

Les banques centrales d'Europe occidentale ont également cessé de vendre leurs réserves d'or, et les États-Unis détiennent toujours le stock le plus important, qui n'a pas été touché depuis la fin des années 1970. Et si aucun signe (je répète : aucun signe) ne laisse présager un retour de l'or comme mesure ou support de la monnaie officielle, sa popularité auprès des foyers privés désireux de protéger leurs économies n'a jamais été aussi grande.

L'or reste clairement une réserve de valeur, un élément de la définition traditionnelle de la monnaie. Mais la monnaie est aussi bien plus qu'un moyen d'échange et une unité de compte, ce que l'or et l'argent étaient également, avant que la guerre totale et l'État-providence ne rendent les dépenses publiques limitées impossibles à concilier avec le suffrage universel dans les urnes.

Les nouvelles règles de Bâle 3 pour la réglementation bancaire, par exemple, ouvrent également la porte à un renforcement du rôle de l'or comme monnaie sur les marchés financiers.

Les liquidités et la dette publique sont actuellement les seuls actifs de « haute qualité » qu'une banque peut opposer à ses obligations plus risquées envers ses clients. Mais le lobbying en cours depuis près de dix ans (et de plus en plus fructueux) continue de demander que l'or soit également inclus, parce qu'il se négocie sur un marché phénoménalement profond et liquide.

Ce marché a finalement été libéré des chaînes du dollar américain par le choc Nixon d'août 1971. Et si le dollar n'a pas (encore) renoncé à son rôle de première monnaie mondiale, l'or a considérablement augmenté sa valeur et sa visibilité en tant qu'alternative pour les banques centrales, les investisseurs et les épargnants désireux de se protéger de l'arme politique la plus puissante des États-Unis.

Flux RSS

Flux RSS