Le négoce de l’or à Shanghai : un vrai défi pour Londres ?

L’or en sens unique en Chine.

Si la Chine reste un sens unique pour l’or, elle ne pourra pas devenir un centre de négoce mondial …

« Shanghai a lancé il y a deux semaines une nouvelle bourse internationale de l’or dans la zone de libre-échange de la ville », écrit Adrian Ash pour BullionVault.

Or pour la vente au détail en Chine, bijoux et lingots dans la vitrine de Chow Tai Fook, photo (c) Thomas Podvin pour BullionVault

Beaucoup de gens pensent que c’est important car « les négociants en or du monde [voient] la zone comme une porte d’entrée vers l’énorme demande en or de la Chine ». Mais si la création de cette zone était vraiment si importante, la bourse dans la zone de libre-échange de Shanghai devrait marquer une étape vers une autre situation : la production de métal jaune et les réserves d’or privées de la Chine s’écoulant dans l’autre sens, passant la frontière et rejoignant d’autres pays dans le monde.

Prenons la situation aujourd’hui. La Chine et le Royaume-Uni sont on ne peut plus différents quand il s’agit d’or.

La Chine est le premier pays producteur minier d’or au monde ainsi que le premier importateur et le premier consommateur.

Le Royaume-Uni, au contraire, et malgré les dettes des ménages d’une valeur de 140% de leurs revenus, n’a pas de demande de joaillerie en or à proprement parler. La demande d’investissement privée est aussi réduite comparée aux gros acheteurs asiatiques.

Du côté de l’offre, la Grande-Bretagne n’a pas eu de production minière aurifère importante depuis 1938. Elle n’a pas non plus d’affineries accrédités par le marché pour produire de larges barres de grossistes.

L’on pourrait donc penser que la Chine joue un plus grand rôle que le Royaume-Uni sur le marché international de l’or. Mais presque 300 ans depuis qu’elle a accepté cette position, la ville de Londres reste le cœur mondial de l’or, négociant, et donc cotant le précieux métal.

Pour le moment du moins.

Depuis 2004, sans production minière domestique et avec quasiment aucune demande finale, le Royaume-Uni a importé plus de 6 800 tonnes d’or, selon les statistiques officielles de commerce. C’est plus que la Chine, et moins que l’Inde, ancien acheteur numéro un mondial. Le royaume d’Elisabeth II a aussi exporté presque 5 000 tonnes d’or, plus que tout autre pays, à l’exception du leader mondial de l’affinerie de lingots, la Suisse.

Il faut comparer ces chiffres avec le marché mondial qui voit 4 500 tonnes d’or par an de demande finale. Londres est la plaque tournante du marché international de l’or, et le point central de stockage pour son commerce de gros (la même chose s’applique à l’argent au fait).

Le Royaume-Uni était en 2013 le premier importateur et exportateur de métal jaune au monde.

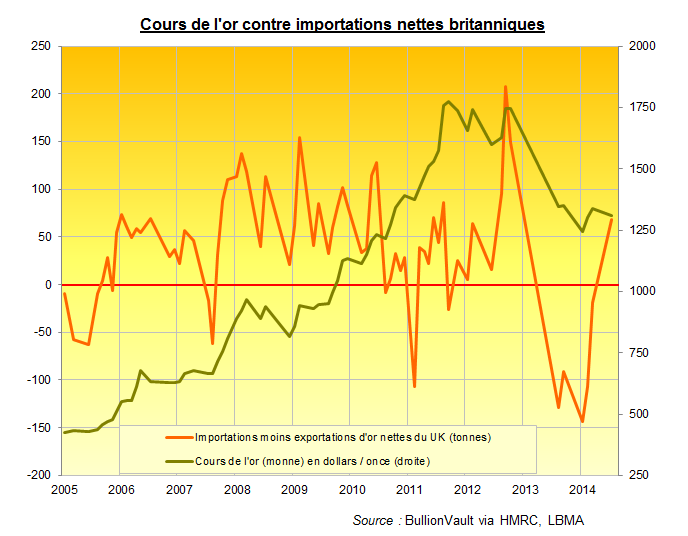

La relation avec les cours est claire. Quand les chiffres sur le commerce britannique montrent que le métal s’empile dans les coffres de Londres (qui offre aussi l’endroit le plus liquide pour la détention dans des coffres sécurisés de l’or des plus gros investisseurs, prêts à vendre ou renforcer leurs positions aux coûts les plus bas) les cours tendent à augmenter. Mais quand le taux d’accumulation à Londres ont ralenti, les cours ont eu tendance à décliner. Les cours de l’or se sont contractés lors des sorties de métaux des coffres de Londres.

Selon l’analyse de BullionVault, depuis la fin 2004 quand les cours de l’or en dollars US ont augmenté, la demande nette pour l’or en coffre à Londres a atteint une moyenne 38 tonnes. Les prix en baisse, au contraire, ont vu une sortie des coffres de Londres de 16 tonnes par mois en moyenne (importations moins exportations). Ne tenez pas compte du krach des cours de l’or en 2013 et nous aurons le même schéma. Les influx nets moyens quand les cours en dollars ont baissé n’étaient que de 15 tonnes par mois entre 2005 et 2012. Une hausse des prix a vu au contraire un ajout de 48 tonnes nettes en moyenne par mois dans les coffres de Londres.

Donc ce qui se passe avec l’or en coffre à Londres est vraiment important pour les cours internationaux. On ne peut pas en dire autant des flux vers la Chine.

Pourquoi ? Le boom moderne de l’or dans l’Empire du milieu a pris plusieurs formes : l’extraction minière, l’importation et l’affinerie. Mais il n’y a rien au niveau des exportations. Le gouvernement de Pékin a interdit ces exportations considérant qu’il s’agit d’un « métal stratégique ».

Peu importe que la Chine ait maintenant huit affineries accréditées pour produire des barres professionnelles de qualité standard à Londres. Le total des affineries de ce type dans le monde est de 74. A l’exception du Japon, la Chine a plus d’installation de ce type que tout autre pays au monde. Mais les barres d’or chinoises n’atteignent jamais Londres car elles sont dédiées à satisfaire uniquement une demande domestique, qui s'avère être la plus grande au monde.

L’incapacité de la Chine à exporter de l’or est un obstacle qui l’empêche d’influencer les cours mondiaux.

Car lorsque le métal est aspiré au sein des frontières chinoises quand les cours domestiques augmentent au-dessus des cotations de Londres (on appelle cela l’arbitrage de Shanghai sur l’or), l’or ne peut pas circuler dans l’autre sens quand Shanghai offre une prime négative ou discount (des prix en dessous des cotations de Londres). Les traders ne peuvent exploiter que l’écart des prix dans une seule direction.

Les flux d’investissement en or sont d’autant plus bloqués par des obstacles de Pékin sur les devises étrangères arrivant en Chine. C’est une autre différence de taille entre le Royaume-Uni et l’Empire du milieu pour le secteur financier. Les coffres de Shanghai sont donc fermés aux investissements en or internationaux. Donc l’impact des flux mondiaux sur les cotations contourne la Chine complétement.

Cela pourrait changer, ceci dit, avec le lancement de la zone de libre-échange à Shanghai pour le Shanghai Gold Exchange. Six banques chinoises majeures offriront des services de compensation et de règlement. Les 40 premiers membres approuvés pour ce marché comptent parmi eux les faiseurs de marché de Londres HSBC, UBS et Goldman Sachs.

Mais il reste à savoir si les investisseurs étrangers choisiront ou non de détenir de l’or dans les coffres de Shanghai. La situation des affaires et des finances en Chine reste sous un contrôle strict de son gouvernement de Pékin. Alors qu’à Londres, même si Westminster instaura dans les années 1970 des contrôles des changes (qui empêchaient les investisseurs britanniques d’acheter de l’or ainsi que de transférer des espèces à l’étranger), les autorités britanniques autorisèrent toujours l’argent étranger à venir et sortir librement, et notamment via les marchés leaders mondiaux de l’or et de l’argent de la City.

Le marché de l’or en Chine n’a fait que répondre à l’offre et la demande domestique jusqu’ici. L’offre en provenance des mines est la plus grande dans le monde, mais ne peut satisfaire toute la demande domestique. Celle-ci a besoin d’importations pour combler la carence. La demande a rebondi quand les cours de l’or sont tombés, doublant les importations nettes de la Chine via Hong Kong depuis 2012 à plus de 1 000 tonnes. Cela indique clairement que le marché de l’or reste un « preneur » de prix et pas un faiseur de prix.

Les cours sont établis avec le mouvement libre de l’argent d’investissement vers et depuis le secteur de l’or. Ce flux passe par Londres, le centre des métaux précieux.

C’est vrai que le nouveau marché de l’or de la zone de libre-échange de Shanghai pourrait être une étape pour changer la donne. Oui, cette zone remplacera très probablement Hong Kong comme point de relais pour les importations d’or vers la Chine. Mais seulement si ce commerce est réellement libéralisé, avec des fonds étrangers et des flux d’or, entrant et sortant, aux côtés des flux domestiques chinois.

Seulement alors, la prédominance de 300 ans de Londres sera vraiment remise en jeu.

Flux RSS

Flux RSS