L’or, l’inflation et les taux d’intérêt britanniques

L’or en livres sterling a coulé en 2013. Mais est-ce que Mark Carney à la tête de la Banque d’Angleterre peut faire des miracles ?

« L’inflation au Royaume Uni a terminé 2013 au plus bas niveau depuis quatre ans, 2,0%, selon la mesure officielle de l’inflation des prix à la consommation », écrit Adrian Ash, chargé de recherche pour la plateforme en ligne britannique d’achat d’or, BullionVault.

Les cours de l’or en livres ont subi une année pire que celle de l’or en dollars. Avec une chute à un niveau bas de quatre ans en fin d’année dernière, l’or évalué en livres a perdu presque 30% en douze mois.

L’inflation importe, bien sûr. Et avec 2013 coutant aux investisseurs en or de l’autre côté de la Manche 32% au total, l’année 2013 est mauvaise, la pire en fait, sauf pour deux années. Seulement. Le tableau des performances annuelles des actifs le démontre…

-1981 : le cours de l’or en livres sterling baisse de 28% en termes réels, après avoir pris en compte l’inflation.

-1975 : l’or en GBP a fait encore pire, et a perdu 38% de sa valeur réelle.

Donc qu’a répété l’année 2013 pour ces investisseurs britanniques ?

Une redite de la zone de transit sur un long marché haussier comme en 1975 ? Ou alors une fin décadente de la période haussière de l’or, comme l’année 1981 marquait le début d’un marché baissier de vingt ans ?

La réponse se trouve, nous pensons aujourd’hui, dans trois variables. Tout d’abord, les marchés boursiers britanniques et occidentaux. Le FT-30 a bondi en 1975, encore plus étonnamment qu’en 2013, offrant aux capitaux d’investissement un refuge plus excitant que le vieux métal jaune ennuyeux. Deuxièmement, le taux d’inflation. Mais troisièmement, seulement quand l’inflation est jugée contre les taux d’intérêt, ce qui veut dire les rendements des liquidités et des obligations ajustés de l’inflation.

Le taux d’intérêt réel était plus élevé en 1981, amenant les rendements réels des comptes bancaires britanniques et des détenteurs de guilts (emprunts d’état britanniques) loin du plancher de 1975. Ce taux a pris, aussi, encore plus d’altitude depuis que les cours de l’or en livres ont culminé en fin d’été 2011.

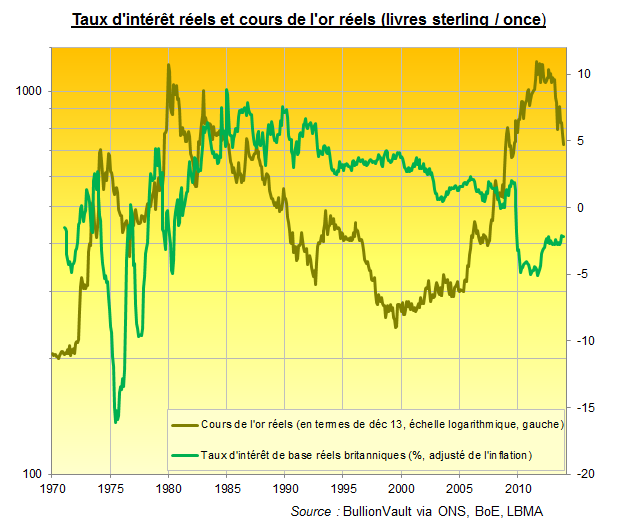

Taux réels et or réel.

Nous avons écrit à plusieurs reprises sur l’impact des taux d’intérêt réels sur les cours de l’or. Mais ce n’était pas avant 2013 que nous avons déterminé comment la direction des taux réels affecte les cours de l’or, pas le niveau absolu. Vous pouvez voir la corrélation inverse, plus spécifiquement à des tournants clefs sur ce graphique des cours de l’or contre les taux d’intérêt.

Ceci étant, les taux d’intérêt réels ont grimpé en 2013, bien que pas suffisamment pour changer les rendements misérables des espèces payés aux épargnants britanniques. Le marché boursier a aussi affiché des hausses. Devant ces deux concurrents en pleine progression l’or s’est recroquevillé.

Quelle perspective pour l’or, l’inflation et les actions britanniques ?

Au début 2014, votre journal était sans doute rempli d’experts (et de stock brokers) partageant leurs points de vue sur les équités. Mais pour les taux d’intérêt, et avec le taux nominal de la Banque d’Angleterre maintenu à 0,5% depuis 2009, il est clair que la seule direction est vers le haut. L’inflation britannique est aussi proche de son plancher des vingt dernières années (et à peine un tiers de sa moyenne des quatre dernières décennies en fait). L’ironie, si ce n’est l’histoire, nous dit qu’il y a un risque très réel que le coût de la vie augmentera fortement également.

Avec une dette record en temps de paix, le gouvernement du Royaume-Uni a besoin que la Banque d’Angleterre répète le jeu aveuglant qu’elle a joué en 2013. On doute que cela soit possible.

En tant qu’économie lourdement basée sur les importations (et dont le déficit commercial reste entièrement non résolu), une grande partie de l’inflation du pays arrive via la valeur du taux de change de la livre sterling. La livre sterling a augmenté en 2013, stimulée par les attentes d’une croissance de PIB en amélioration (menée par les dépenses de détails, pas les investissements de capitaux, aussi non résolus) et ceci forcera la Banque d’Angleterre à augmenter ses taux d’intérêt plus tôt que tard.

Peut-être. Mais taquiner le marché des devises étrangères pour acheter des livres tout en dissuadant le marché des guilts de liquider sur la même base des mêmes anticipations d’un taux d’intérêt plus fort sera en demander beaucoup. Cela relève d’un miracle. Retardant cette approche pendant plus de six mois, Mark Carney, le gouverneur de la Banque d’Angleterre, pourrait bientôt marcher sur l’eau. C’est ce que son annonce dans la presse britannique suggérait quand il a rejoint la tête de la banque centrale du pays en juillet 2013. Mais si les taux d’intérêt n’augmentent pas (et la Banque d’Angleterre affirme qu’ils n’augmenteront pas), alors le rallye de la livre sterling en 2013 pourrait bien retrancher un ou deux cents de dollars du haut.

Quid des taux faibles et de l’inflation en hausse ? Les investisseurs et les épargnants britanniques pourraient vouloir revisiter la fin des années 1970 pour un aperçu de ce que ces facteurs veulent dire pour la livre, la dette du gouvernement et aussi pour l’or.

Flux RSS

Flux RSS